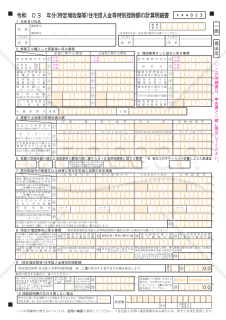

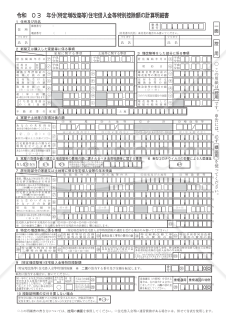

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和3年分】

住宅借入金等特別控除額の計算明細書です。 なお、連帯債務による住宅借入金等を有する場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を併せて使用します。出典元:国税庁ホームページ(https://www.nta.go.jp)

レビューを投稿

プラン変更の確認

おすすめ書式テンプレート

棚卸表 エクセル 無料

棚卸表 エクセル 無料

棚卸表を作成しました。 決算時や、確定申告での棚卸管理時にご利用ください。 無料なので気軽にお使いください。

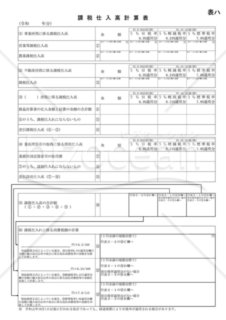

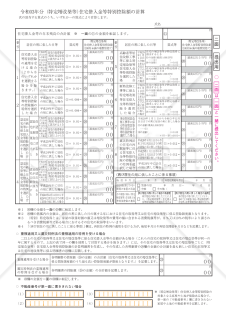

課税仕入高計算表

課税仕入高計算表

消費税等の確定申告書の課税仕入高計算表です。 出典元:国税庁ホームページ(https://www.nta.go.jp)

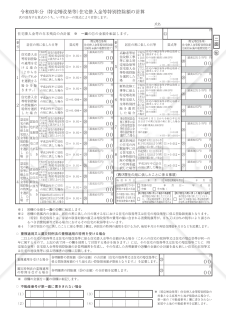

計算表5-(2) 課税資産の譲渡等の対価の額の計算表〔小売等軽減仕入割合を使用する課税期間用〕

計算表5-(2) 課税資産の譲渡等の対価の額の計算表〔小売等軽減仕入割合を使用する課税期間用〕

「計算表5-(2) 課税資産の譲渡等の対価の額の計算表〔小売等軽減仕入割合を使用する課税期間用〕」は、事業者が国内で行った卸売業や小売業に係る課税資産の譲渡等に関して、税率の異なる部分を分けて合計する必要がある場合に役立ちます。ただし、免税取引や旧税率(6.3%等)が適用される取引は除外されます。特定の課税期間における課税資産の詳細な計算に使用され、適切な税額を算出するのに役立ちます。国内でのビジネス活動において税率の違いに対処しなければならない事業者にとって、この計算表は貴重なツールとなるでしょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

確定申告時に該当者は必要となる「配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)」です。税務上の手続きを円滑に進めるための重要な書類の一つです。この明細書は、配偶者の居住権に関連した譲渡所得の際に生じる取得費の計算を記載したものです。正確な取得費の算出は税金の計算に直接影響を与えるため、大変重要です。国税庁の公式ホームページでは、この明細書のサンプルや詳しい説明が掲載されており、確定申告を行う際の参考資料として活用できます。確定申告の際には、この明細書を正確に記入し、必要な情報をしっかりと提供することが求められます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

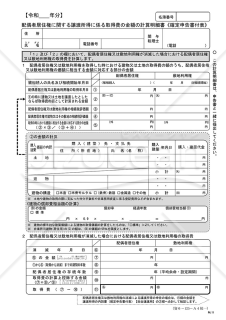

付表_消費税の還付申告に関する明細書(法人用)

付表_消費税の還付申告に関する明細書(法人用)

法人用です。消費税の還付申告書(中間還付を除く)を提出する場合に添付する明細書です。 出典元:国税庁ホームページ(https://www.nta.go.jp)

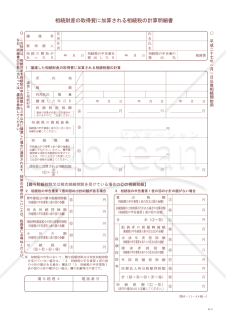

相続財産の取得費に加算される相続税の計算明細書(平成27年1月1日以後相続開始用)

相続財産の取得費に加算される相続税の計算明細書(平成27年1月1日以後相続開始用)

この文書は、相続または遺贈によって取得した財産に関連し、相続財産に係る譲渡所得の取得費加算の特例を受ける際に使われる計算明細書です。 この明細書の使用は、相続税の計算を正確に行うだけでなく、譲渡所得税の負担を適切に管理する上でも重要です。相続または遺贈を通じて財産を取得し、その財産の譲渡所得の取得費加算の特例の適用を受けたい場合に、この計算明細書が必要になります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

大カテゴリー

経理・会計・財務書式カテゴリーから探す

債権管理 精算表 借用書・金銭借用書 財務諸表・決算書 売掛帳・売掛管理表 税務申告書 伝票 買掛帳・買掛金管理表 帳簿 固定資産管理表・資産管理台帳 仕訳帳 明細書・明細表 確定申告 計算書 金種表 出納帳 総勘定元帳 経費精算書 返済計画書・返済予定表

カテゴリーから探す

経営・監査書式 コロナウイルス感染症対策 業務管理 売上管理 企画書 トリセツ 請求・注文 社外文書 中国語・中文ビジネス文書・書式 Googleドライブ書式 業種別の書式 リモートワーク 契約書 その他(ビジネス向け) 経理業務 営業・販売書式 英文ビジネス書類・書式(Letter) 社内文書・社内書類 製造・生産管理 マーケティング 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド