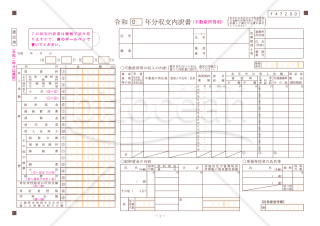

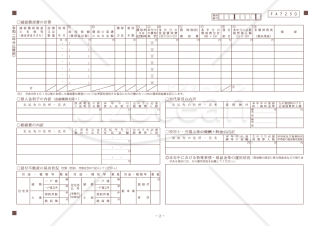

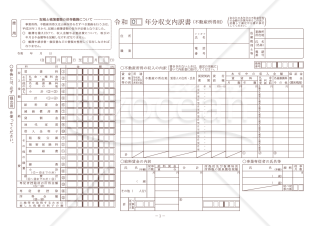

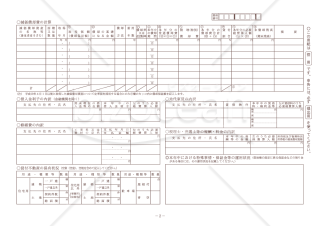

収支内訳書(不動産所得用)【令和2年分以降用】

「収支内訳書(不動産所得用)【令和2年分以降用】」は、不動産所得に関する収支内訳書テンプレートです。有限責任事業組合の組合事業や民法上の組合等、そして信託から生じる不動産所得がある方々向けに提供されています。収支内訳書の作成は、組合事業ごとや信託ごとに必要とされています。最新の情報は、出典元である国税庁のホームページ(https://www.nta.go.jp)をご参照ください。正確な情報を記入して、不動産所得に関する収支内訳を整理してみてください。

レビューを投稿

プラン変更の確認

おすすめ書式テンプレート

相当の地代の改訂方法に関する届出書

相当の地代の改訂方法に関する届出書

相当の地代の改訂方法に関する届出書とは、法人が、借地権の設定等により他人に土地を使用させ、権利金に代えて相当の地代を収受することとした場合に、その契約期間内に収受する地代の額の改訂方法について届け出る場合の届出書

消費税の納税義務者でなくなった旨の届出書

消費税の納税義務者でなくなった旨の届出書

消費税の納税義務者でなくなった旨の届出書とは、基準期間における課税売上高が1,000万円以下となったことにより免税事業者となる場合の届出書

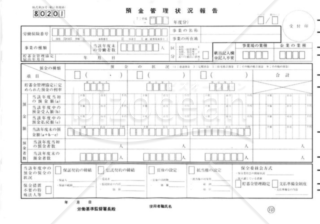

預金管理状況報告

預金管理状況報告

社内預金を実施している会社が管理状況を報告するための書類

消費税課税事業者届出書

消費税課税事業者届出書

消費税課税事業者届出書とは、基準期間における課税売上高が1,000万円を超えたことにより課税事業者となる場合の届出書

土地の無償返還に関する届出書

土地の無償返還に関する届出書

土地の無償返還に関する届出書とは、法人が借地権の設定等により他人に土地を使用させた場合で、その借地権の設定等に係る契約書において将来借地人等がその土地を無償で返還することが定められている場合の届出書

得税(消費税)の納税地の異動に関する届出書

得税(消費税)の納税地の異動に関する届出書

得税(消費税)の納税地の異動に関する届出書とは、住所を有する方がその住所地に代えて居所地を納税地とする場合、住所又は居所を有する方がその住所地又は居所地に代えて事業所等の所在地を納税地とする場合、又は、居所地又は事業所等の所在地を納税地としていた方がその納税地に代えて住所地を納税地とする場合の届出書

大カテゴリー

経理・会計・財務書式カテゴリーから探す

伝票 金種表 買掛帳・買掛金管理表 財務諸表・決算書 明細書・明細表 精算表 帳簿 仕訳帳 出納帳 計算書 債権管理 固定資産管理表・資産管理台帳 売掛帳・売掛管理表 税務申告書 借用書・金銭借用書 確定申告 総勘定元帳 経費精算書 返済計画書・返済予定表

カテゴリーから探す

業務管理 Googleドライブ書式 請求・注文 売上管理 トリセツ 中国語・中文ビジネス文書・書式 リモートワーク コロナウイルス感染症対策 経営・監査書式 マーケティング 社内文書・社内書類 契約書 経理業務 社外文書 業種別の書式 その他(ビジネス向け) 企画書 営業・販売書式 英文ビジネス書類・書式(Letter) 製造・生産管理 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド