190件中 141 - 160件

-

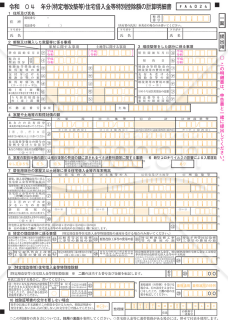

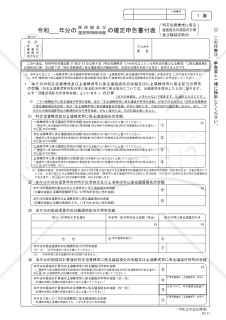

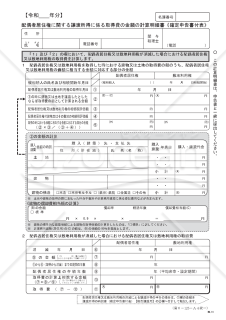

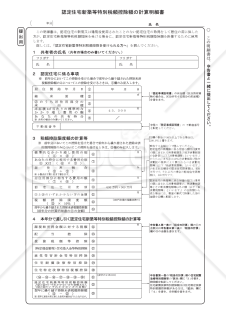

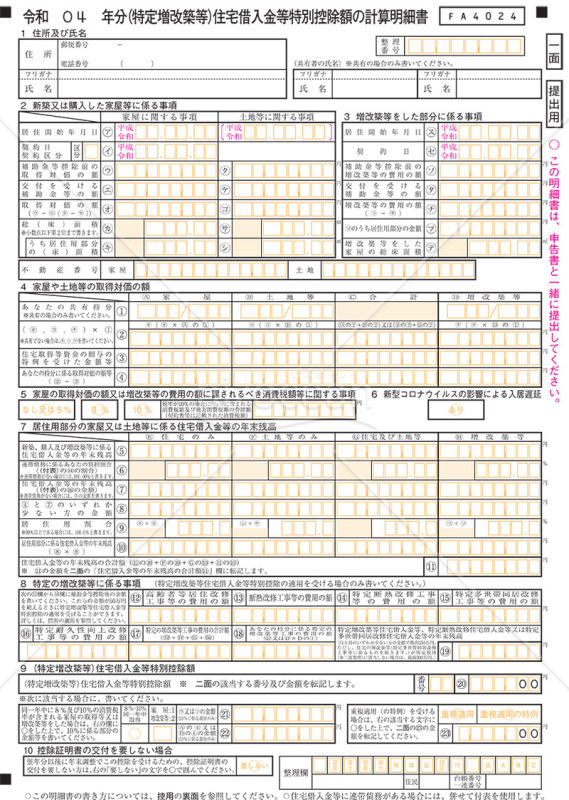

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和4年分】

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和4年分】

「(特定増改築等)住宅借入金等特別控除額の計算明細書【令和4年分】」は、住宅借入金等特別控除額の計算明細書です。 なお、連帯債務による住宅借入金等を有する場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を併せて使用します。 最新情報は、出典元である国税庁ホームページをご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

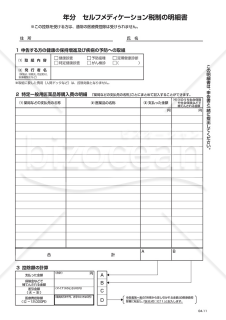

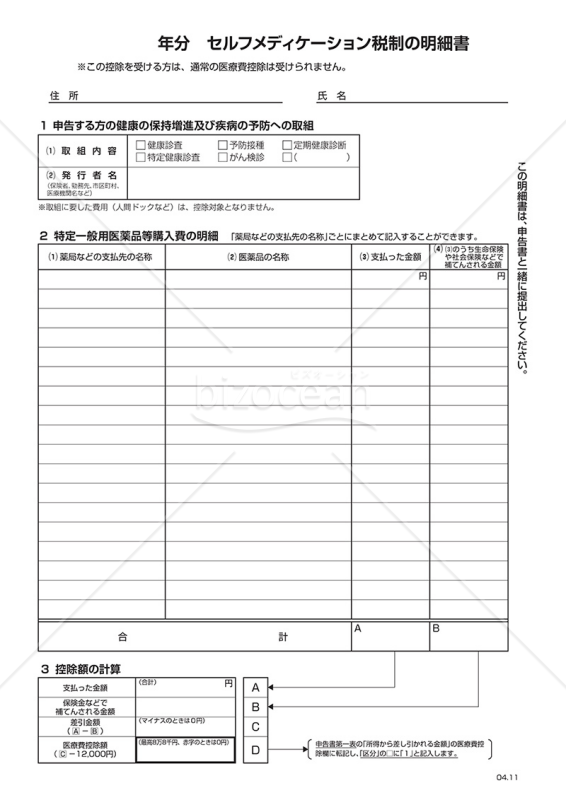

年分 セルフメディケーション税制の明細書

年分 セルフメディケーション税制の明細書

「セルフメディケーション税制の明細書」は、セルフメディケーション税制に関する明細書です。この書類は、平成29年分以降にセルフメディケーション税制による医療費控除の特例を適用する場合に使用されます。なお、この特例を受ける方は通常の医療費控除は受けられませんのでご留意ください。詳細な情報や申請手続きについては、国税庁のホームページをご参照ください。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

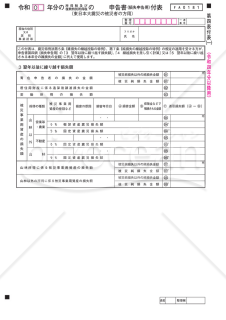

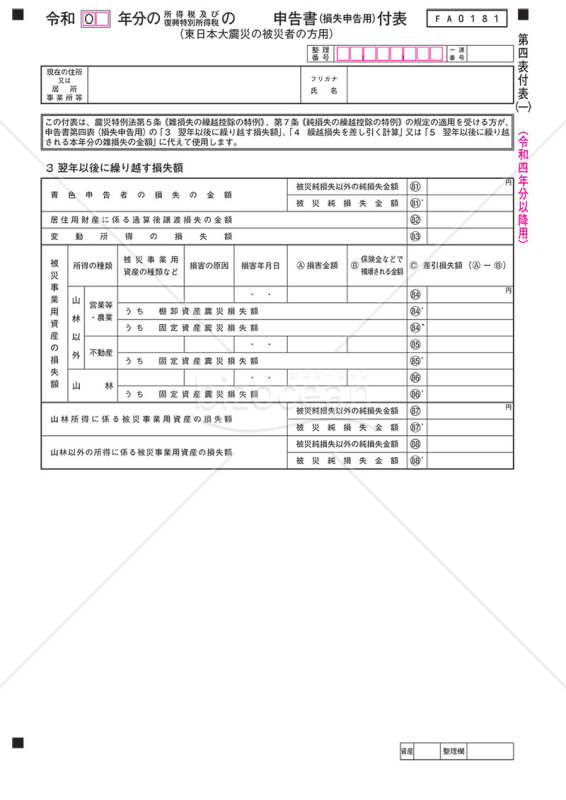

申告書第四表(損失申告用)付表(東日本大震災の被災者の方用)【令和4年分以降用】

申告書第四表(損失申告用)付表(東日本大震災の被災者の方用)【令和4年分以降用】

「申告書第四表(損失申告用)付表(東日本大震災の被災者の方用)【令和4年分以降用】」は、東日本大震災の被災者の方々が財務的な損失を適切に申告するための特別な申告書です。令和4年以降の申告に利用できるこのフォームは、国税庁ホームページからダウンロードが可能です。 この申告書は、被災者の方々が経済的な損失を正確かつ効果的に記載し、税制上の優遇を受けることができるよう支援するために用意されています。被災者の方々が負担を軽減し、経済的な回復を促進するためのツールとして機能します。利用者は手続きを迅速かつ簡便に行うことができ、円滑な申告プロセスを実現します。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

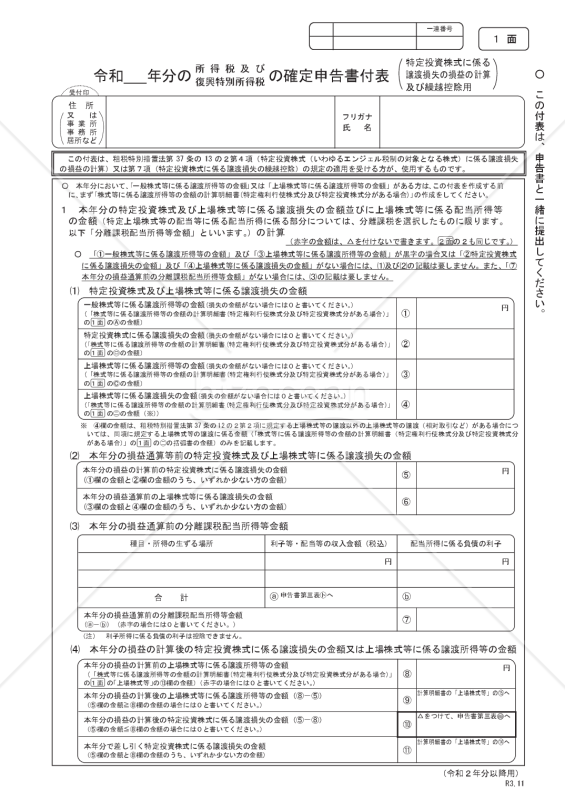

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

「特定投資株式に係る譲渡損失の損益の計算の特例」の適用を受ける方が、特定投資株式に係る譲渡損失の金額を上場株式等に係る譲渡所得等の金額の計算上控除する場合、又は「特定投資株式に係る譲渡損失の繰越控除の特例」の適用を受ける方が、3年前の年分以後の特定投資株式に係る譲渡損失の金額を本年分の一般株式等に係る譲渡所得等の金額及び上場株式等に係る譲渡所得等の金額の計算上控除する場合、若しくは翌年以後に繰り越す場合に使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

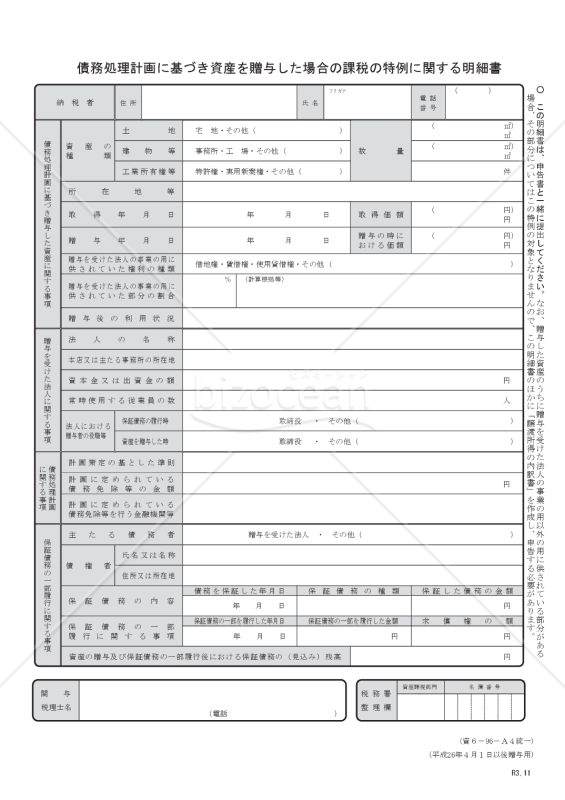

債務処理計画に基づき資産を贈与した場合の課税の特例に関する明細書(平成26年4月1日以後贈与用)

債務処理計画に基づき資産を贈与した場合の課税の特例に関する明細書(平成26年4月1日以後贈与用)

「債務処理計画に基づき資産を贈与した場合の課税の特例に関する明細書(平成26年4月1日以後贈与用)」は、債務処理計画に基づき資産を贈与した際の課税特例が適用される際に必要な情報を提供します。国税庁ホームページ(https://www.nta.go.jp)からの情報を元に、平成26年4月1日以降の贈与に関する特例の詳細が詳しく記載されています。特例の適用条件や手続きについての詳細な内容が分かり、資産贈与に関する税務の理解を深める助けとなります。

- 件

-

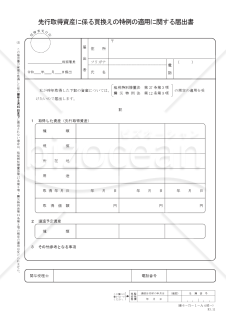

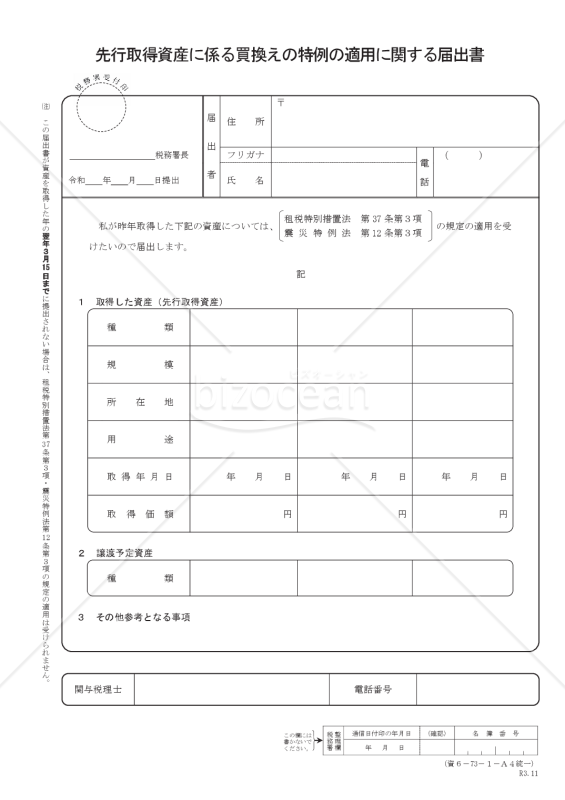

先行取得資産に係る買換えの特例の適用に関する届出書

先行取得資産に係る買換えの特例の適用に関する届出書

「先行取得資産に係る買換えの特例の適用に関する届出書」は、特定の事業用資産を買換える際に、特別な税制上の特例を受けるための届出書です。 具体的には、事業用資産を譲渡する年の前年以前に取得した資産に関して、租税特別措置法第37条第3項や、震災に関する特例法の規定を利用し、特例の適用を受けることができます。ダウンロードは無料でご利用いただけます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

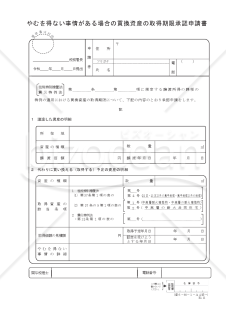

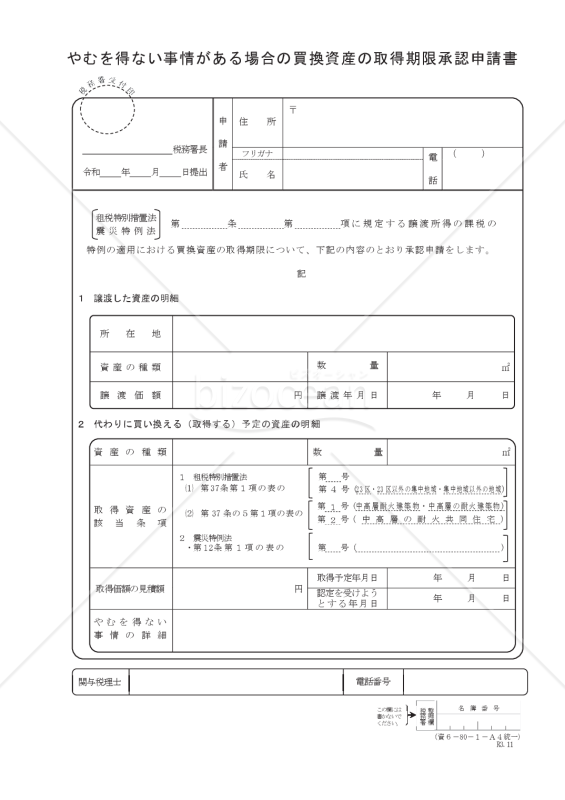

やむを得ない事情がある場合の買換資産の取得期限承認申請書

やむを得ない事情がある場合の買換資産の取得期限承認申請書

「やむを得ない事情がある場合の買換資産の取得期限承認申請書」テンプレートです。この申請書は、租税特別措置法や震災特例法に基づき、買換資産の取得期限を延長するための申請書です。譲渡日の属する年の翌年中に取得が困難な状況に直面し、やむを得ない事情がある場合に利用いただけます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご確認ください。テンプレートはカスタマイズ可能で、申請プロセスをスムーズに進めるためのサポートとなります。必要に応じてご活用ください。

- 件

-

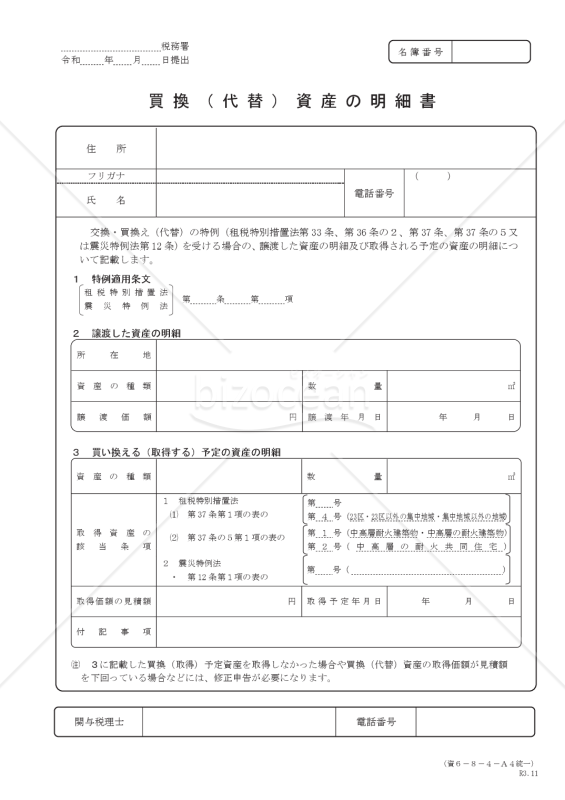

買換(代替)資産の明細書

買換(代替)資産の明細書

交換・買換え(代替)の特例の適用を受ける場合に、買換(代替)資産の取得が譲渡の年の翌年以後となるときに使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

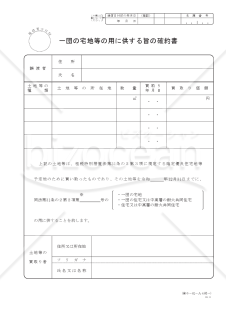

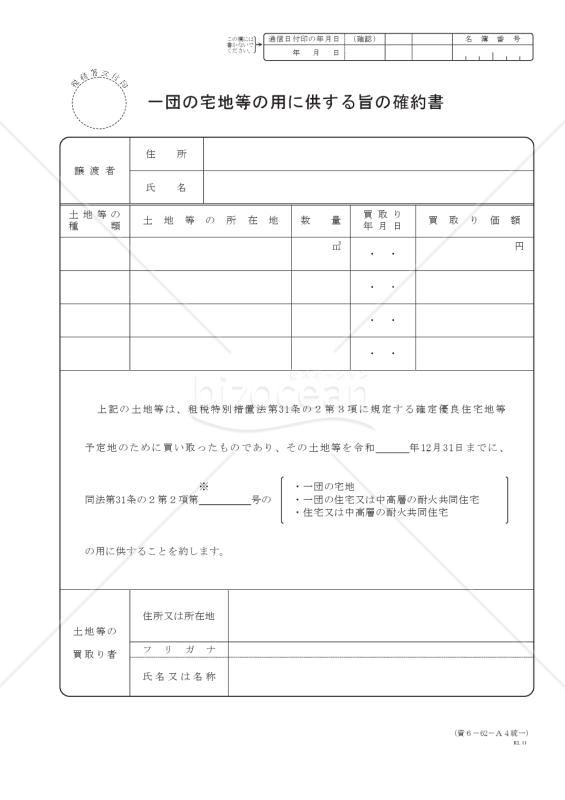

一団の宅地等の用に供する旨の確約書

一団の宅地等の用に供する旨の確約書

この文書は、土地等の買取りを行う者が、確定優良住宅地等予定地のための土地等の譲渡に関連して、租税特別措置法の規定に基づき、確約するために必要な書類です。これは、法律で定められた要件を満たすために、土地の買取りを行う者が作成し、提出するものとなります。一団の宅地等の用に供する旨の確約書を適切に作成し、提出することで、確定優良住宅地等予定地のための土地等の譲渡に関連する手続きがスムーズに進むことが期待されます。詳しい情報は、国税庁のホームページ(https://www.nta.go.jp)で確認できます。

- 件

-

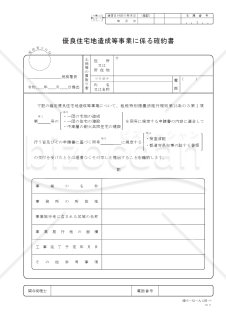

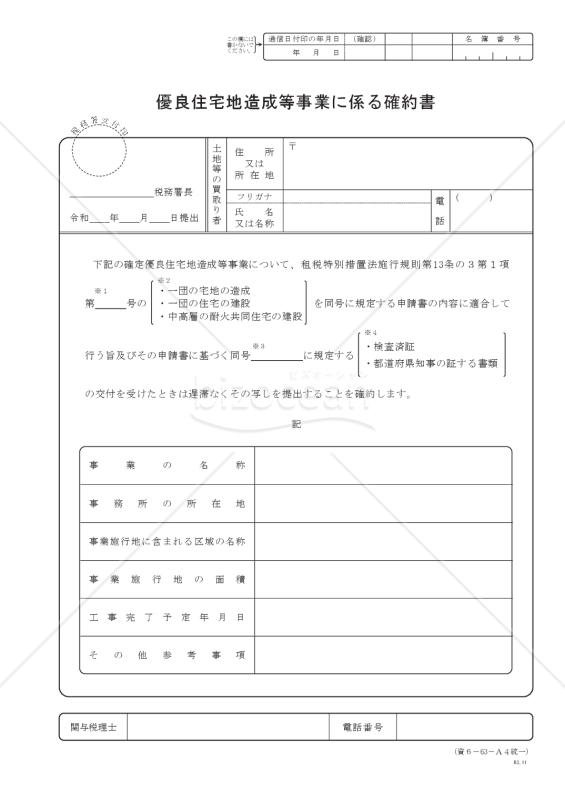

優良住宅地造成等事業に係る確約書

優良住宅地造成等事業に係る確約書

優良住宅地造成等事業に係る確約書です。具体的には、土地等の買取を行った者が、規定の検査済証の写しやなどの代わりに、確定優良住宅地造成等事業に関連する事務所、事業所、またはこれらに準ずる場所の所在地の所轄税務署長に、上記の書類の写しを提出することを約束する場合に必要な文書です。詳細な手続きや規定については、国税庁のウェブサイト参照してください。 国税庁のホームページ(https://www.nta.go.jp)

- 件

-

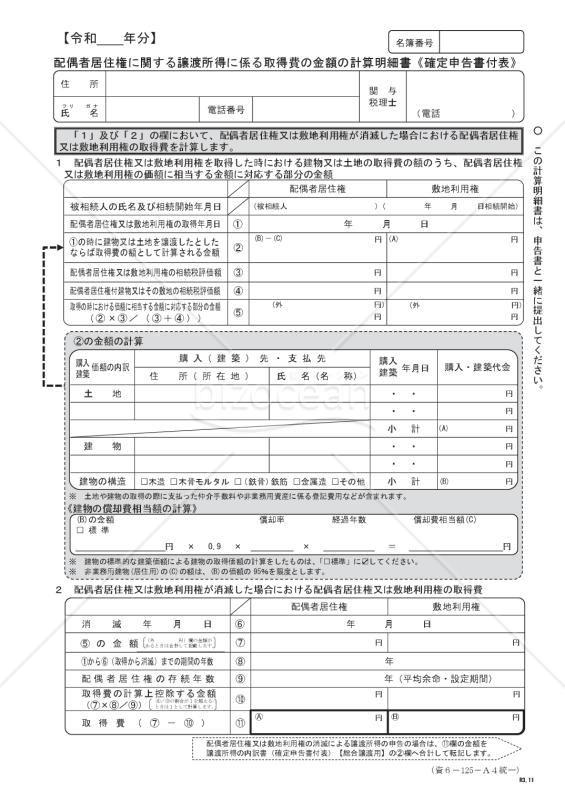

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

「配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)」は、税務処理を適切に行う際に不可欠な文書となっています。この文書は、配偶者の居住権を譲渡した際の所得に関連する費用の詳細を具体的に記録するためのものです。税額の決定に影響する要素であるため、注意深く記入する必要があります。国税庁のサイトには、この明細書のサンプルや使い方のヒントが提供されており、確定申告の手続きをスムーズに進めるためのサポートが受けられます。明細書を適切に利用し、税務上のトラブルを避けるための手助けとしてください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

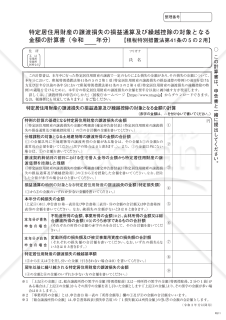

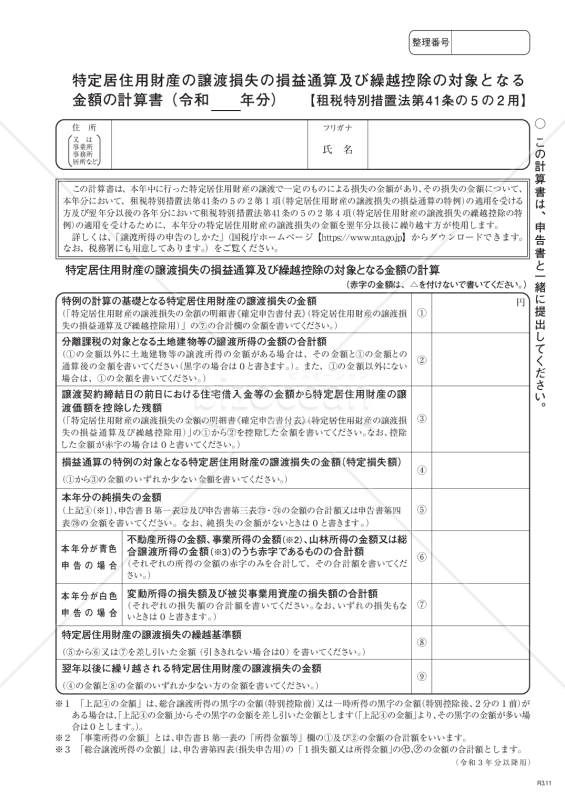

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5の2用】

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5の2用】

「特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書2」は、税務処理の際に必要とされる詳細なデータの集約された文書です。この文書は、譲渡損失が発生した場合の金額の精査や、その後の損益通算、繰越控除の手続きを円滑に進めるための基盤を築くものとして重要視されています。国税庁の公式サイト(https://www.nta.go.jp)で配布されているこの文書は、具体的な計算方法や手順を示す参考資料としても有効です。無料でダウンロード可能です。ご活用ください。

- 件

-

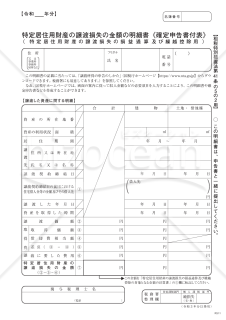

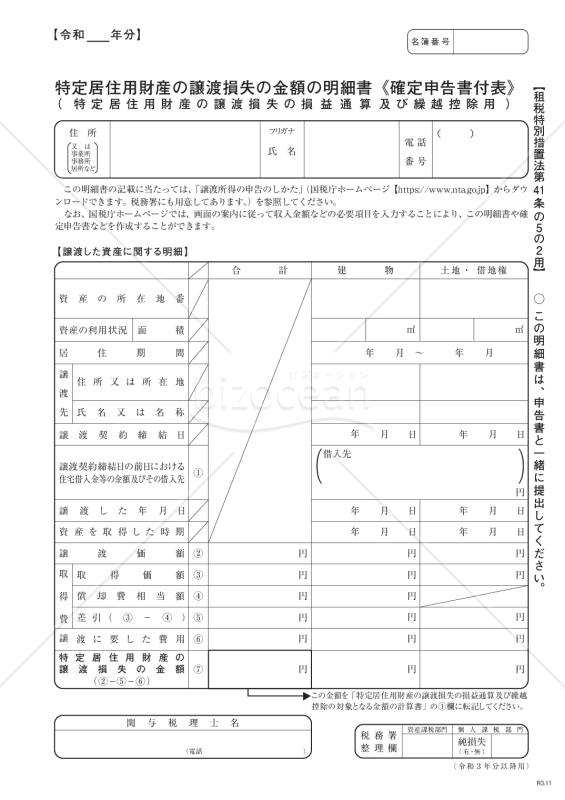

特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】

特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】

「特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】」は、国税庁ホームページ(https://www.nta.go.jp)から参照できる重要な文書です。譲渡時の金融上の損失を詳細に報告する際の重要な書面として、確定申告の一環としてこの文書の提出が求められることがあります。住宅や不動産の譲渡に際して発生した損失額の明細や、その計算の根拠となる情報をまとめて記入する必要があります。この文書の正確な記入と提出は、税務上の誤解や後のトラブルを防ぐための鍵となります。正しい手続きと情報の提供を心がけ、対応していきましょう。

- 件

-

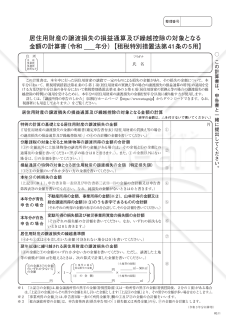

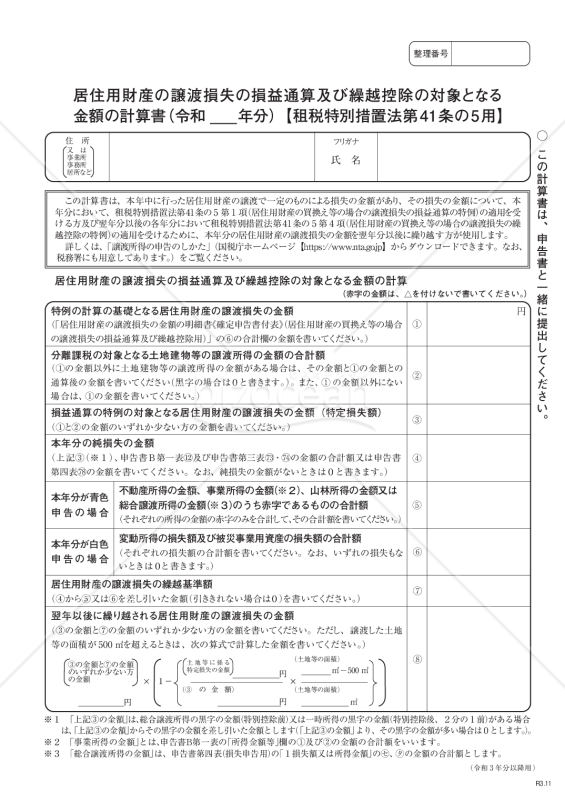

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】

「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】」は、税務申告時に不可欠な文書であり、譲渡した居住用財産に関連する損失の取り扱いを明確にするためのものです。この文書は、税金の適切な計算や控除を正しく行うためのガイドラインとして役立ちます。損益通算や繰越控除を適正に申請するためには、この計算書の正確な記入が不可欠です。国税庁の提供する資料の中でも、特に詳細な情報が必要な場面での利用が想定されております。 出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/shinkoku/syotoku/r03.htm)

- 件

-

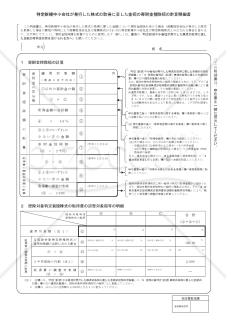

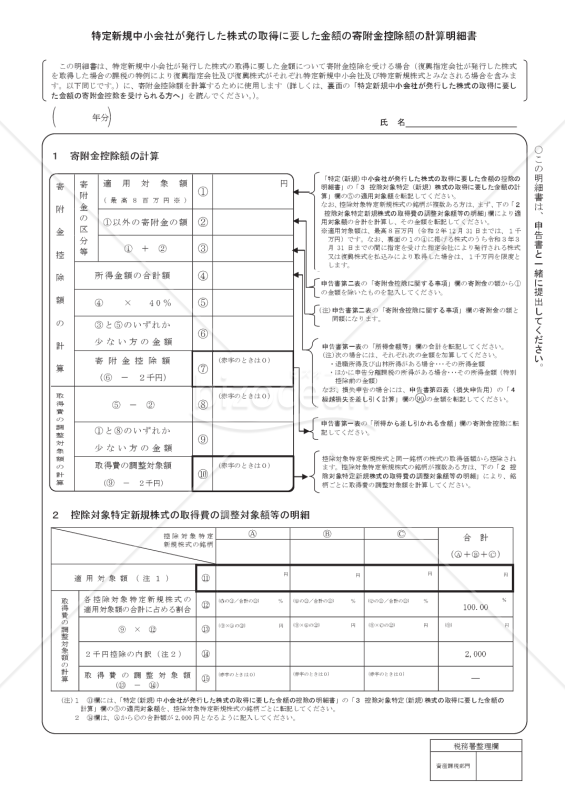

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

「特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書」は、日本の税制において特定の新規中小企業に投資をした場合に、その投資額を寄附金控除として計算できる際に使用される書類です。どれだけの額を寄附金として控除できるのかといった計算が可能です。これは税金を節約するための仕組みであり、中小企業への投資を促進するために設けられています。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

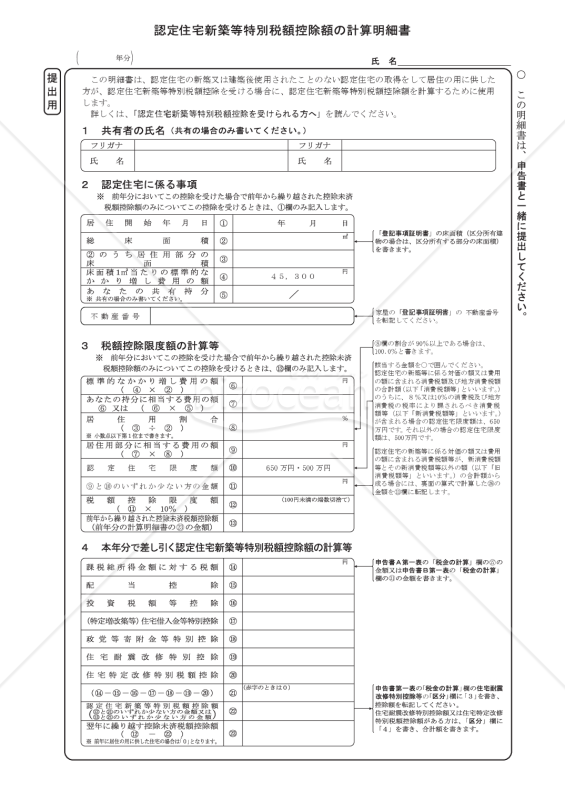

認定住宅新築等特別税額控除額の計算明細書(提出用・控用)

認定住宅新築等特別税額控除額の計算明細書(提出用・控用)

「認定住宅新築等特別税額控除額の計算明細書(提出用・控用)」は、認定住宅取得時に税金控除の適用を受けるために必要な書類です。 認定住宅新築等特別税額控除とは、個人が国の指定する「認定長期優良住宅」や「認定低炭素住宅」といった認定住宅を新築・購入する際、その住宅の広さに応じて一定額を税金から差し引く制度です。 無料でダウンロードいただけます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

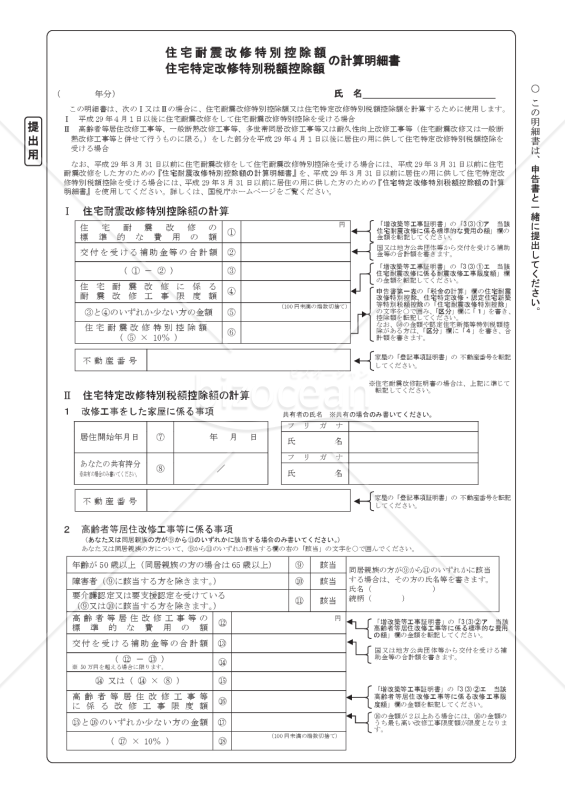

住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(提出用・控用)

住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(提出用・控用)

「住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(提出用・控用)」は、国税庁ホームページ(https://www.nta.go.jp)から提供される、住宅の耐震改修に関する特別控除額や特定改修に関する特別控除額を計算するための明細書です。 この明細書を使用することで、住宅の改修に関する税制上の優遇処置を正確に計算することができます。 最新情報については、出典元である国税庁ホームページ(https://www.nta.go.jp)をご参照ください。

- 件

-

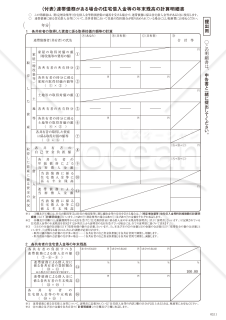

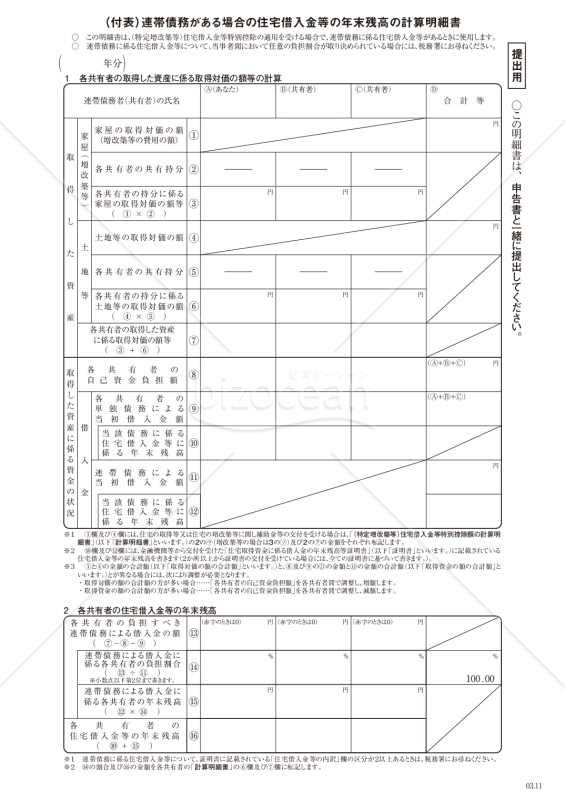

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)」は、特定増改築等の住宅借入金等特別控除の適用を受ける際に申告するための書類です。PDF形式ファイルで作成されており、ご自宅などで印刷して使えるため、簡単かつ便利です。本テンプレートは「提出用」と「控用」の2枚があり、控用は保管し、申告には必ず「提出用」を利用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

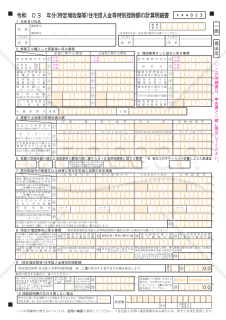

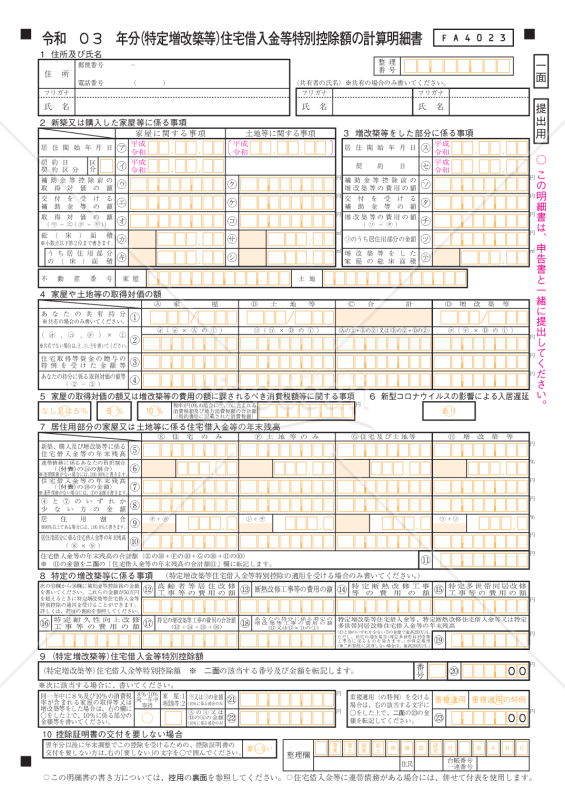

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和3年分】

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和3年分】

住宅借入金等特別控除額の計算明細書です。 なお、連帯債務による住宅借入金等を有する場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を併せて使用します。出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

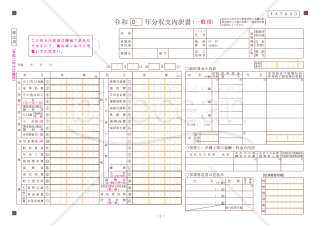

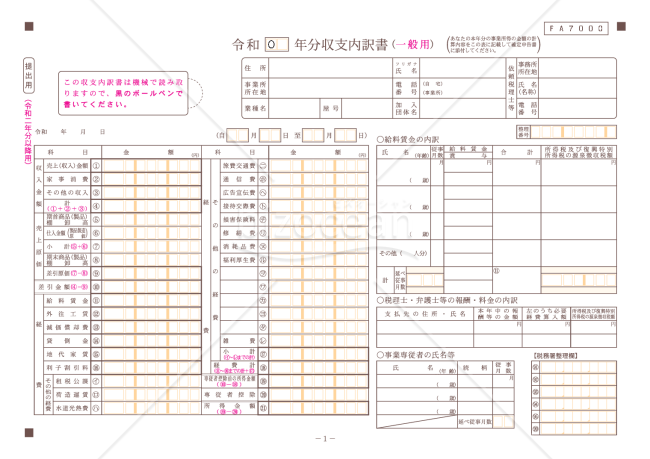

収支内訳書(一般用)【令和2年分以降用】

収支内訳書(一般用)【令和2年分以降用】

「収支内訳書(一般用)【令和2年分以降用】」テンプレートは、有限責任事業組合の皆さまに向けて提供されています。お持ちの組合事業から得られる事業所得を詳細に記録し、管理するためのツールとなります。各組合事業ごとに、収支内訳書の作成が要求されています。これによって、収入と支出の明確な内訳を把握し、確実な税務申告を行うことができます。詳細な手順や必要な情報など、最新の情報については、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。皆さまの事業の円滑な運営をサポートするための一助となるでしょう。

- 件

-

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和4年分】

- 件

-

年分 セルフメディケーション税制の明細書

- 件

-

申告書第四表(損失申告用)付表(東日本大震災の被災者の方用)【令和4年分以降用】

- 件

-

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

- 件

-

債務処理計画に基づき資産を贈与した場合の課税の特例に関する明細書(平成26年4月1日以後贈与用)

- 件

-

先行取得資産に係る買換えの特例の適用に関する届出書

- 件

-

やむを得ない事情がある場合の買換資産の取得期限承認申請書

- 件

-

買換(代替)資産の明細書

- 件

-

一団の宅地等の用に供する旨の確約書

- 件

-

優良住宅地造成等事業に係る確約書

- 件

-

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

- 件

-

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5の2用】

- 件

-

特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】

- 件

-

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5用】

- 件

-

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

- 件

-

認定住宅新築等特別税額控除額の計算明細書(提出用・控用)

- 件

-

住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書(提出用・控用)

- 件

-

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

- 件

-

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和3年分】

- 件

-

収支内訳書(一般用)【令和2年分以降用】

レビュー

退会済み

退会済み

2023.01.09

年分 医療費控除の明細書(Excel) のレビュー自分の分は国税庁のホームページから簡単に申告書出来るのですが、高齢の父のために医療費だけ集計したかったのでとても助かりました。 ありがとうございました。

[業種]

小売・卸売・商社

女性/60代

[業種]

小売・卸売・商社

女性/60代

2015.02.28

所得税及び復興特別所得税の確定申告書(申告書A) のレビュー忙しくて税務署に行くことができず、困っていたので本当にありがたいです。 ありがとうございました。

[業種]

主婦・学生・働いていない

女性/60代

[業種]

主婦・学生・働いていない

女性/60代

2015.02.22

医療費控除 のレビューこの時期に助かります。今年から長蛇の列に参加せず自宅でコーヒーを飲みながら申告できそうです。 本当に有り難いです・・。