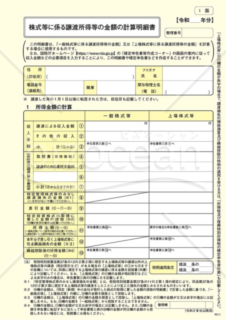

株式等に係る譲渡所得等の金額の計算明細書

「一般株式等に係る譲渡所得等の金額」又は「上場株式等に係る譲渡所得等の金額」を計算するために使用する、株式等に係る譲渡所得等の金額の計算明細書です。この明細書は、国税庁ホームページ(https://www.nta.go.jp)から引用されています。

レビューを投稿

プラン変更の確認

おすすめ書式テンプレート

付表2-2 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

付表2-2 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

「付表2−2 課税売上割合・控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕」は、複数の法律改正に基づく特定の課税状況に適用される計算表です。具体的には、経過措置対象課税資産の譲渡や課税仕入れに関わる取引を行った事業者が、消費税及び地方消費税の申告に必要とする情報を整理・計算するために使用します。この文書はPDF形式で提供されており、無料でダウンロードして活用することができます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

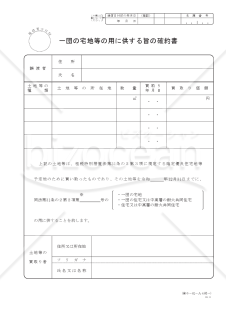

一団の宅地等の用に供する旨の確約書

一団の宅地等の用に供する旨の確約書

この文書は、土地等の買取りを行う者が、確定優良住宅地等予定地のための土地等の譲渡に関連して、租税特別措置法の規定に基づき、確約するために必要な書類です。これは、法律で定められた要件を満たすために、土地の買取りを行う者が作成し、提出するものとなります。一団の宅地等の用に供する旨の確約書を適切に作成し、提出することで、確定優良住宅地等予定地のための土地等の譲渡に関連する手続きがスムーズに進むことが期待されます。詳しい情報は、国税庁のホームページ(https://www.nta.go.jp)で確認できます。

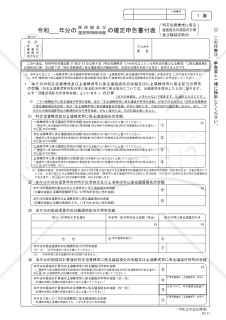

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

「特定投資株式に係る譲渡損失の損益の計算の特例」の適用を受ける方が、特定投資株式に係る譲渡損失の金額を上場株式等に係る譲渡所得等の金額の計算上控除する場合、又は「特定投資株式に係る譲渡損失の繰越控除の特例」の適用を受ける方が、3年前の年分以後の特定投資株式に係る譲渡損失の金額を本年分の一般株式等に係る譲渡所得等の金額及び上場株式等に係る譲渡所得等の金額の計算上控除する場合、若しくは翌年以後に繰り越す場合に使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

付表_消費税の還付申告に関する明細書(個人事業者用)

付表_消費税の還付申告に関する明細書(個人事業者用)

個人事業者用です。消費税の還付申告書(中間還付を除く)を提出する場合に添付する明細書です。 出典元:国税庁ホームページ(https://www.nta.go.jp)

棚卸資産の評価方法の届出書

棚卸資産の評価方法の届出書

棚卸資産の評価方法の届出書とは、在庫の評価方法を申告するもので、設立後、最初の事業年度の確定申告書の提出期限までに提出する届出書

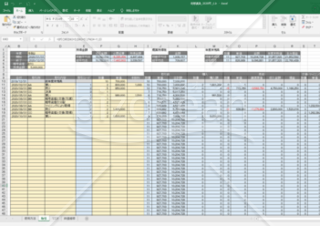

仮想通貨の所得計算(確定申告)

仮想通貨の所得計算(確定申告)

・確定申告用に仮想通貨の所得を計算するためのエクセルです(2020年度用)。 ・給与所得がある個人が、雑所得で申告することを前提としています。 ・取引内容をドロップダウンで選択し、取引数量と金額を入力することで、所得金額を計算します。 ・他の仮想通貨との交換で取得した場合は、取引所の終値で取得したものとします。 ・総平均法と移動平均法の両方の計算結果を出力します。 ・仮想通貨の取引分の所得税額を計算します。

大カテゴリー

経理・会計・財務書式カテゴリーから探す

債権管理 精算表 借用書・金銭借用書 財務諸表・決算書 売掛帳・売掛管理表 税務申告書 伝票 買掛帳・買掛金管理表 帳簿 固定資産管理表・資産管理台帳 仕訳帳 明細書・明細表 確定申告 計算書 金種表 出納帳 総勘定元帳 経費精算書 返済計画書・返済予定表

カテゴリーから探す

経営・監査書式 コロナウイルス感染症対策 業務管理 売上管理 企画書 トリセツ 請求・注文 社外文書 中国語・中文ビジネス文書・書式 Googleドライブ書式 業種別の書式 リモートワーク 契約書 その他(ビジネス向け) 経理業務 営業・販売書式 英文ビジネス書類・書式(Letter) 社内文書・社内書類 製造・生産管理 マーケティング 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド