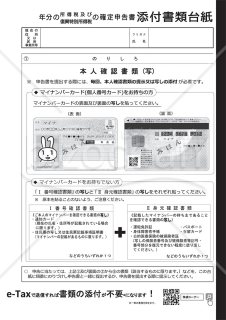

申告書第一表・第二表【令和4年分以降用】/添付書類台紙

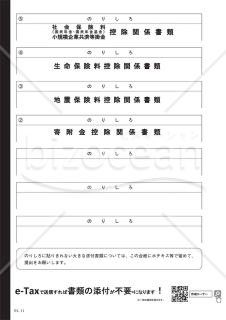

令和4年以降用に所得税及び復興特別所得税の確定申告書の添付書類を貼付するための台紙です。 マイナンバーカード(個人番号カード)等の本人確認書類の写しや社会保険料控除関係書類、生命保険料控除関係書類、地震保険料控除関係書類、寄付金控除関係書類等を確定申告書に添付する場合に貼り付けることができる台紙です。 のりしろがありますので、該当する書類を貼付することができます。のりしろに貼り切れない大きな添付書類については、この台紙にホッチキス等で止めて提出することができます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

レビューを投稿

プラン変更の確認

おすすめ書式テンプレート

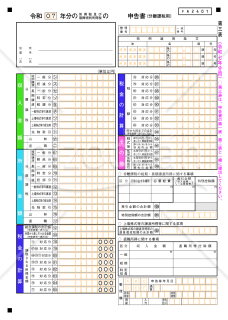

申告書第三表(分離課税用)【令和7年分用】

申告書第三表(分離課税用)【令和7年分用】

令和7年分の所得税及び復興特別所得税の申告において、株式・山林・退職所得など「分離課税」の所得を計算・記載するための「申告書 第三表(分離課税用)」です。 上場株式等の譲渡所得等、一般株式等の譲渡、先物取引、山林所得、退職所得などを区分ごとに整理し、分離課税分の課税所得・税額を算出して第一表に転記する構成となっています。 ■申告書第三表とは 分離課税対象の所得を申告する書類で、所得税・復興特別所得税の計算に使用します。株式や投資取引がある場合、総合課税とは別に記載します。 ■利用シーン <株式・投資信託の譲渡益・配当を申告する場合> 特定口座(源泉徴収なし)や一般口座、上場株式等の配当を申告分離課税で申告する際に使用します。 <先物取引・山林所得・退職所得がある場合> 収入・経費・特別控除・繰越損失を区分ごとに整理し、総合課税とは別に税額を計算します。 <株式や先物の損失を翌年以降に繰り越す場合> 「差し引く繰越損失額」「翌年以後に繰り越される損失額」を用いて損失の通算・繰越控除を行います。 ■利用・作成時のポイント <第一表との対応欄(⑫・㉚・32欄)を正しく連動> 第三表で算出した課税所得・税額を第一表へ正確に転記します。 <所得区分・一般/特定/短期/長期などを正確に> 上場・一般株式、短期・長期、役員区分などを正しく選択して記入します。 <繰越損失・特別控除額の根拠を整理> 繰越控除や特例の条文番号を記載するため、明細書や証券会社報告書を整理して保管します。 ■利用メリット <分離課税対象所得を一枚で整理> 株式・先物・山林・退職などを区分ごとに一覧化でき、計算ミスを防ぎます。 <令和7年分の最新様式> 条文番号欄、繰越損失欄、源泉徴収税額欄など現行制度に対応し、そのまま申告書として利用できます。 <第一表・第二表との連携を前提に設計> 「第一表⑫・㉚・32欄」への連動が明示され、総合課税との整合が取りやすい構成です。 出典:国税庁(https://www.nta.go.jp/)

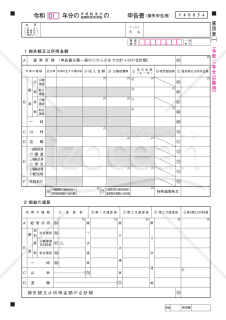

申告書第四表【令和2年分以降用】

申告書第四表【令和2年分以降用】

所得税と復興特別所得税の確定申告過程の様式です。この文書は、適切な税金の申告に重要な書類となっています。申告者は、この第四表を使用して、所得や特定の税制上の要件に関する情報を正確に記入する必要があります。この様式を通して、税務の透明性や精度が確保されるとともに、スムーズな申告が可能となります。詳細なガイドラインや関連情報は、国税庁の公式サイトにて提供されております。出典元:国税庁ホームページ(https://www.nta.go.jp)

贈与税の申告書(申告書第1表の2)

贈与税の申告書(申告書第1表の2)

贈与税の申告書第1表の2です。 住宅取得等資金の非課税の適用を受ける場合の非課税を受ける金額の計算に使用します。 スムーズな手続きを確保するために、必要事項を正確にご入力ください。 申告期限にゆとりを持って準備を進めてください。 詳細な情報については、以下のウェブサイトをご覧いただくか、最新情報をご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

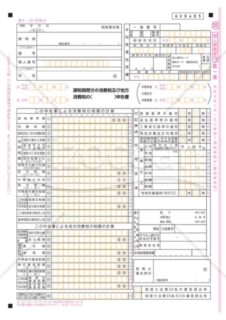

申告書第四表【令和4年分以降用】

申告書第四表【令和4年分以降用】

申告書第四表【令和4年分以降用】は、確定申告の中でも特定の収入や控除項目に関する情報を詳細に記入するためのものであり、その役割は非常に重要です。所得や支出、特定の事情や状況を正確に反映するため、申告者はこの第四表を注意深く、正確に記入する必要があります。この様式は、所得税の計算や適切な控除の適用をサポートし、税務の透明性を保つ上での重要なツールとなります。さらに詳しい情報は、国税庁の公式サイトにて提供されています。 出典元:国税庁ホームページ(https://www.nta.go.jp)

消費税等の確定申告書(簡易課税用)

消費税等の確定申告書(簡易課税用)

「543522消費税等の確定申告書(簡易課税用)」は、消費税の課税事業者である個人事業者の方を対象とした、消費税及び地方消費税の確定申告書(簡易課税用)です。この申告書を利用することで、簡単に消費税の申告が行えます。詳細な情報は国税庁ホームページ(https://www.nta.go.jp)をご覧ください。

所得税及び復興特別所得税の確定申告書(申告書A)

所得税及び復興特別所得税の確定申告書(申告書A)

申告する所得が給与所得や公的年金等・その他の雑所得、配当所得、一時所得のみで、予定納税額のない方が使用できます。※ 前年分から繰り越された損失額を本年分から差し引く場合は、申告書Bを使用します。

大カテゴリー

経理・会計・財務書式カテゴリーから探す

精算表 計算書 出納帳 財務諸表・決算書 帳簿 債権管理 買掛帳・買掛金管理表 金種表 明細書・明細表 固定資産管理表・資産管理台帳 仕訳帳 売掛帳・売掛管理表 税務申告書 借用書・金銭借用書 伝票 確定申告 総勘定元帳 経費精算書 返済計画書・返済予定表

カテゴリーから探す

業務管理 その他(ビジネス向け) 契約書 企画書 リモートワーク 中国語・中文ビジネス文書・書式 社内文書・社内書類 マーケティング 経営・監査書式 Googleドライブ書式 売上管理 コロナウイルス感染症対策 社外文書 経理業務 トリセツ 請求・注文 業種別の書式 営業・販売書式 英文ビジネス書類・書式(Letter) 製造・生産管理 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド