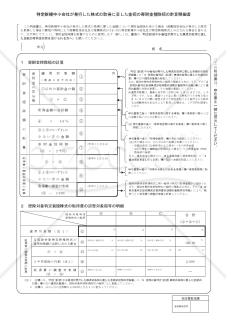

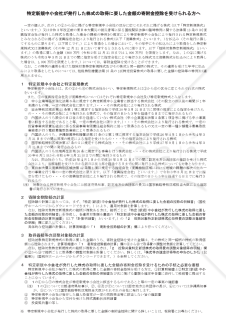

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

「特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書」は、日本の税制において特定の新規中小企業に投資をした場合に、その投資額を寄附金控除として計算できる際に使用される書類です。どれだけの額を寄附金として控除できるのかといった計算が可能です。これは税金を節約するための仕組みであり、中小企業への投資を促進するために設けられています。 出典元:国税庁ホームページ(https://www.nta.go.jp)

レビューを投稿

プラン変更の確認

おすすめ書式テンプレート

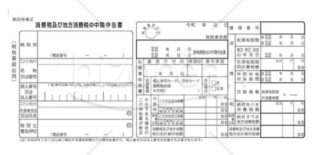

付表_消費税及び地方消費税の中間申告書

付表_消費税及び地方消費税の中間申告書

中間申告用の書式です。仮決算に基づき中間申告をする場合には確定申告書の様式によって作成した申告書を提出してください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

買換(代替)資産の明細書

買換(代替)資産の明細書

交換・買換え(代替)の特例の適用を受ける場合に、買換(代替)資産の取得が譲渡の年の翌年以後となるときに使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

付表1-1 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

付表1-1 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

「付表1−1 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕」は、事業者が消費税や地方消費税の申告を行う際に、適切な計算基準を示す文書となっています。特定の事業者、例えば簡易課税制度を採用していない方や、一定の売上高を超える事業者にとって、申告書の添付物として必須です。旧税率下での取引を持つ事業者には、この書式が特に役立つでしょう。 出典元:国税庁ホームページ(https://www.nta.go.jp)

認定住宅新築等特別税控除額の計算明細書

認定住宅新築等特別税控除額の計算明細書

「認定住宅新築等特別税控除額の計算明細書」は、認定住宅の新築または建築後未使用の住宅を取得し、自己の居住用に供する方々が、認定住宅新築等特別税額控除額を計算する際に利用する文書です。 ダウンロードは無料です。ぜひご活用ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

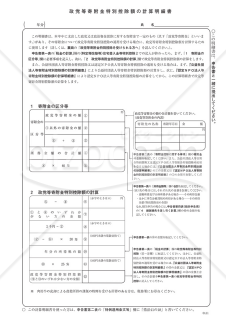

政党等寄附金特別控除額の計算明細書

政党等寄附金特別控除額の計算明細書

「政党等寄附金特別控除額の計算明細書」は、日本の税制において、政党や政治団体に対して寄附を行った場合に必要な書類です。この文書は、税金申告時に寄附金の特別控除を受けるために提出するものであり、政治活動への貢献を税制面で支援する目的があります。また寄付した政党や団体の名前、寄附した金額、寄附日などが記載されており、税務署への申告の証拠になります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

所得税の更正の請求書

所得税の更正の請求書

所得税の更正の請求書とは、確定申告書を提出した後に申告書に書いた税額等に誤りがあったことを発見した場合や確定申告をしなかったために決定を受けた場合などで、申告等をした税額等が実際より多かったときに正しい額に訂正することを求める場合の請求書

大カテゴリー

経理・会計・財務書式カテゴリーから探す

精算表 仕訳帳 売掛帳・売掛管理表 明細書・明細表 債権管理 借用書・金銭借用書 伝票 確定申告 財務諸表・決算書 計算書 固定資産管理表・資産管理台帳 税務申告書 買掛帳・買掛金管理表 帳簿 金種表 出納帳 総勘定元帳 経費精算書 返済計画書・返済予定表

カテゴリーから探す

中国語・中文ビジネス文書・書式 社外文書 コロナウイルス感染症対策 業種別の書式 リモートワーク 経営・監査書式 請求・注文 業務管理 売上管理 Googleドライブ書式 企画書 契約書 トリセツ その他(ビジネス向け) 経理業務 営業・販売書式 英文ビジネス書類・書式(Letter) 社内文書・社内書類 製造・生産管理 マーケティング 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド