57件中 1 - 20件

-

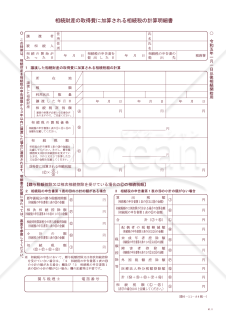

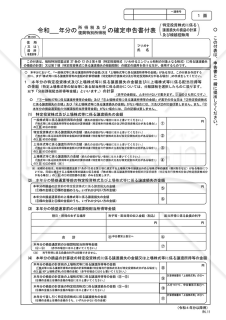

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

令和5年1月1日以後の相続に対応した「取得費加算の特例」用明細書です。相続財産を相続税申告期限から3年以内に譲渡した場合、取得費に加算できる相続税額を計算するために使用します。 ■相続財産の取得費に加算される相続税の計算明細書とは 相続した土地・建物などを申告期限から3年以内に売却した際、納めた相続税の一部を取得費に加算するための計算書です。これにより譲渡所得が減り、税負担を軽減できます。 ■テンプレートの利用シーン <相続した不動産・有価証券等を3年以内に売却した場合> 相続税を納めた相続人が、取得費加算の特例を適用する際に使用します。 <複雑な相続ケース> 贈与税額控除、相次相続控除、配偶者の税額軽減、未成年者・障害者控除などがある場合、正しい相続税額を再計算する必要があり、その際に活用します。 ■利用・作成時のポイント <相続税申告書から正確に金額を転記> 課税価格、算出税額、各種税額控除、小計など、明細書の各欄に対応する数字を誤りなく転記します。 <相続税評価額Ⓐと譲渡価額の関係を正しく按分> 裏面の算式に従い、相続税評価額と譲渡価額の比率(調整比率)を用いて、譲渡した資産に対応する相続税額の按分額(Ⓐ欄等)を計算します。 <取得費加算額は譲渡益が上限> 加算できる相続税額(①)は譲渡益を超えないため、譲渡所得計算との整合確認が必要です。 ■テンプレートの利用メリット <取得費加算の特例計算を標準化> 相続税申告書と連動した構成で、複雑な控除・特例を反映した取得費加算額を漏れなく算出できます。 <譲渡所得申告の根拠資料として提出可能> 分離課税の申告書に添付することで、税務署へ取得費加算額の根拠を明確に示し、照会や修正リスクを抑えられます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

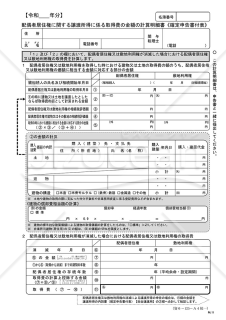

棚卸表 エクセル 無料

棚卸表 エクセル 無料

棚卸表を作成しました。 決算時や、確定申告での棚卸管理時にご利用ください。 無料なので気軽にお使いください。

-

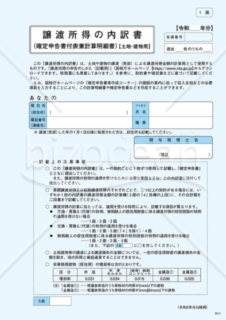

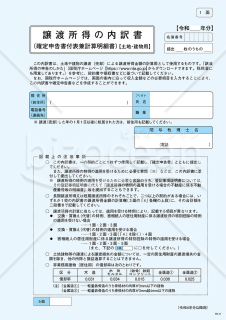

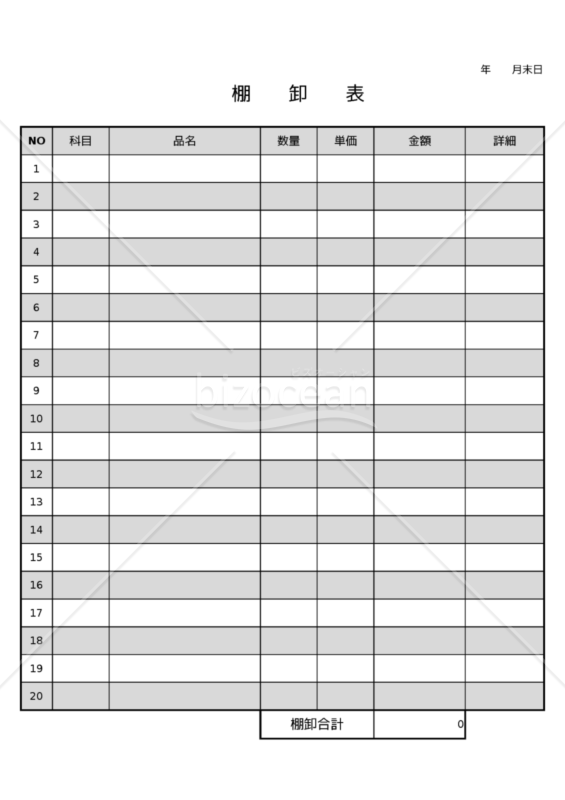

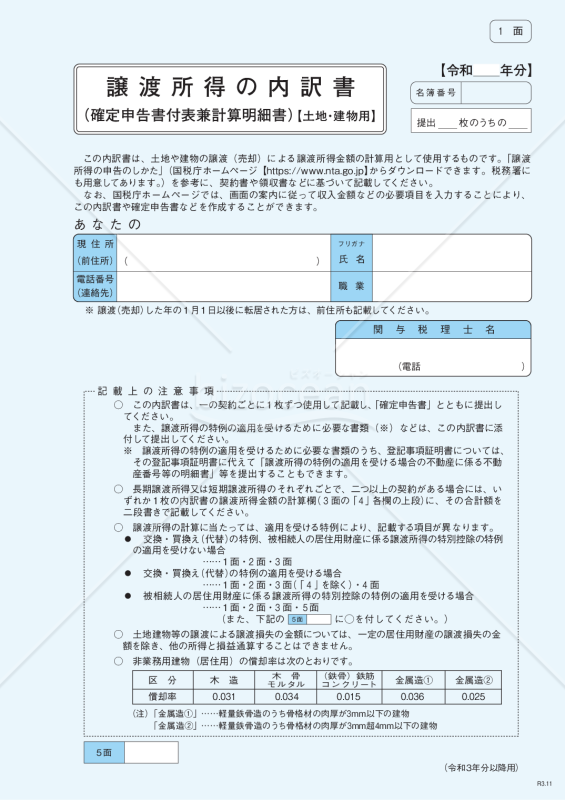

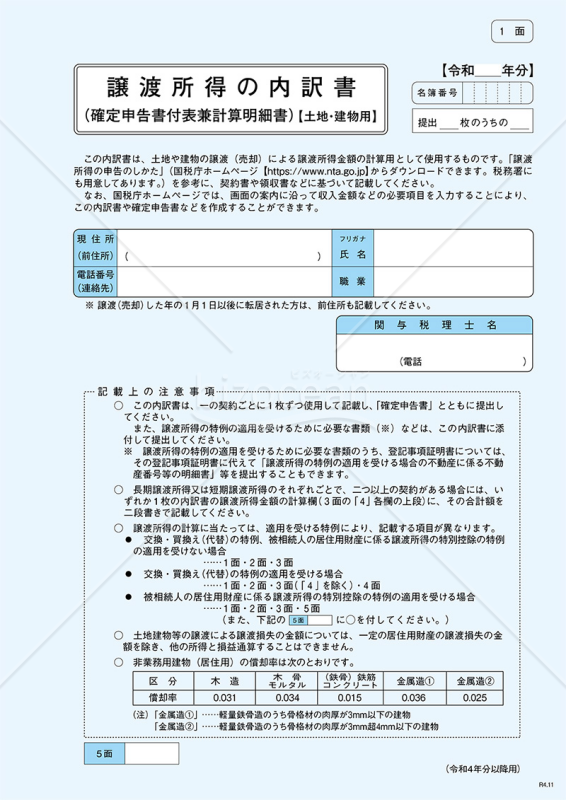

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

この「譲渡所得の内訳書」は、土地や建物の譲渡(売却)による譲渡所得金額の計算用として使用するものです。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

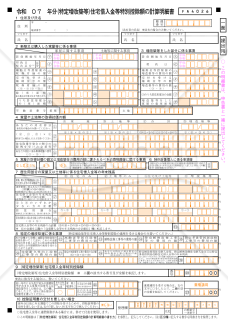

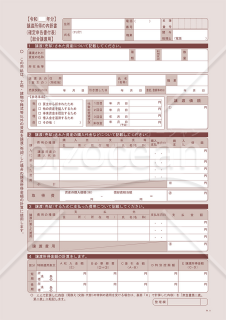

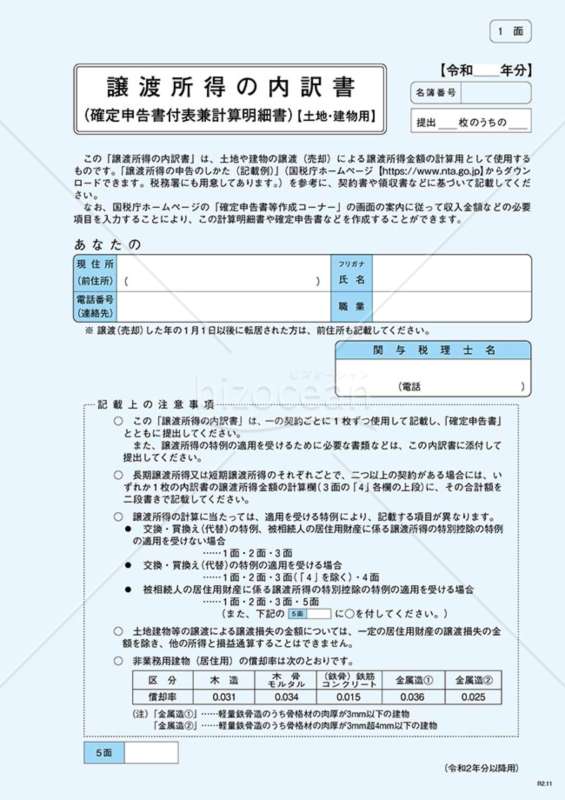

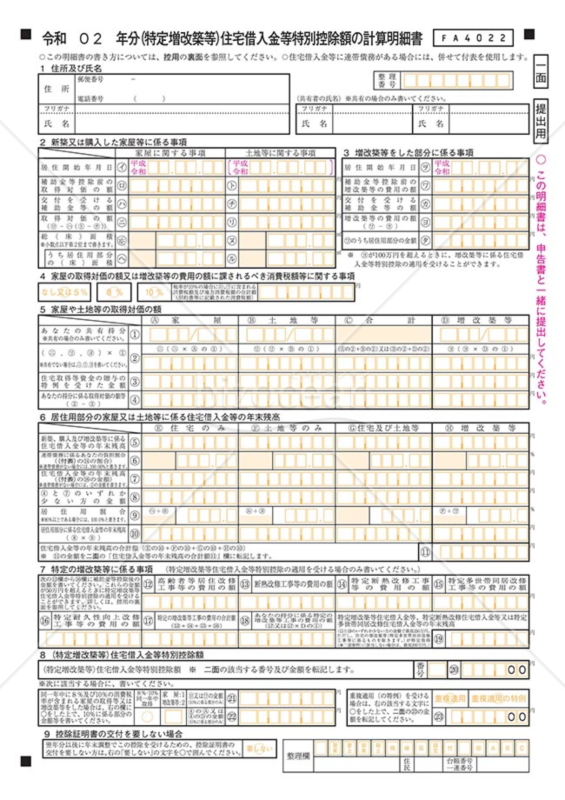

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和7年分】

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和7年分】

令和7年分の確定申告用の「(特定増改築等)住宅借入金等特別控除額の計算明細書」です。特定増改築等に該当する住宅ローン控除を受ける際に必要で、年末残高や増改築費用を基に控除額を算定します。 ■特定増改築等住宅借入金等特別控除とは 省エネ・バリアフリー・多世帯同居などの「特定増改築」に住宅ローンを利用した場合、要件を満たすと所得税が軽減される制度です。通常の住宅ローン控除と比べて、対象となる工事や控除率・控除限度額、適用年数(最大5年)が異なる仕組みになっています。 ■利用シーン <自宅の増改築・リフォームで控除を受ける場合> 耐震、省エネ、多世帯同居、高齢者対応など「特定増改築等」に該当する工事を行い、借入金を利用している人が申告時に使用します。 <複数の住宅・工事があり借入金が複数ある場合> 複数の住宅取得・増改築がある場合、住宅ごとに明細書を作成し控除額を計算・合算して最終的な控除額(㉓欄)を確定します。 ■利用・作成時のポイント <費用と補助金の関係を正確に反映> 取得対価や工事費用から補助金等を差し引いた金額を基に、特定増改築等工事費用が50万円超かを確認し控除対象を判断します。 <居住用割合・持分・負担割合を正しく計算> 居住用割合や共有名義・連帯債務の持分・負担割合を用いて、自分の取得対価・工事費用・借入金残高を正しく按分します。 <入居時期・住宅区分ごとの控除率・限度額を確認> 入居年(令和4~7年)や住宅区分(新築/中古/認定住宅等)により算式・控除率・限度額(200万・250万など)が異なるため、該当番号を選んで計算します。 ■利用メリット <複雑な計算を体系的に整理できる> 補助金控除、居住用割合、借入金残高、工事費用などを一元的に整理でき、申告書への転記が容易になります。 <複数物件・再居住特例にも対応> 複数の住宅取得・増改築や再居住特例にも対応した欄があり、令和7年分用の書式としてそのまま利用できます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

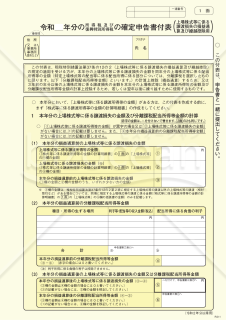

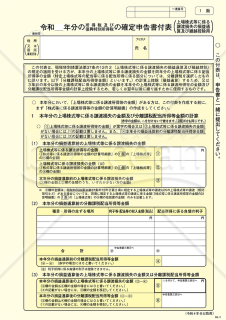

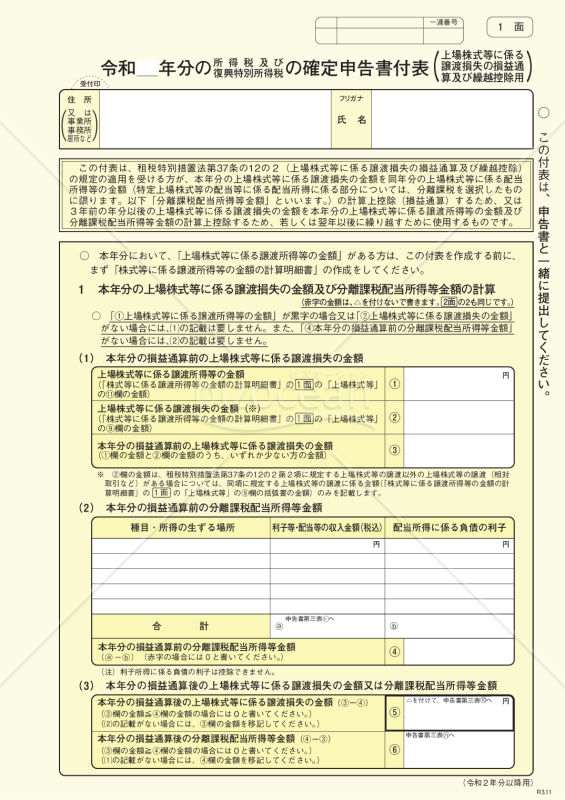

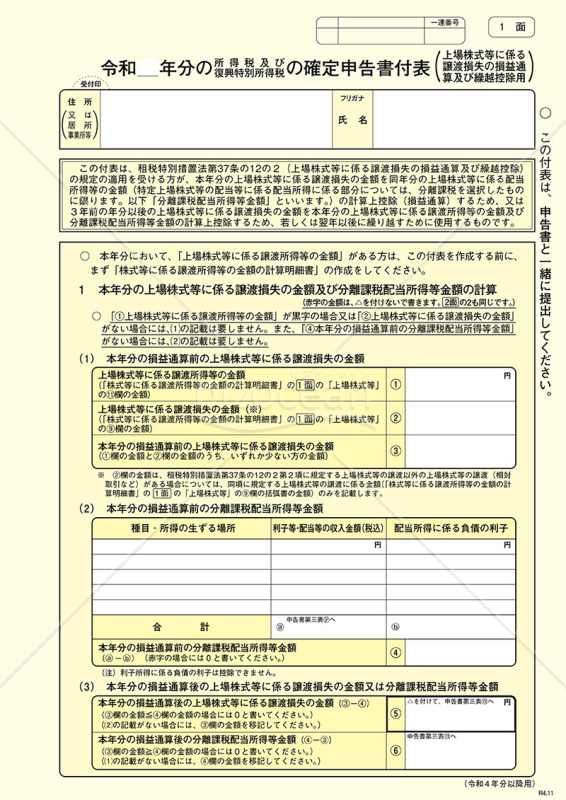

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)は、投資家が上場されている株式等の取引において発生した損失を適切に税務申告するための指定された書類です。この書類を利用することで、適正な税額の計算や、特定の条件下での損益の通算や繰越控除を行う際の手続きが簡略化されます。国税庁の公式ホームページには、この書類を正確に利用するための詳細なガイドラインや例示が提供されており、初めての確定申告者でも安心して使用することができます。上場株式等の取引を行っている投資家は、この書類を確認し、必要に応じて使用することで、税務処理を適切に行うことが可能となります。 出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/shinkoku/syotoku/r03.htm)

- 件

-

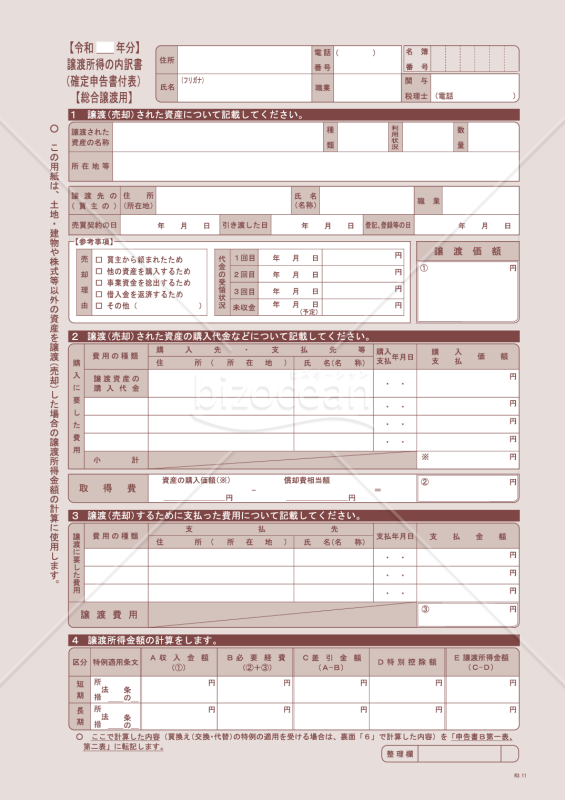

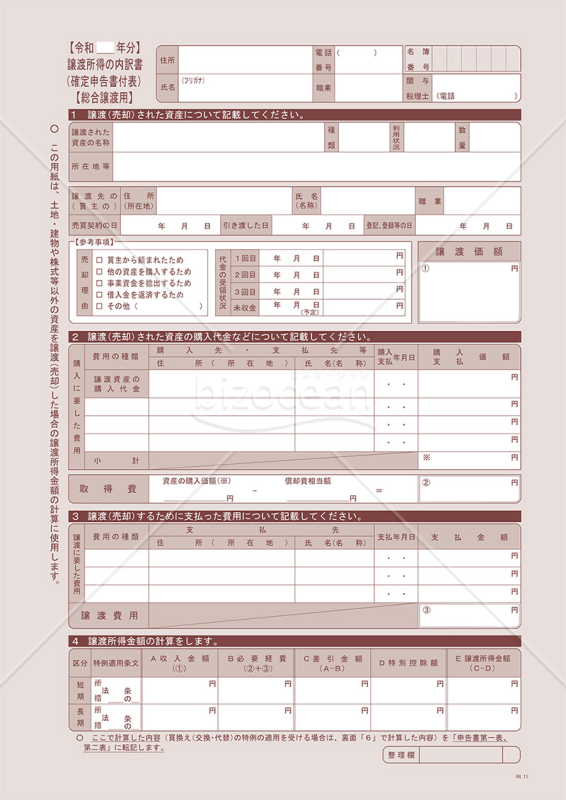

譲渡所得の内訳書(確定申告書付表)【総合譲渡用】

譲渡所得の内訳書(確定申告書付表)【総合譲渡用】

「譲渡所得の内訳書(確定申告書付表)【総合譲渡用】」は、資産の譲渡に関する詳細な計算と報告を目的とした書類です。土地、建物、株式などの主要な資産以外の譲渡が発生したときにお使いいただけます。また、措置法等による特例の適用を受ける場合の計算明細書としても使用します。無料でダウンロードしてご活用いただけます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)」テンプレートは、土地や建物などの譲渡に関わる所得の内訳を簡単にまとめるための便利なツールです。このテンプレートを使用すれば、確定申告の際に必要な詳細な情報を整理し、スムーズな手続きの助けとなることでしょう。最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)は、個人が株式の売買などを行った際の損益を計算し、それを税務上正確に申告するための公式な書類となります。特に、上場株式の取引で発生した損失を、他の利益と通算したり、将来の利益に繰越して控除する際に必要となる重要なフォーマットです。国税庁が提供するこの公式書類は、正確な税務処理をサポートし、投資活動を行う個人が税務上の誤りを避ける手助けをします。確定申告の際には、最新の情報や指針を確認しながら、正確かつ適切な情報を提出するよう心がけましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)」テンプレートは、譲渡所得に関する詳細な内訳を記入するための便利なテンプレートです。このテンプレートを使用することで、土地や建物などの譲渡に関連する所得の内訳を整理し、確定申告時の手続きをスムーズに進めることができるでしょう。税務手続きをよりステップバイステップで進めたい方におすすめのテンプレートです。最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

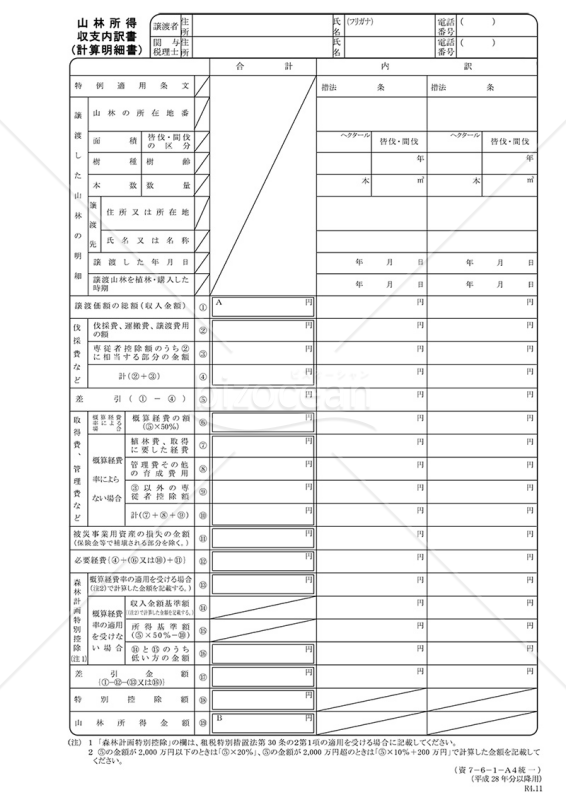

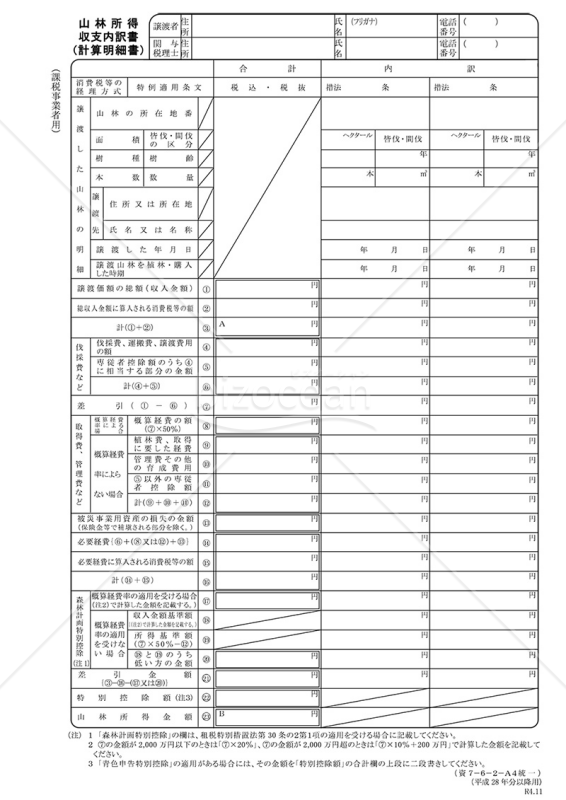

山林所得収支内訳書(計算明細書)

山林所得収支内訳書(計算明細書)

「山林所得収支内訳書(計算明細書)」は、山林の伐採に関する所得の詳細な内訳を示す書類です。山林を伐採し売却する場合、所得の申告は「申告書第一表、第二表」および「申告書第三表(分離課税用)」の申告書用紙を使用して行います。この際、山林所得の計算詳細は「山林所得収支内訳書(計算明細書)」で行われます。これにより、正確な所得額を透明かつ詳細に示し、適切な申告手続きを行うことができます。最新情報は国税庁ホームページを参照し、的確な申告を行いましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

譲渡所得の内訳書(確定申告書付表)【総合譲渡用】

譲渡所得の内訳書(確定申告書付表)【総合譲渡用】

「譲渡所得の内訳書(確定申告書付表)【総合譲渡用】」は、土地・建物や株式等以外の資産を譲渡した場合の譲渡所得金額の計算用として、また、措置法等による特例の適用を受ける場合の計算明細書として使用されます。 無料でダウンロードしていただけます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

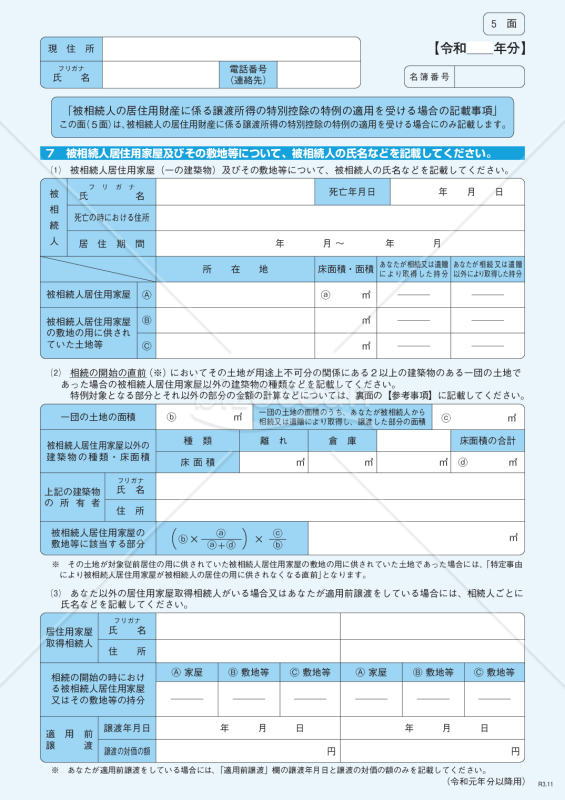

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)」テンプレートをご利用いただければ、土地や建物に関連する譲渡所得の内訳を整理し、確定申告手続きを効率的に進めることができます。このテンプレートは、確実な情報提供を目指し、複雑な手続きをスムーズに行い、正確な内訳情報を提供する助けとなることでしょう。最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

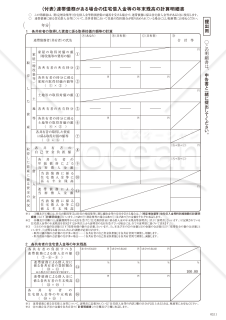

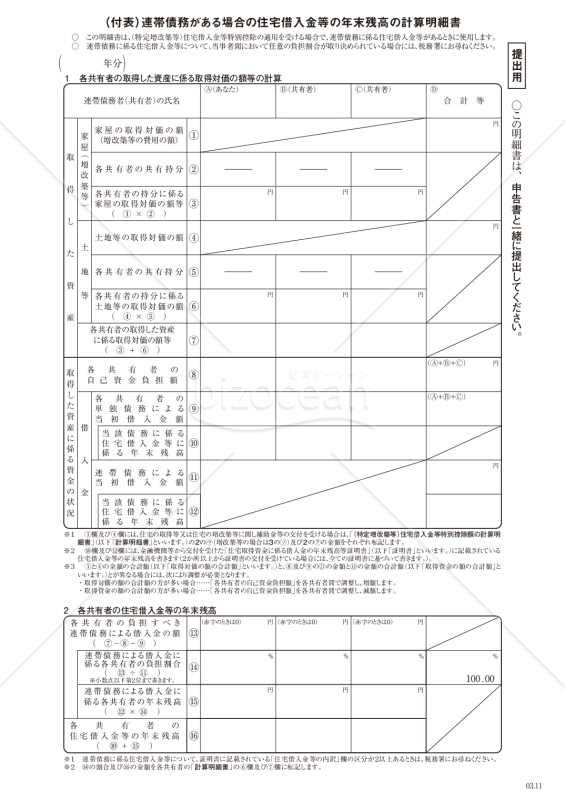

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)」は、特定増改築等の住宅借入金等特別控除の適用を受ける際に申告するための書類です。PDF形式ファイルで作成されており、ご自宅などで印刷して使えるため、簡単かつ便利です。本テンプレートは「提出用」と「控用」の2枚があり、控用は保管し、申告には必ず「提出用」を利用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

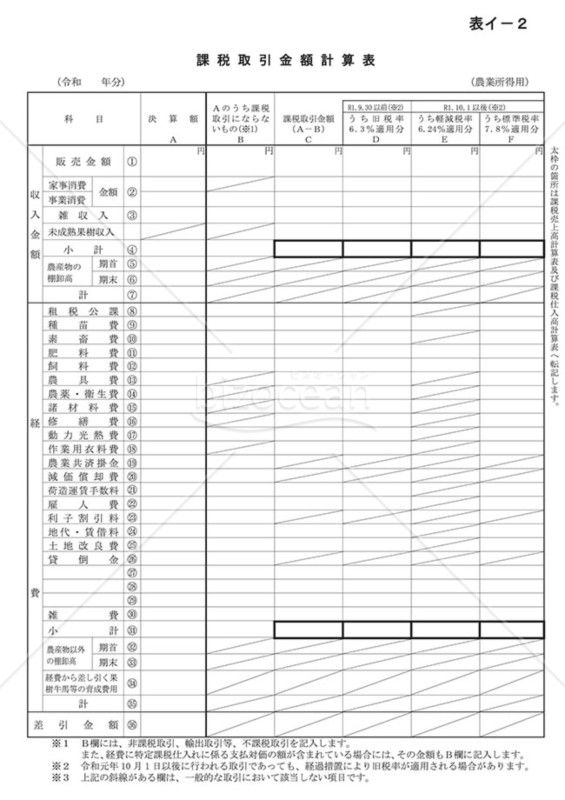

課税取引金額計算表(農業所得用)

課税取引金額計算表(農業所得用)

「課税取引金額計算表(農業所得用)」テンプレートは、消費税等の確定申告書に使用する、農業所得に関する課税取引金額計算表のテンプレートです。このテンプレートを使用して、農業所得に関する計算を簡便に行い、確定申告手続きを円滑に進めることができます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。的確な申告書の作成を実現しましょう。

-

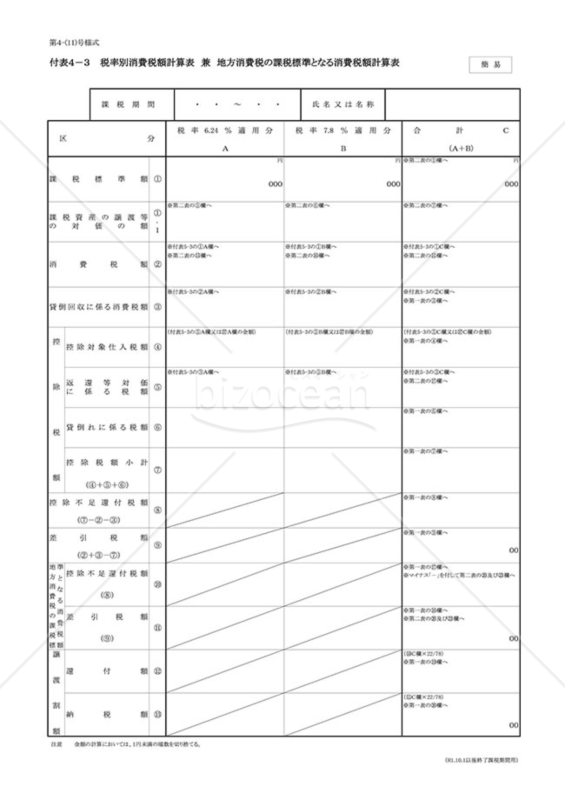

付表4-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表

付表4-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表

「付表4−3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表」は、消費税額計算表です。簡易課税用です。新税率(6.24%又は7.8%)が適用された取引のみの場合の消費税額計算表です。ただし、申告に係る課税期間に旧税率(3%、4%又は6.3%)が適用された取引がある場合は、付表4-1及び付表4-2を使用する必要があります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

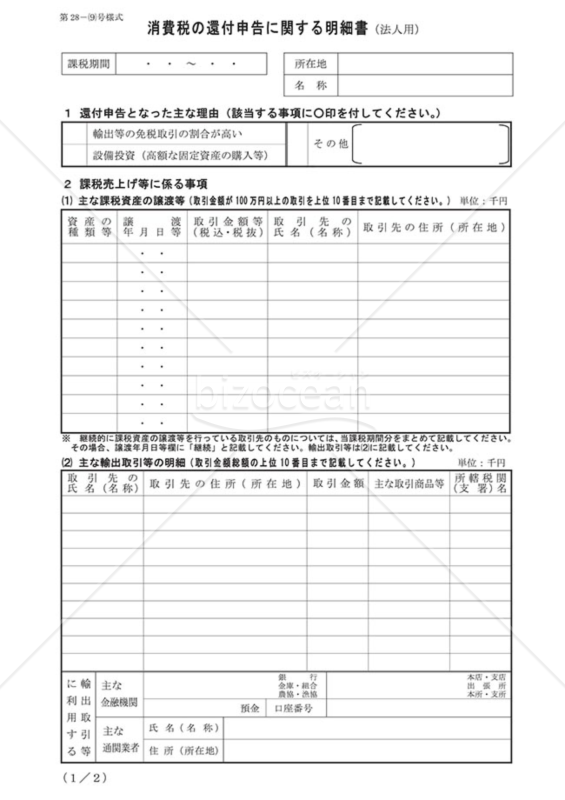

付表_消費税の還付申告に関する明細書(法人用)

付表_消費税の還付申告に関する明細書(法人用)

法人用です。消費税の還付申告書(中間還付を除く)を提出する場合に添付する明細書です。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

(特定増改築等)住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)です。 なお、連帯債務による住宅借入金等を有する場合は、『(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書』を併せて使用します。 この明細書は、住宅の取得等をして居住の用に供していた方が、勤務先からの転任の命令に伴う転居その他これに準ずるやむを得ない理由に基因してその家屋を居住の用に供さなくなった後、その家屋を再び居住の用に供した場合で次に該当するときに使用します。 ・再び居住の用に供したことにより、(特定増改築等)住宅借入金等特別控除の再適用を受ける場合 ・再び居住の用に供したことにより、初めてその家屋に係る(特定増改築等)住宅借入金等特別控除の適用を受ける場合 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

(特定増改築等)住宅借入金等特別控除額の計算明細書

(特定増改築等)住宅借入金等特別控除額の計算明細書

「(特定増改築等)住宅借入金等特別控除額の計算明細書」は、住宅借入金等特別控除額の計算明細書です。 なお、連帯債務による住宅借入金等を有する場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を併せて使用します。 詳細と最新情報につきましては、 国税庁公式ウェブサイトをご参照ください。 情報提供元: 国税庁公式ウェブサイト(https://www.nta.go.jp)

- 件

-

山林所得収支内訳書(計算明細書)【課税事業者用】

山林所得収支内訳書(計算明細書)【課税事業者用】

「山林所得収支内訳書(計算明細書)【課税事業者用】」は、山林の伐採に伴う所得収支を明示する書類です。山林を伐採し売却する場合、課税事業者は「申告書第一表、第二表」および「申告書第三表(分離課税用)」を使用して申告を行います。この際、山林所得の計算は「山林所得収支内訳書(計算明細書)」で行います。この書類を活用して、正確な所得金額を計算し、申告手続きを適切に行いましょう。国税庁ホームページの最新情報を参照し、適切な手続きを行ってください。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

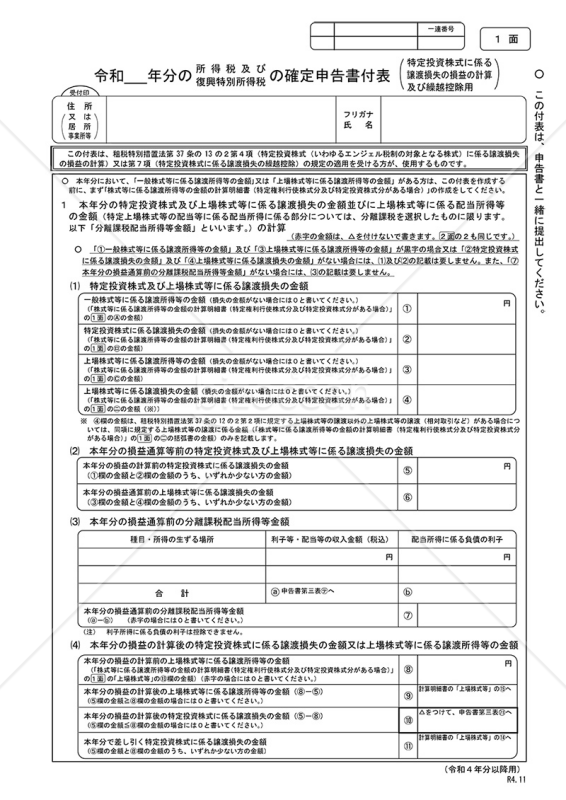

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

「特定投資株式に係る譲渡損失の損益の計算の特例」の適用を受ける方が、特定投資株式に係る譲渡損失の金額を上場株式等に係る譲渡所得等の金額の計算上控除する場合、又は「特定投資株式に係る譲渡損失の繰越控除の特例」の適用を受ける方が、3年前の年分以後の特定投資株式に係る譲渡損失の金額を本年分の一般株式等に係る譲渡所得等の金額及び上場株式等に係る譲渡所得等の金額の計算上控除する場合、若しくは翌年以後に繰り越す場合に使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

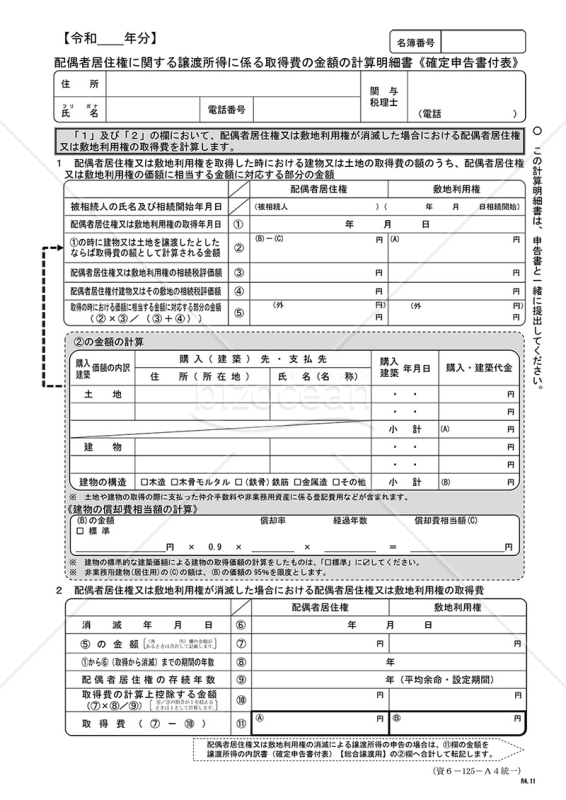

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

確定申告時に該当者は必要となる「配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)」です。税務上の手続きを円滑に進めるための重要な書類の一つです。この明細書は、配偶者の居住権に関連した譲渡所得の際に生じる取得費の計算を記載したものです。正確な取得費の算出は税金の計算に直接影響を与えるため、大変重要です。国税庁の公式ホームページでは、この明細書のサンプルや詳しい説明が掲載されており、確定申告を行う際の参考資料として活用できます。確定申告の際には、この明細書を正確に記入し、必要な情報をしっかりと提供することが求められます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

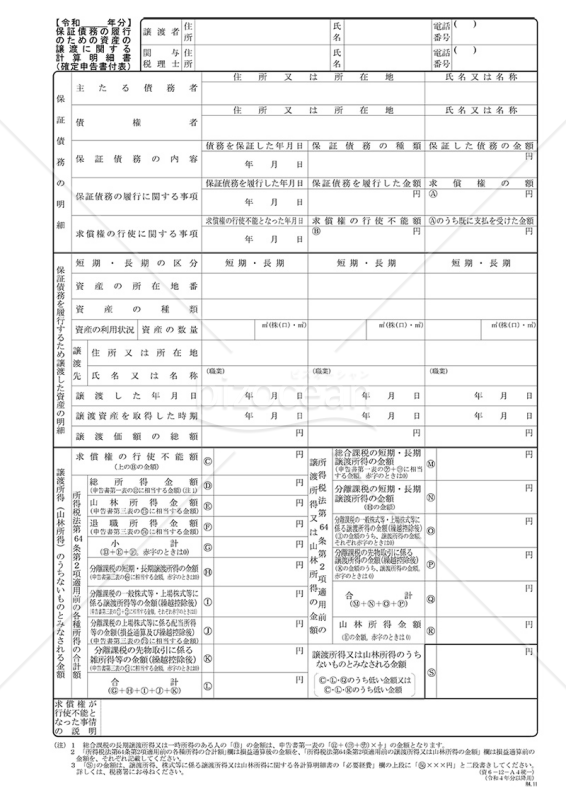

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

「保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)」テンプレートは、保証債務の特例の適用を受ける場合の計算明細書として使用します。 こちらのファイルは、2023年2月時点において、国税庁のホームページにて配布されているものとなります。 最新版や記入方法、申請方法など、詳しくは国税庁のホームページをご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

棚卸表 エクセル 無料

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】

- 件

-

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

- 件

-

譲渡所得の内訳書(確定申告書付表)【総合譲渡用】

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

- 件

-

確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用)

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

- 件

-

山林所得収支内訳書(計算明細書)

- 件

-

譲渡所得の内訳書(確定申告書付表)【総合譲渡用】

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

- 件

-

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

- 件

-

課税取引金額計算表(農業所得用)

-

付表4-3 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表

- 件

-

付表_消費税の還付申告に関する明細書(法人用)

- 件

-

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

- 件

-

(特定増改築等)住宅借入金等特別控除額の計算明細書

- 件

-

山林所得収支内訳書(計算明細書)【課税事業者用】

- 件

-

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

- 件

-

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

- 件

-

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

- 件