43件中 21 - 40件

-

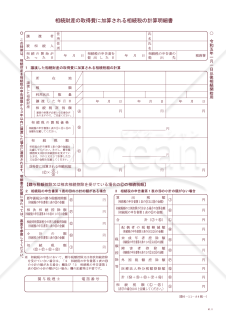

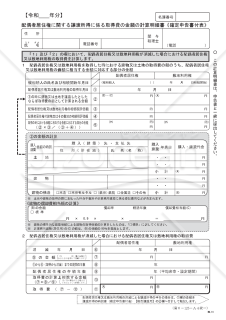

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

令和5年1月1日以後の相続に対応した「取得費加算の特例」用明細書です。相続財産を相続税申告期限から3年以内に譲渡した場合、取得費に加算できる相続税額を計算するために使用します。 ■相続財産の取得費に加算される相続税の計算明細書とは 相続した土地・建物などを申告期限から3年以内に売却した際、納めた相続税の一部を取得費に加算するための計算書です。これにより譲渡所得が減り、税負担を軽減できます。 ■テンプレートの利用シーン <相続した不動産・有価証券等を3年以内に売却した場合> 相続税を納めた相続人が、取得費加算の特例を適用する際に使用します。 <複雑な相続ケース> 贈与税額控除、相次相続控除、配偶者の税額軽減、未成年者・障害者控除などがある場合、正しい相続税額を再計算する必要があり、その際に活用します。 ■利用・作成時のポイント <相続税申告書から正確に金額を転記> 課税価格、算出税額、各種税額控除、小計など、明細書の各欄に対応する数字を誤りなく転記します。 <相続税評価額Ⓐと譲渡価額の関係を正しく按分> 裏面の算式に従い、相続税評価額と譲渡価額の比率(調整比率)を用いて、譲渡した資産に対応する相続税額の按分額(Ⓐ欄等)を計算します。 <取得費加算額は譲渡益が上限> 加算できる相続税額(①)は譲渡益を超えないため、譲渡所得計算との整合確認が必要です。 ■テンプレートの利用メリット <取得費加算の特例計算を標準化> 相続税申告書と連動した構成で、複雑な控除・特例を反映した取得費加算額を漏れなく算出できます。 <譲渡所得申告の根拠資料として提出可能> 分離課税の申告書に添付することで、税務署へ取得費加算額の根拠を明確に示し、照会や修正リスクを抑えられます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

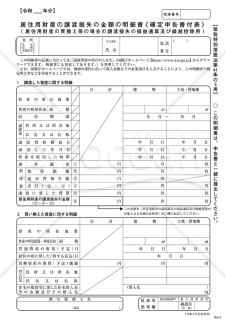

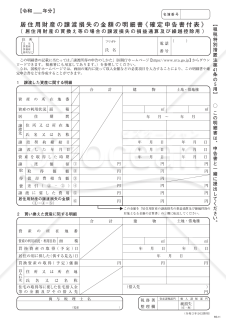

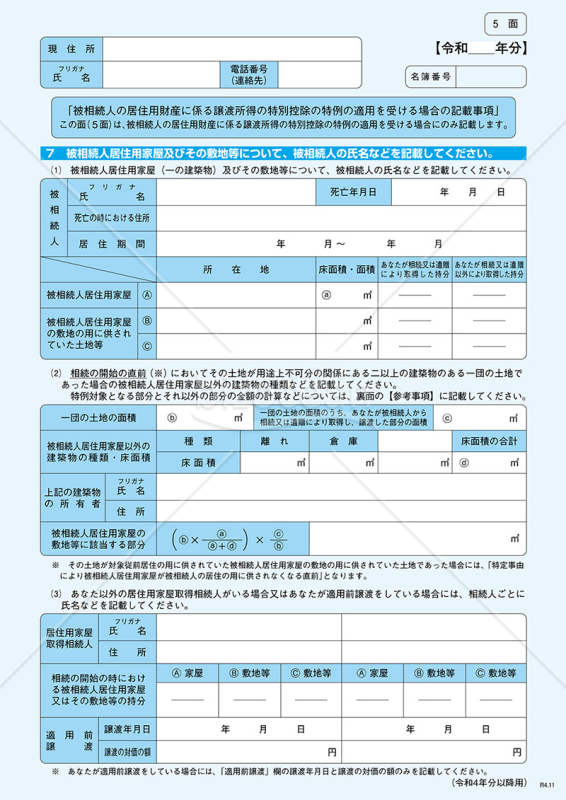

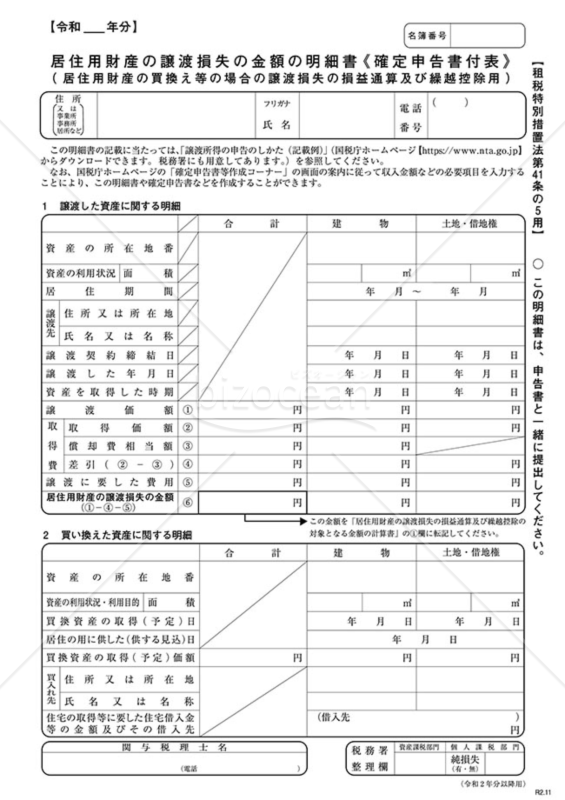

居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】

居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】

「居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】」は、確定申告の際に居住用財産の譲渡による損失の詳細を明示するための公式文書です。この書類は、租税特別措置法第41条の5に基づき、税務処理の透明性と正確性を確保するために提供されています。確定申告の際には、最新の情報や関連する法令・通達を確認することが重要です。国税庁ホームページを参照し、正確かつ適切な申告を行いましょう。 出典:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

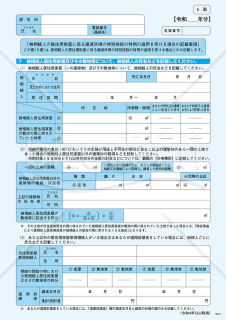

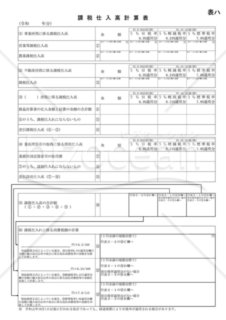

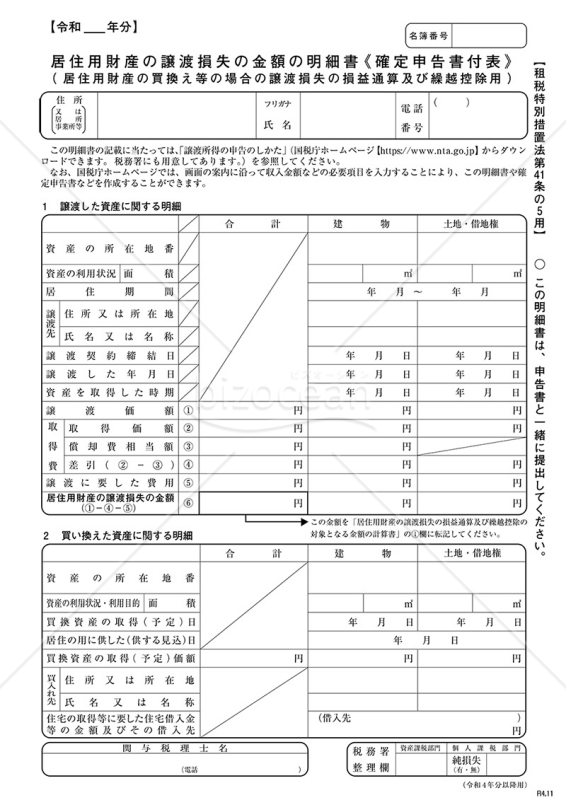

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)」テンプレートを使用すれば、土地や建物などの譲渡に関連する所得の内訳を簡便にまとめることが可能です。このテンプレートを使用すれば、確定申告手続きを円滑に進める助けとなることでしょう。細かな内訳情報を整理し、最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

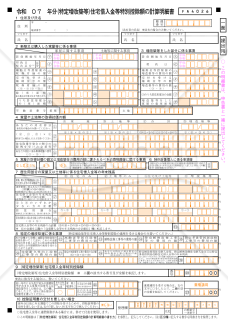

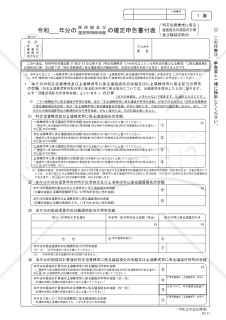

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和7年分】

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和7年分】

令和7年分の確定申告用の「(特定増改築等)住宅借入金等特別控除額の計算明細書」です。特定増改築等に該当する住宅ローン控除を受ける際に必要で、年末残高や増改築費用を基に控除額を算定します。 ■特定増改築等住宅借入金等特別控除とは 省エネ・バリアフリー・多世帯同居などの「特定増改築」に住宅ローンを利用した場合、要件を満たすと所得税が軽減される制度です。通常の住宅ローン控除と比べて、対象となる工事や控除率・控除限度額、適用年数(最大5年)が異なる仕組みになっています。 ■利用シーン <自宅の増改築・リフォームで控除を受ける場合> 耐震、省エネ、多世帯同居、高齢者対応など「特定増改築等」に該当する工事を行い、借入金を利用している人が申告時に使用します。 <複数の住宅・工事があり借入金が複数ある場合> 複数の住宅取得・増改築がある場合、住宅ごとに明細書を作成し控除額を計算・合算して最終的な控除額(㉓欄)を確定します。 ■利用・作成時のポイント <費用と補助金の関係を正確に反映> 取得対価や工事費用から補助金等を差し引いた金額を基に、特定増改築等工事費用が50万円超かを確認し控除対象を判断します。 <居住用割合・持分・負担割合を正しく計算> 居住用割合や共有名義・連帯債務の持分・負担割合を用いて、自分の取得対価・工事費用・借入金残高を正しく按分します。 <入居時期・住宅区分ごとの控除率・限度額を確認> 入居年(令和4~7年)や住宅区分(新築/中古/認定住宅等)により算式・控除率・限度額(200万・250万など)が異なるため、該当番号を選んで計算します。 ■利用メリット <複雑な計算を体系的に整理できる> 補助金控除、居住用割合、借入金残高、工事費用などを一元的に整理でき、申告書への転記が容易になります。 <複数物件・再居住特例にも対応> 複数の住宅取得・増改築や再居住特例にも対応した欄があり、令和7年分用の書式としてそのまま利用できます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

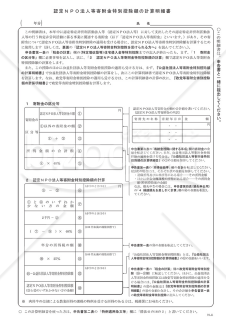

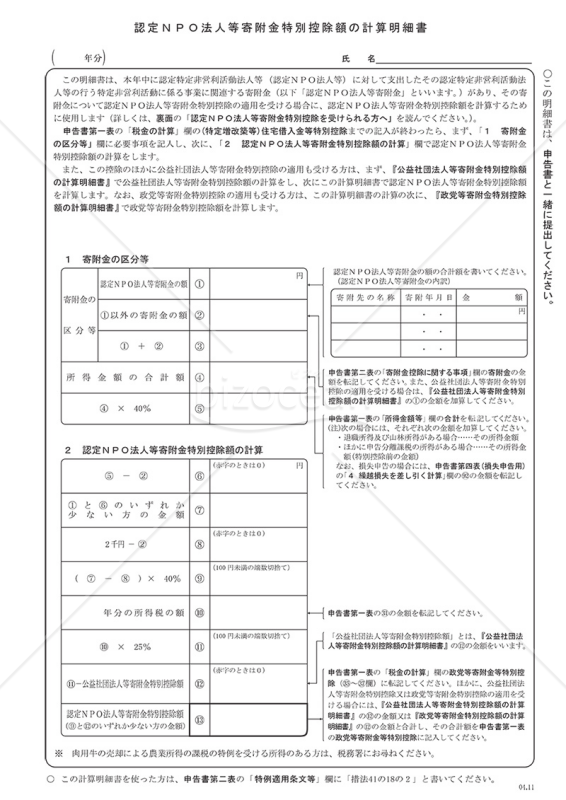

認定NPO法人等寄附金特別控除額の計算明細書

認定NPO法人等寄附金特別控除額の計算明細書

「認定NPO法人等寄附金特別控除額の計算明細書」は、認定NPO法人等への寄附に関する税制優遇を受けるための明細書です。本年中に認定NPO法人等への寄附を行った際、その寄附金のうち特定非営利活動に関連する部分の計算をサポートします。確定申告の際に、特定の控除を選択し、適切な控除計算を行う手助けをしてくれるこの書式は、税制優遇を最大限に活用する際の強力なサポートとなります。PDF形式で提供されるため、簡単に印刷し持参や提出ができます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

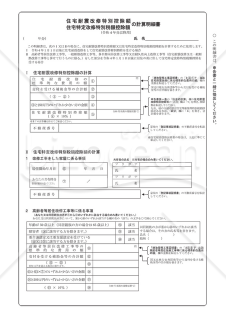

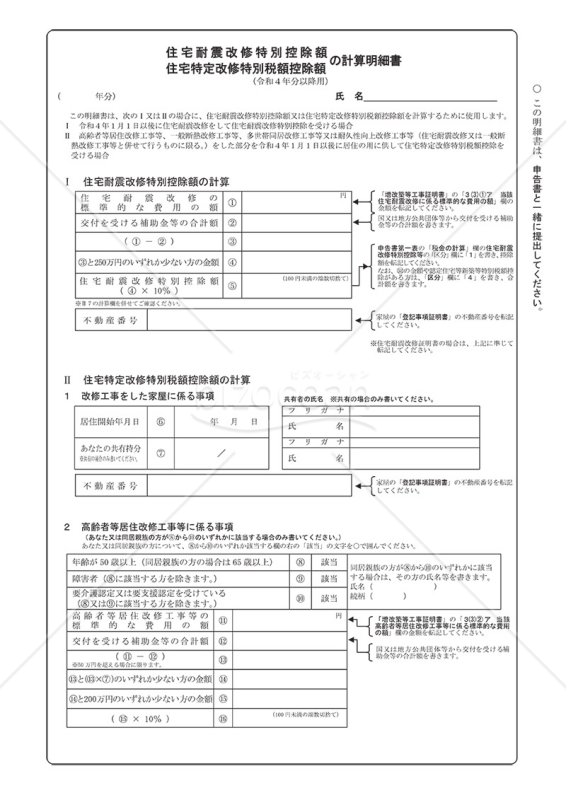

住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書

住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書

「住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書」は、住宅の耐震改修に関する特別控除額や住宅特定改修特別税額控除額を計算するためのものです。 確定申告に必要な書類の1つとなります。 最新情報については、出典元である国税庁のウェブサイトをご参照ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

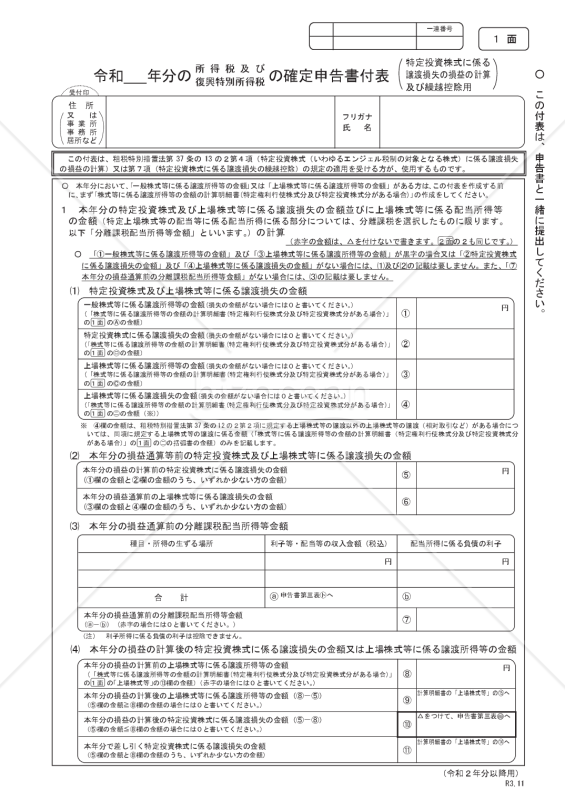

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

「特定投資株式に係る譲渡損失の損益の計算の特例」の適用を受ける方が、特定投資株式に係る譲渡損失の金額を上場株式等に係る譲渡所得等の金額の計算上控除する場合、又は「特定投資株式に係る譲渡損失の繰越控除の特例」の適用を受ける方が、3年前の年分以後の特定投資株式に係る譲渡損失の金額を本年分の一般株式等に係る譲渡所得等の金額及び上場株式等に係る譲渡所得等の金額の計算上控除する場合、若しくは翌年以後に繰り越す場合に使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

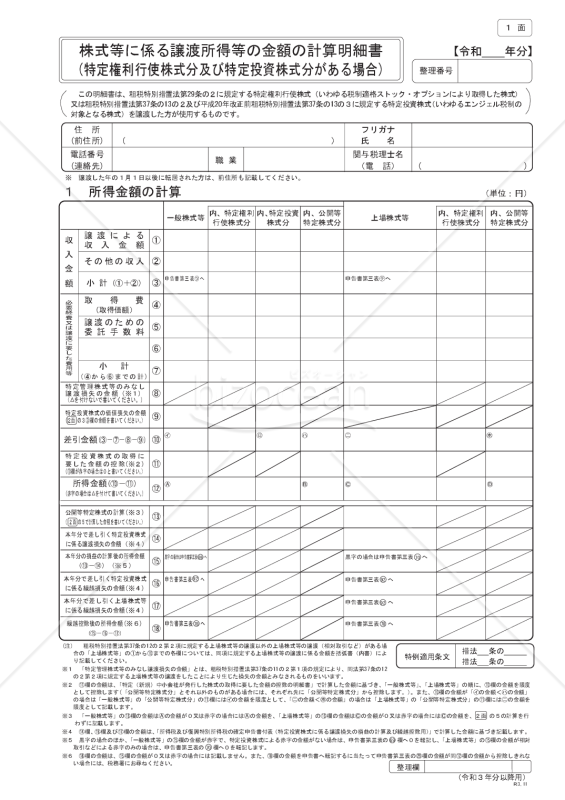

株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)

株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)

「株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)」は、特定の権利行使株式や投資株式の取引を行った際の所得計算を補助するための文書です。この明細書は、複雑な株式取引における金額計算を一元化し、誤差を最小限に抑えることを目的としています。国税庁のオフィシャルサイト(https://www.nta.go.jp)から入手可能で、確定申告時に有用な情報を提供します。

- 件

-

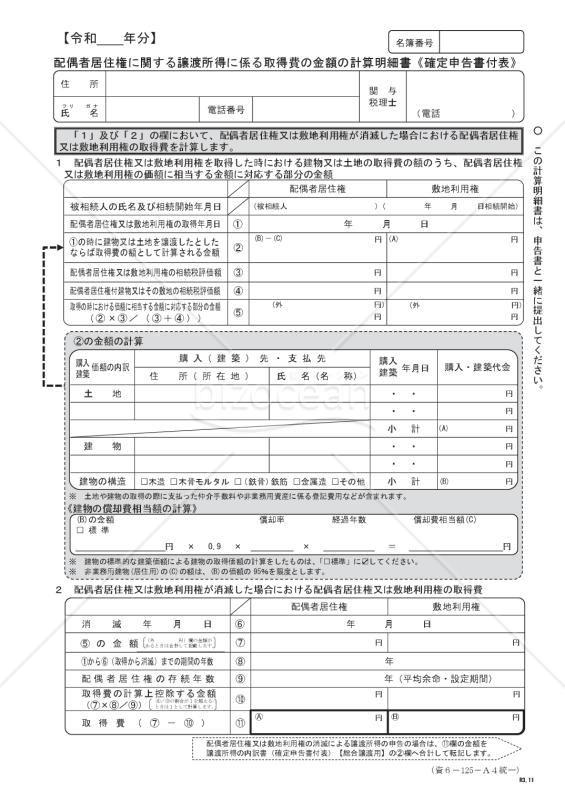

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

「配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)」は、税務処理を適切に行う際に不可欠な文書となっています。この文書は、配偶者の居住権を譲渡した際の所得に関連する費用の詳細を具体的に記録するためのものです。税額の決定に影響する要素であるため、注意深く記入する必要があります。国税庁のサイトには、この明細書のサンプルや使い方のヒントが提供されており、確定申告の手続きをスムーズに進めるためのサポートが受けられます。明細書を適切に利用し、税務上のトラブルを避けるための手助けとしてください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

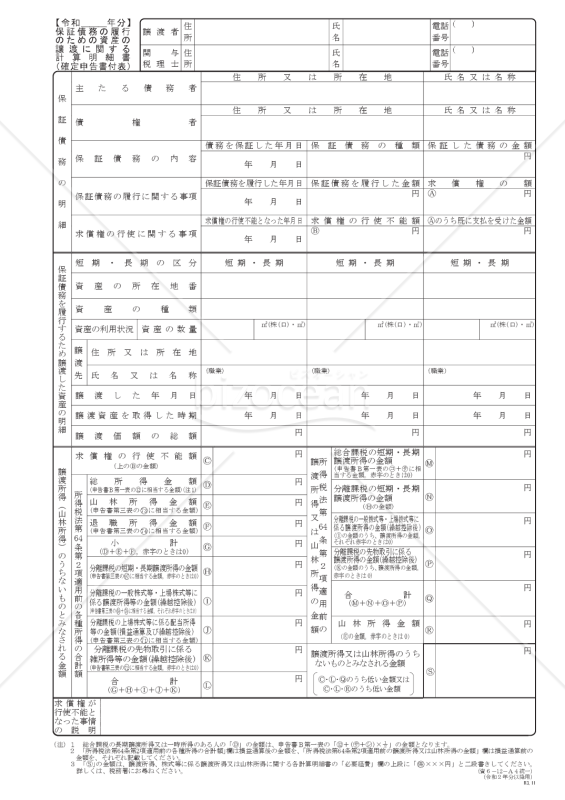

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

このテンプレートは、保証債務の特例の適用を受ける場合の計算明細書として使用します。 最新版や記入ガイド、申請プロセスなどについては、国税庁ウェブサイトでご確認いただけます。 引用元: 国税庁ウェブサイト(https://www.nta.go.jp) ※こちらのダウンロードファイルは、2022年1月時点で、国税庁ウェブサイトにて配布されているものとなります。最新版が必要な場合は、国税庁ウェブサイトをご確認ください。

- 件

-

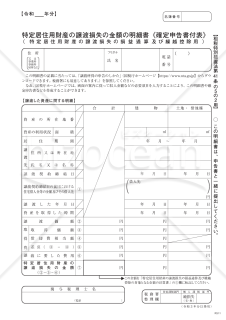

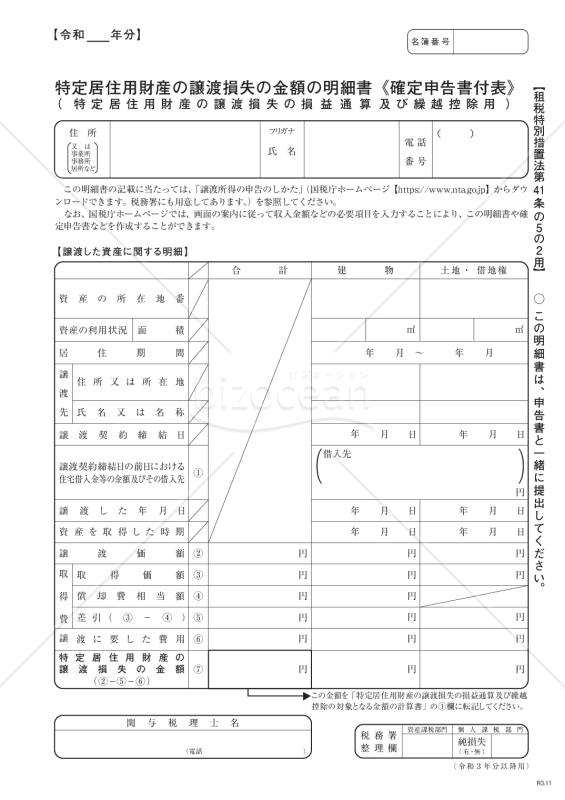

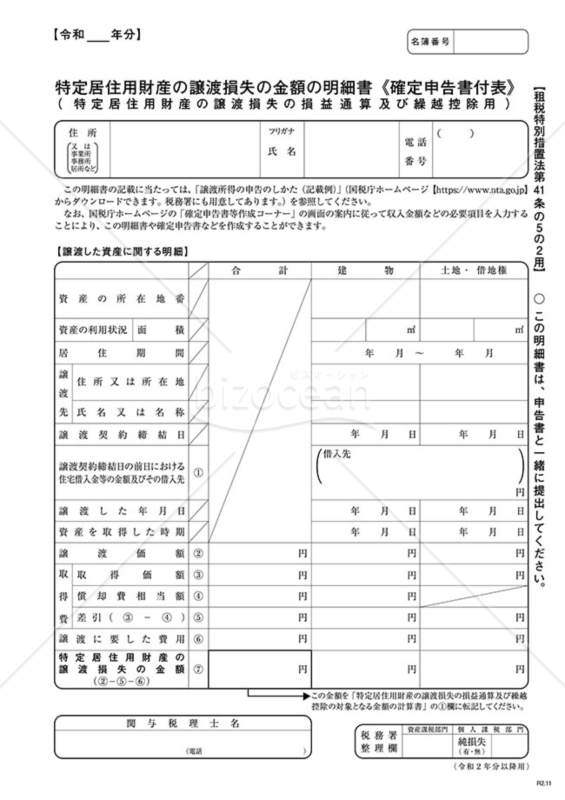

特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】

特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】

「特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】」は、国税庁ホームページ(https://www.nta.go.jp)から参照できる重要な文書です。譲渡時の金融上の損失を詳細に報告する際の重要な書面として、確定申告の一環としてこの文書の提出が求められることがあります。住宅や不動産の譲渡に際して発生した損失額の明細や、その計算の根拠となる情報をまとめて記入する必要があります。この文書の正確な記入と提出は、税務上の誤解や後のトラブルを防ぐための鍵となります。正しい手続きと情報の提供を心がけ、対応していきましょう。

- 件

-

居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】

居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】

「居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】」は、税務申告の際に不可欠な文書の一つとなっています。国税庁が提供するこの文書は、居住用財産の譲渡時に生じる損失の詳細な内訳をきちんと申告するためのものです。正確かつ適時な申告のためのサポートツールとして、この明細書の使用をおすすめします。 出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/shinkoku/syotoku/r03.htm)

- 件

-

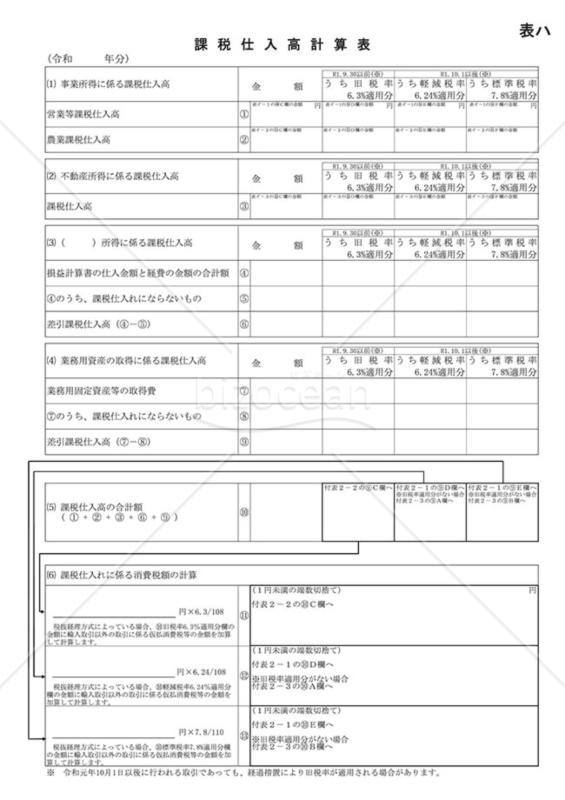

課税仕入高計算表

課税仕入高計算表

消費税等の確定申告書の課税仕入高計算表です。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

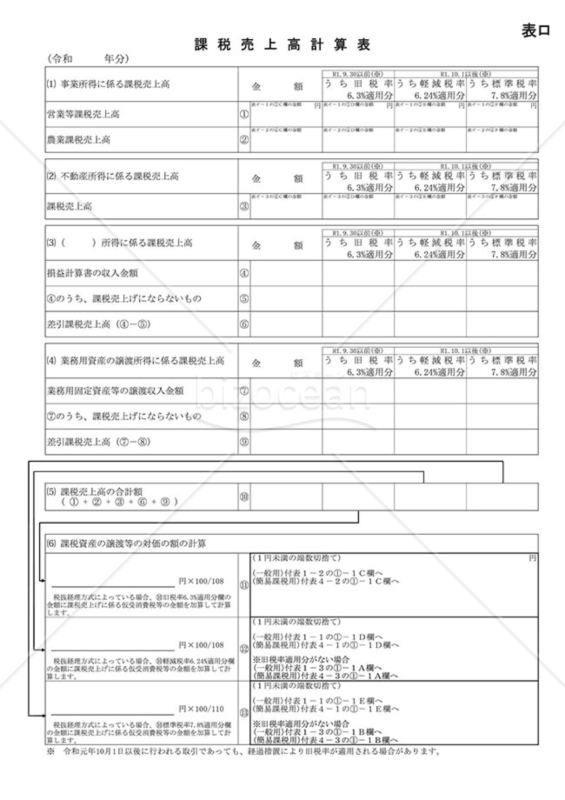

課税売上高計算表

課税売上高計算表

消費税等の確定申告書の課税売上高計算表です。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

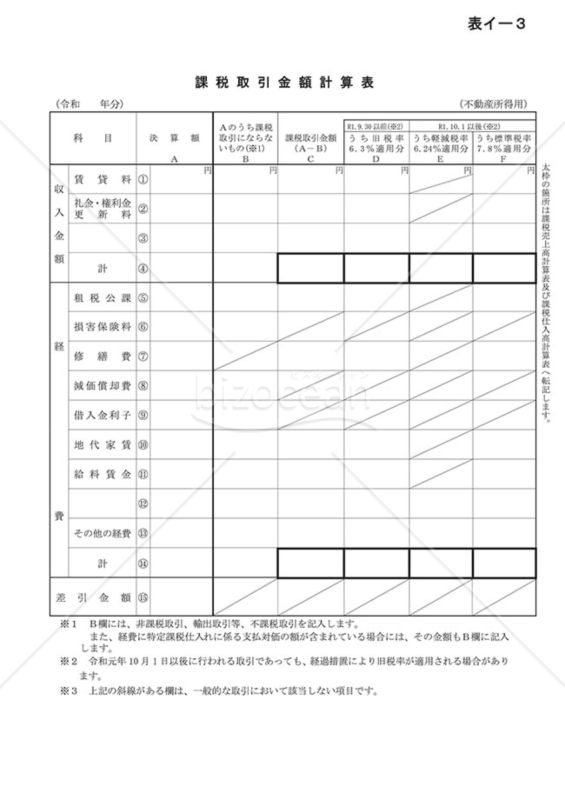

課税取引金額計算表(不動産所得用)

課税取引金額計算表(不動産所得用)

「課税取引金額計算表(不動産所得用)」テンプレートは、消費税等の確定申告書に使用する、不動産所得に関する課税取引金額計算表のテンプレートです。このテンプレートを利用することで、不動産所得に関連する計算を簡単に行い、確定申告のプロセスを効率化できます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。このテンプレートを使用して、確実な申告書作成を行いましょう。

- 件

-

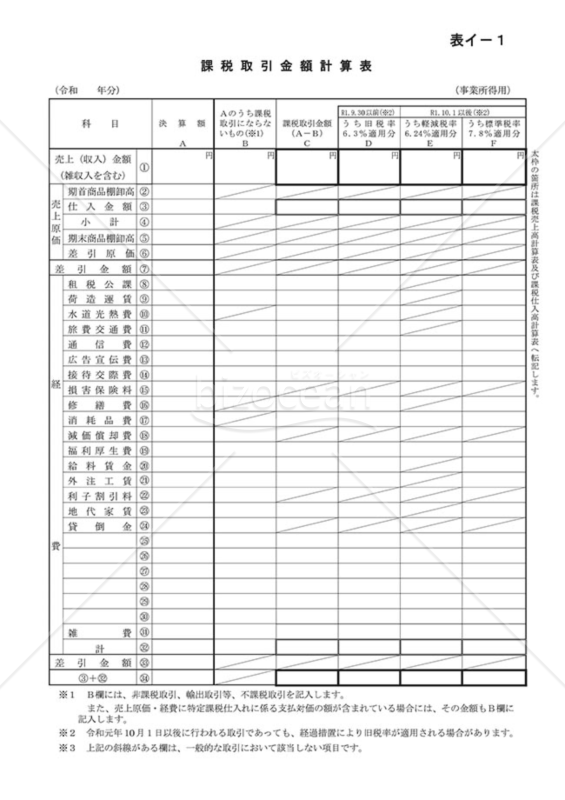

課税取引金額計算表(事業所得用)

課税取引金額計算表(事業所得用)

「課税取引金額計算表(事業所得用)」テンプレートは、消費税等の確定申告書に使用する課税取引金額計算表(事業所得用)のテンプレートです。このテンプレートを活用することで、事業所得に関する課税取引金額を効率的に計算し、確定申告の手続きをスムーズに行うことができます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。迅速かつ正確な申告書作成を行いましょう。

- 件

-

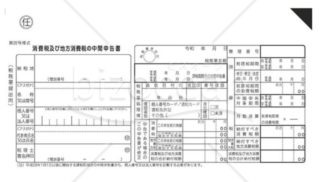

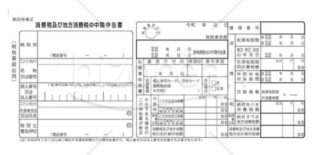

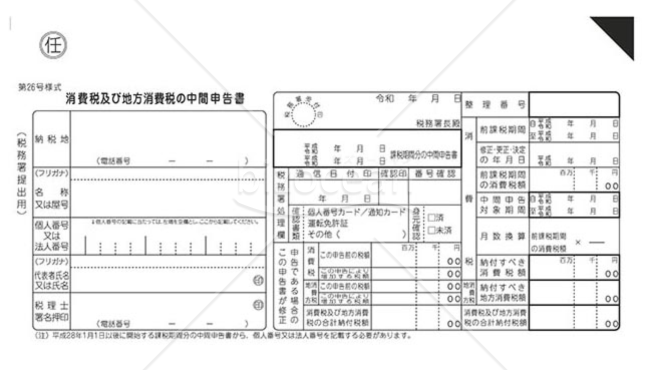

付表_消費税及び地方消費税の中間申告書(任意の中間申告)

付表_消費税及び地方消費税の中間申告書(任意の中間申告)

任意の中間申告用の書式です。仮決算に基づき中間申告をする場合には確定申告書の様式によって作成した申告書を提出してください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

付表_消費税及び地方消費税の中間申告書

付表_消費税及び地方消費税の中間申告書

中間申告用の書式です。仮決算に基づき中間申告をする場合には確定申告書の様式によって作成した申告書を提出してください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

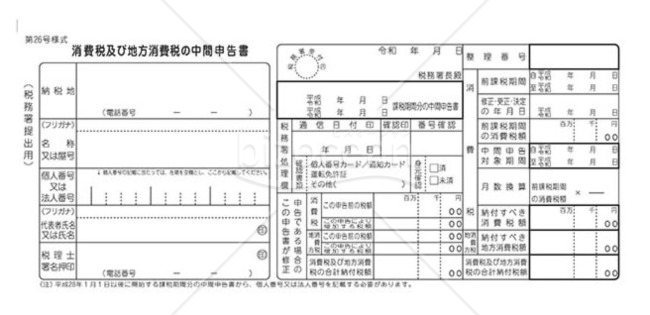

付表6 死亡した事業者の消費税及び地方消費税の確定申告明細書

付表6 死亡した事業者の消費税及び地方消費税の確定申告明細書

この付表は、個人事業者が死亡したことにより、その相続人が消費税及び地方消費税確定申告書を提出する場合に使用してください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

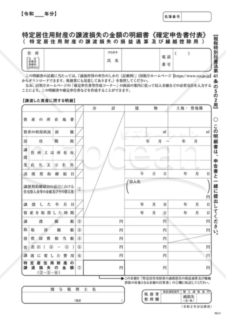

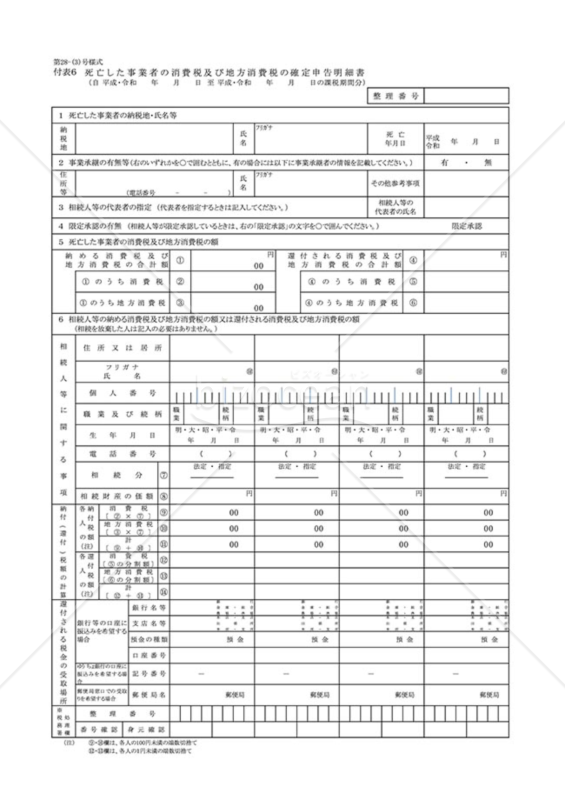

特定居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5の2用】

特定居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5の2用】

この明細書は、「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例(措法第41条の5の2 )」の適用を受ける居住用財産の譲渡について、この特例の計算の基礎となる「特定居住用財産の譲渡損失の金額」を求めるために使用するものです。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

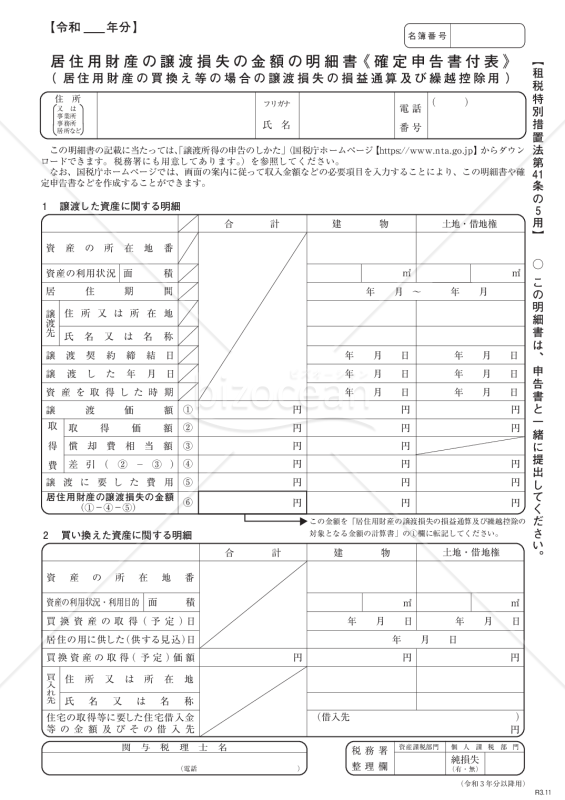

居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5用】

居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5用】

この明細書は、「居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除の特例(措法第41条の5)」の適用を受ける居住用財産の譲渡について、この特例の計算の基礎となる「居住用財産の譲渡損失の金額」を求めるために使用するものです。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

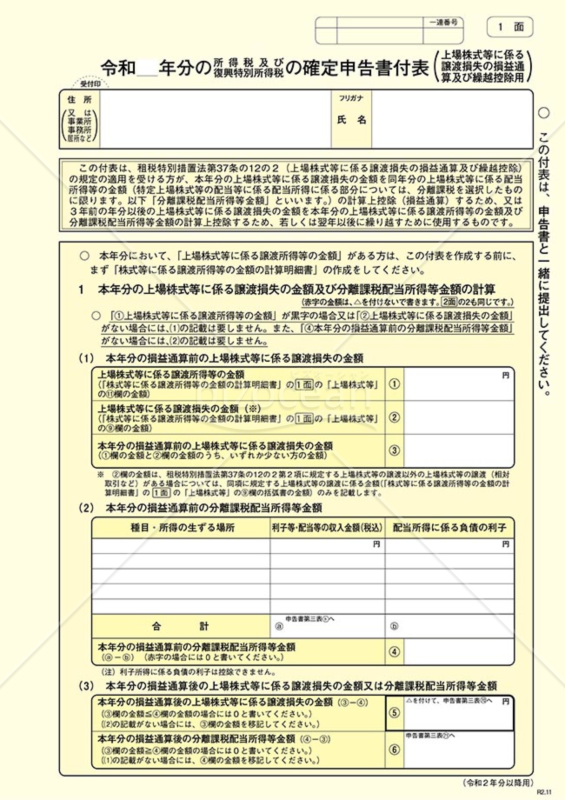

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)は、上場株式等の売却で損失を出した方が、その損失を他の所得と相殺したり、翌年以降に繰り越したりするために必要な書類です。この書類には、以下の項目を記入する必要があります。 ・申告者の氏名や住所 ・上場株式等の譲渡損失や配当所得等の金額 ・損益通算や繰越控除の適用年度 ・損益通算や繰越控除の適用額 ・損益通算や繰越控除の適用前後の所得金額 ・申告者や代理人の署名 所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)は、国税庁のホームページからダウンロードすることができます。また、損益通算や繰越控除の特例に関する詳しい説明も同じページにあります。これらを参考にして、正しく確定申告を行いましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

- 件

-

認定NPO法人等寄附金特別控除額の計算明細書

- 件

-

住宅耐震改修特別控除額・住宅特定改修特別税額控除額の計算明細書

- 件

-

確定申告書付表(特定投資株式に係る譲渡損失の損益の計算及び繰越控除用)

- 件

-

株式等に係る譲渡所得等の金額の計算明細書(特定権利行使株式分及び特定投資株式分がある場合)

- 件

-

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

- 件

-

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

- 件

-

特定居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5の2用】

- 件

-

居住用財産の譲渡損失の金額の明細書(確定申告書付表)【租税特別措置法第41条の5用】

- 件

-

課税仕入高計算表

- 件

-

課税売上高計算表

- 件

-

課税取引金額計算表(不動産所得用)

- 件

-

課税取引金額計算表(事業所得用)

- 件

-

付表_消費税及び地方消費税の中間申告書(任意の中間申告)

- 件

-

付表_消費税及び地方消費税の中間申告書

- 件

-

付表6 死亡した事業者の消費税及び地方消費税の確定申告明細書

- 件

-

特定居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5の2用】

- 件

-

居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5用】

- 件

-

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

- 件