17件中 1 - 17件

-

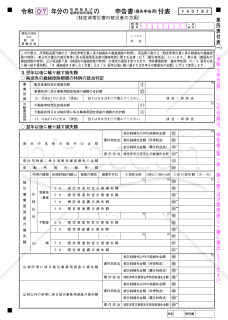

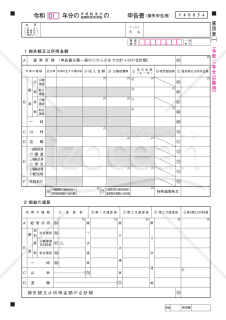

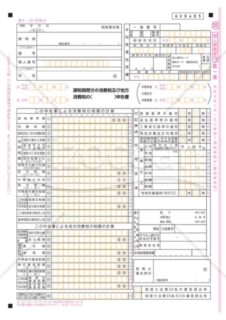

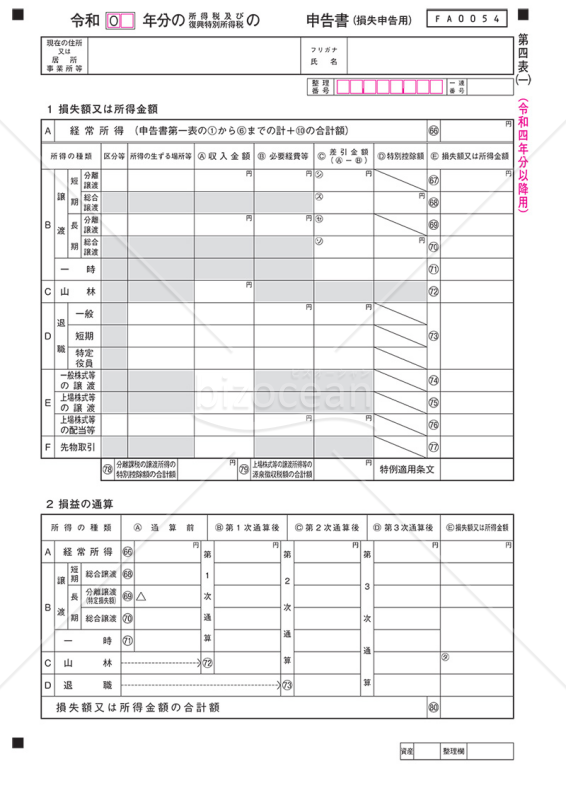

申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和7年分用】

申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和7年分用】

特定非常災害の被災者が損失申告で使用する「付表」です。損失額・補填額・繰越損失の計算欄を備え、所得税法・震災特例法の特例判定に対応します。第一表・第二表・第四表と併せて提出します。 ■申告書第四表付表とは 特定非常災害による損失申告や純損失・雑損失の繰越控除特例の適用に必要な書類です。被災事業用資産の損害額・補填額を記載し、翌年以降の繰越損失額を整理します。 ■テンプレートの利用シーン <特定非常災害で事業用資産・山林・不動産に損失が生じた場合> 被災資産損失を「特定災害損失」「震災損失」に区分し、雑損失・純損失の整理に使用します。 <純損失・雑損失の繰越控除期間延長の特例を受ける場合> 特定非常災害年の「特定純損失」「特定雑損失」について、損失割合などの要件判定に利用します。 <過年度の被災損失を含めた繰越整理を行う場合> 令和2〜4年の損失について、未控除残額・本年控除額・翌年以降繰越額を整理し、第四表・第一表と連動させます。 ■利用・作成時のポイント <損害額・補填額・差引損失額を正確に区分> 営業・農業、不動産、山林ごとに損害額・補填額・差引損失額を記入し、棚卸資産・固定資産などの内訳も明確にします。 <特定非常災害の要件判定欄を確認> 特定災害損失額/固定資産価額(0.1以上)で要件該当性を判断し、特例適用の可否を確認します。 <年度別・損失種別の管理を整理してから記入> 令和2〜4年の各種損失を青色/白色申告別に整理し、Ⓐ残額・Ⓑ本年控除・Ⓒ繰越額に分類します。 ■テンプレートの利用メリット <特定非常災害の損失特例を一枚で整理> 複雑な被災損失・特定雑損失・特定純損失をまとめ、特例漏れや計算ミスを防ぎます。 <繰越控除期間特例に対応> 「繰越控除期間特例の判定」欄で、長期繰越が認められるケースの判断が容易です。 <第一表・第二表・第四表との連携がスムーズ> 「第四表の3・4・5に代えて使用」と明示され、申告書との整合性確保や税務調査対応にも役立ちます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

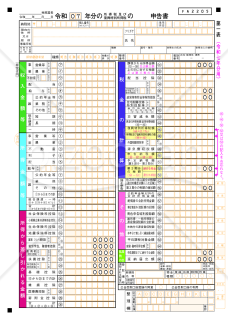

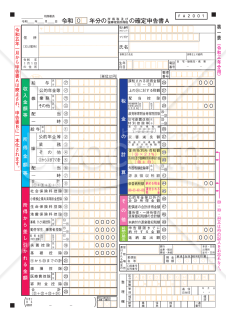

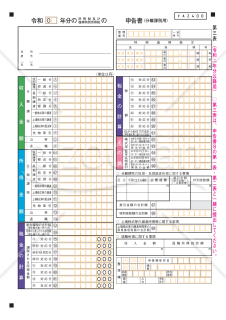

申告書第一表・第二表【令和7年分用】

申告書第一表・第二表【令和7年分用】

令和7年分の所得税および復興特別所得税の申告に対応した「第一表・第二表」です。 ■申告書第一表・第二表とは 第一表は、収入金額や所得金額、税額計算、還付金額など申告の基本情報を記載する書類です。第二表は、所得の内訳や各種控除、配偶者・親族情報、住民税・事業税関連事項など詳細情報を補足するために使用します。 ■利用シーン <事業所得・不動産所得がある個人の確定申告> 給与だけでなく、事業・不動産・雑所得など複数の所得区分がある場合の年次申告に適しています。 <医療費控除・寄附金控除・住宅ローン控除等を適用する場合> 源泉徴収済みでも、各種控除の適用により還付を受けたい納税者が利用します。 ■利用・作成時のポイント <収入・所得・控除欄の対応関係を正確に> 第一表の「収入金額等」「所得金額等」と第二表の「所得の内訳」を整合させ、源泉徴収税額も漏れなく転記します。 <控除証明書類の添付・保管> 生命保険料・地震保険料・社会保険料などの控除証明書は、別途台紙に貼付・保管する運用が前提です。 <納付・還付方法の指定を忘れずに> 公金受取口座や振替口座欄を適切に記入し、納める税金/還付される税金のいずれにも対応できるようにします。 ■利用メリット <令和7年分用の最新様式でそのまま使える> 税額計算や復興特別所得税、住民税関係の欄配置まで最新仕様です。 <第一表・第二表がセットで整理され効率的> 所得・控除・住民税情報を一体で整理できるため、e-Tax入力や紙申告作成の下書きとしても有用です。 <控用レイアウトも確認しやすい> 控え用の案内が印刷されており、自身で控えを作成・保有する際の目安としても活用できます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

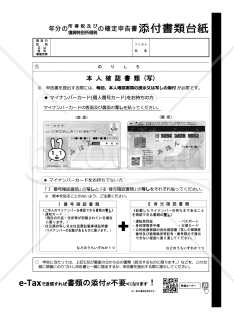

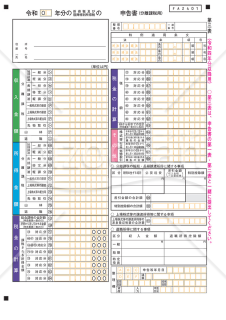

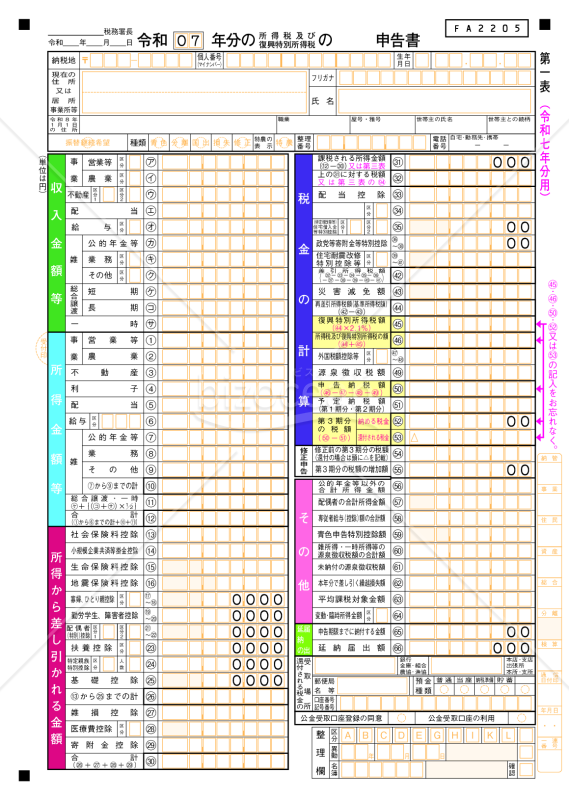

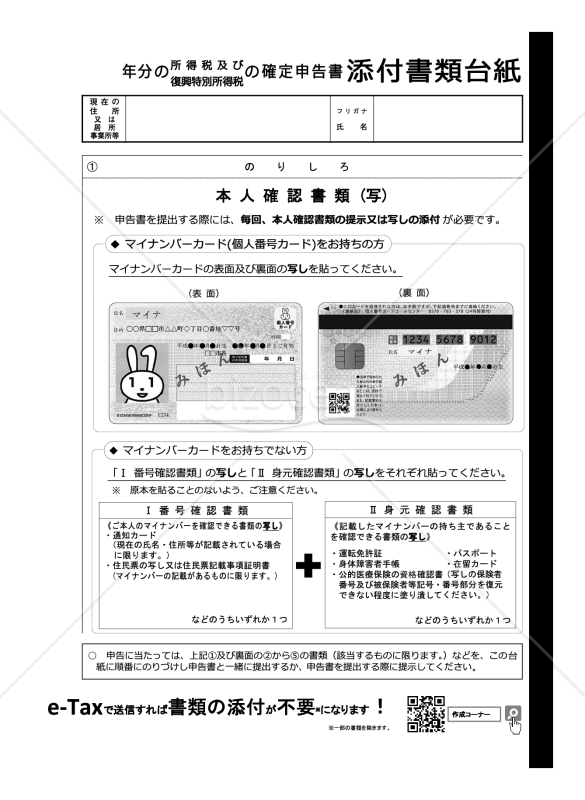

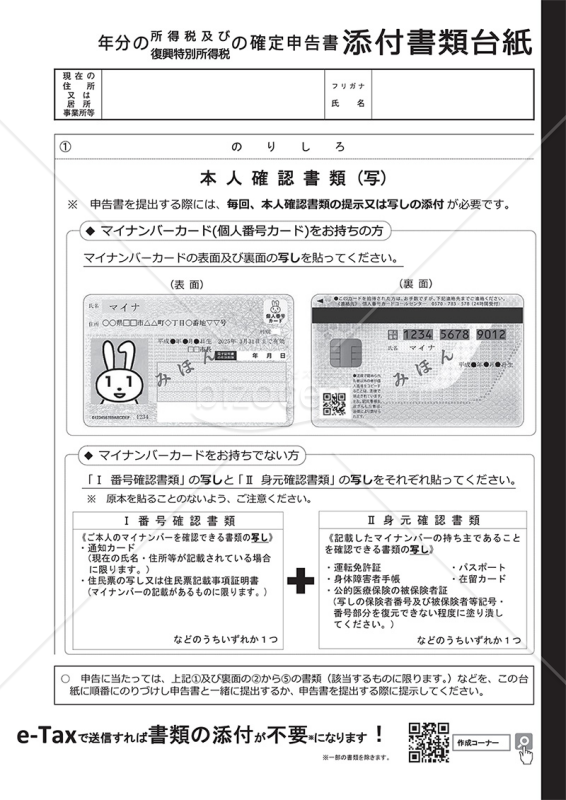

申告書第一表・第二表【令和7年分用】・添付書類台紙

申告書第一表・第二表【令和7年分用】・添付書類台紙

令和7年分の所得税及び復興特別所得税の「申告書 第一表・第二表(令和7年分用)」に添付・保存するための「書類台紙(添付書類台紙)」です。確定申告に必要な証明書類や計算明細書を一括して貼付・整理し、申告書本体と紐付けて管理するための台紙として利用します。 ■添付書類台紙とは 確定申告書に必要な本人確認書類や控除関係書類をまとめて貼付するための台紙です。紙で申告する場合、書類を順序よく貼付し、税務署への提出をスムーズにします。 ■利用シーン <確定申告書提出時に添付書類をまとめたいとき> 税務署提出用に各種証明書・明細書をバラバラで提出せず、1枚の台紙に整理して貼付する場面で利用します。 <関連書類を一式セットにしておきたい場合> 自宅保管の控用として、申告書と一緒に証拠書類をファイリングしておく際のインデックス兼台紙としても活用できます。 ■利用・作成時のポイント <貼付が必要な書類の種類を事前に整理> どの控除・特例を利用しているかを確認し、必要な証明書・明細書を漏れなく台紙にまとめます。 <申告者名・整理番号との対応を明確に> 申告書本体と台紙が紛れないよう、氏名や整理番号を台紙にも記入しておくと管理が容易です。 ■利用メリット <添付書類の紛失・漏れを防止> 提出・保管すべき証明書類を一括管理できるため、添付漏れによる照会や更正リスクを減らせます。 <税務署・申告者双方にとって見通しが良い> 書類が体系的に整理されることで、税務署側の確認作業もスムーズになり、後日の問い合わせ対応も簡素化できます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

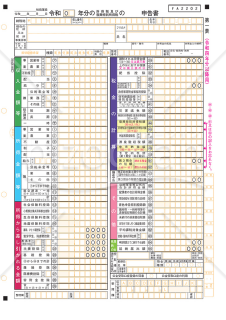

申告書第一表・第二表【令和7年分用】・添付書類台紙

申告書第一表・第二表【令和7年分用】・添付書類台紙

令和7年分の所得税及び復興特別所得税の「申告書 第一表・第二表(令和7年分用)」に添付・保存するための「書類台紙(添付書類台紙)」です。確定申告に必要な証明書類や計算明細書を一括して貼付・整理し、申告書本体と紐付けて管理するための台紙として利用します。 ■添付書類台紙とは 確定申告書に必要な本人確認書類や控除関係書類をまとめて貼付するための台紙です。紙で申告する場合、書類を順序よく貼付し、税務署への提出をスムーズにします。 ■利用シーン <確定申告書提出時に添付書類をまとめたいとき> 税務署提出用に各種証明書・明細書をバラバラで提出せず、1枚の台紙に整理して貼付する場面で利用します。 <関連書類を一式セットにしておきたい場合> 自宅保管の控用として、申告書と一緒に証拠書類をファイリングしておく際のインデックス兼台紙としても活用できます。 ■利用・作成時のポイント <貼付が必要な書類の種類を事前に整理> どの控除・特例を利用しているかを確認し、必要な証明書・明細書を漏れなく台紙にまとめます。 <申告者名・整理番号との対応を明確に> 申告書本体と台紙が紛れないよう、氏名や整理番号を台紙にも記入しておくと管理が容易です。 ■利用メリット <添付書類の紛失・漏れを防止> 提出・保管すべき証明書類を一括管理できるため、添付漏れによる照会や更正リスクを減らせます。 <税務署・申告者双方にとって見通しが良い> 書類が体系的に整理されることで、税務署側の確認作業もスムーズになり、後日の問い合わせ対応も簡素化できます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

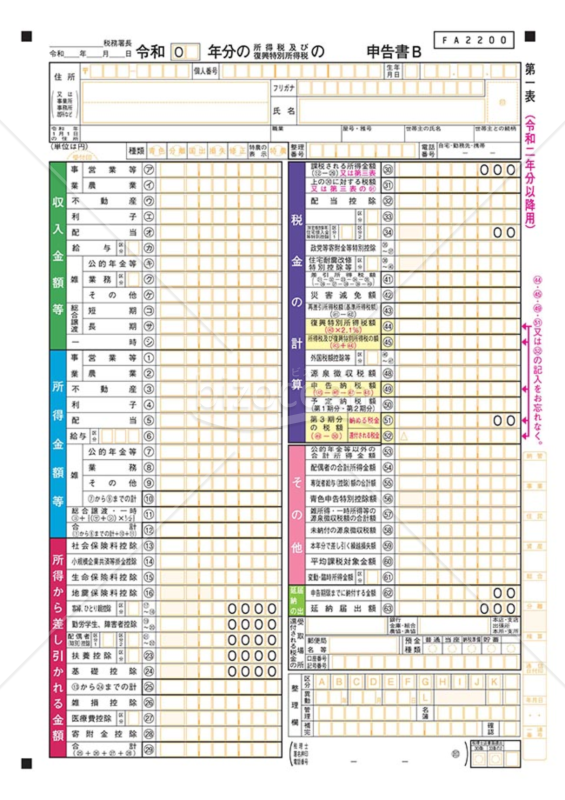

所得税及び復興特別所得税の確定申告書(申告書B)

所得税及び復興特別所得税の確定申告書(申告書B)

所得の種類にかかわらず、どなたも使用できます。※ 変動所得や臨時所得について平均課税を選択する方は申告書Bを使用します。

-

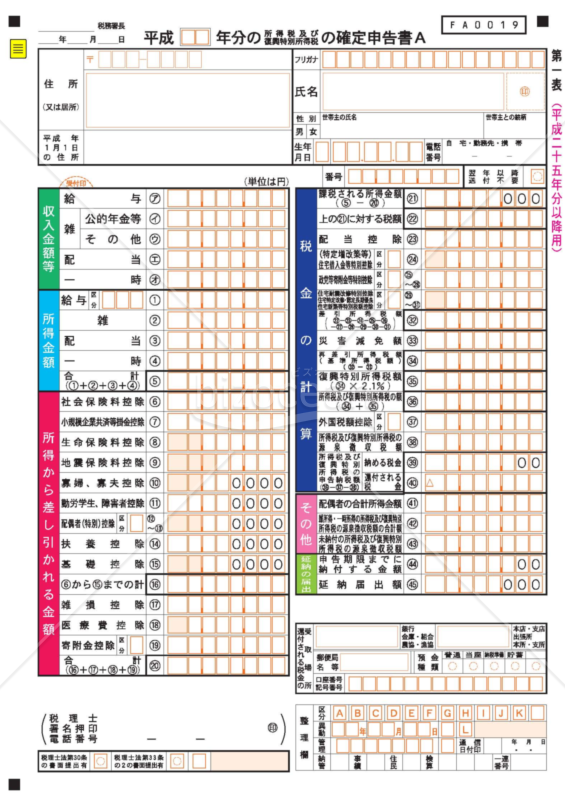

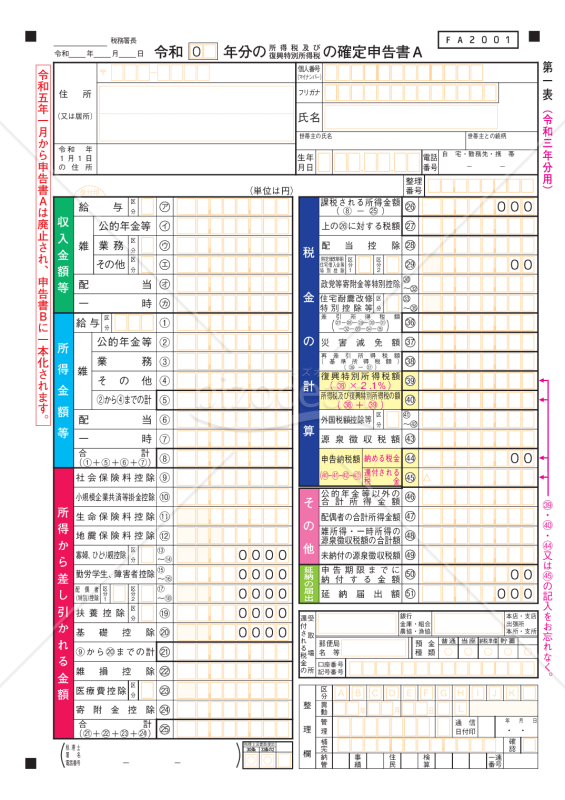

所得税及び復興特別所得税の確定申告書(申告書A)

所得税及び復興特別所得税の確定申告書(申告書A)

申告する所得が給与所得や公的年金等・その他の雑所得、配当所得、一時所得のみで、予定納税額のない方が使用できます。※ 前年分から繰り越された損失額を本年分から差し引く場合は、申告書Bを使用します。

-

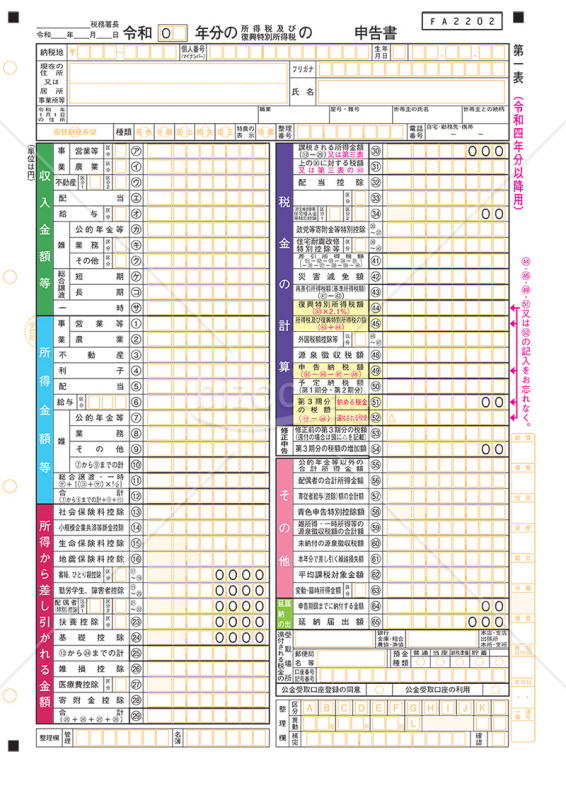

申告書第一表・第二表【令和4年分以降用】

申告書第一表・第二表【令和4年分以降用】

令和4年以降に使用する所得税及び復興特別所得税の確定申告書第一表・第二表です。 令和3年分までは、確定申告書Aと確定申告書Bの2種類に別れていましたが、令和4年分の確定申告から確定申告書 A は廃止され、確定申告書 B に一本化されています。 ※確定申告書 A・確定申告書B の表記をせず、「令和 年分の所得税及び復興特別所得税の確定申告書」となりました。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

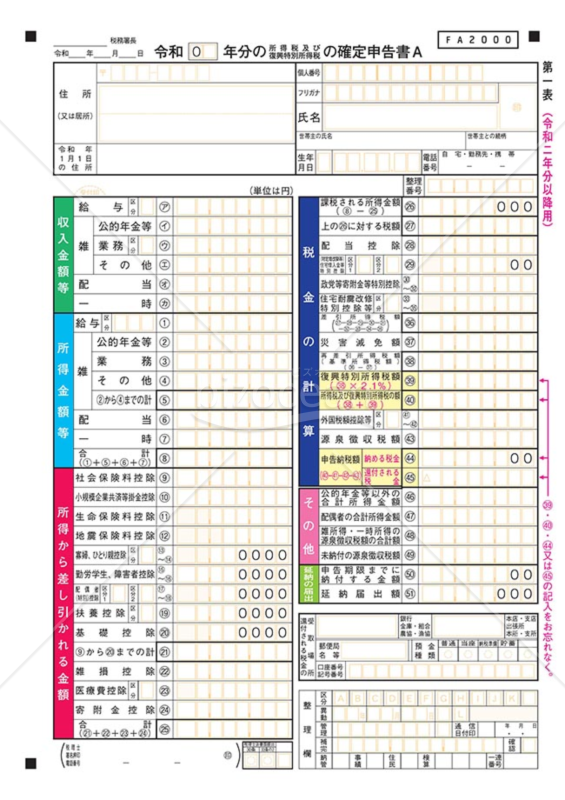

所得税及び復興特別所得税の確定申告書(A様式)

所得税及び復興特別所得税の確定申告書(A様式)

所得税及び復興特別所得税の確定申告書(A様式)です。 確定申告を行うことで、所得や控除に関する正確な情報を基に、適切な税額を計算し、過不足なく税金を納めることができます。確定申告書Aは、申告する所得が給与所得や公的年金等・その他の雑所得、総合課税の配当所得、一時所得のみの方が使用できます。予定納税額のある方は、確定申告書Bを使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

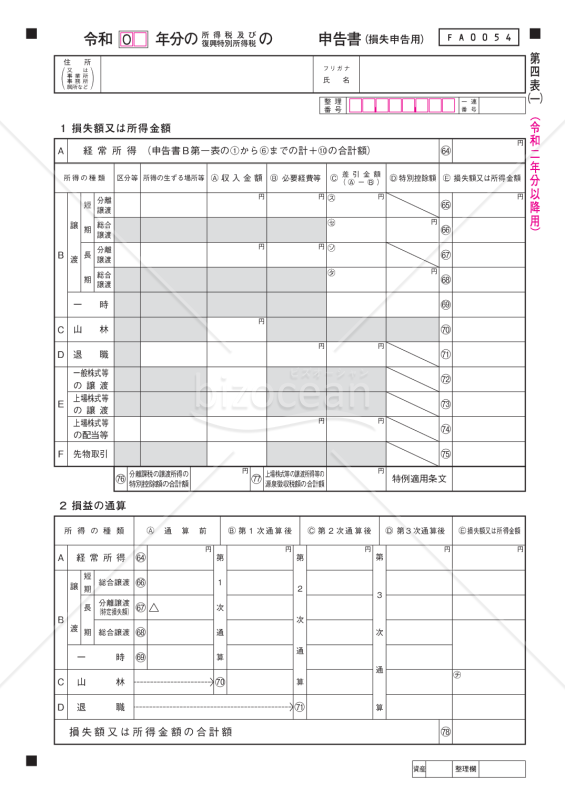

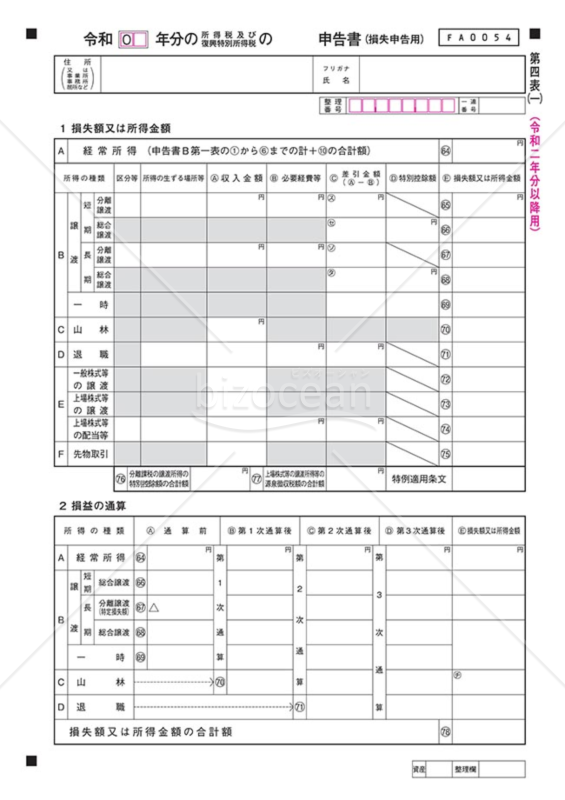

申告書第四表【令和2年分以降用】

申告書第四表【令和2年分以降用】

所得税と復興特別所得税の確定申告過程の様式です。この文書は、適切な税金の申告に重要な書類となっています。申告者は、この第四表を使用して、所得や特定の税制上の要件に関する情報を正確に記入する必要があります。この様式を通して、税務の透明性や精度が確保されるとともに、スムーズな申告が可能となります。詳細なガイドラインや関連情報は、国税庁の公式サイトにて提供されております。出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

申告書A【令和3年分用】

申告書A【令和3年分用】

所得税と復興特別所得税のための確定申告書A様式となります。この申告書を利用することで、収入や各種控除に関する詳細データに基づき、正しい税額を導き出し、正確な税金の納付が可能となります。A様式は、給与収入、公的年金、その他の雑所得、総合課税される配当収入、一時所得のみを申告する人向けです。予定納税額が発生する場合は、B様式をご利用ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

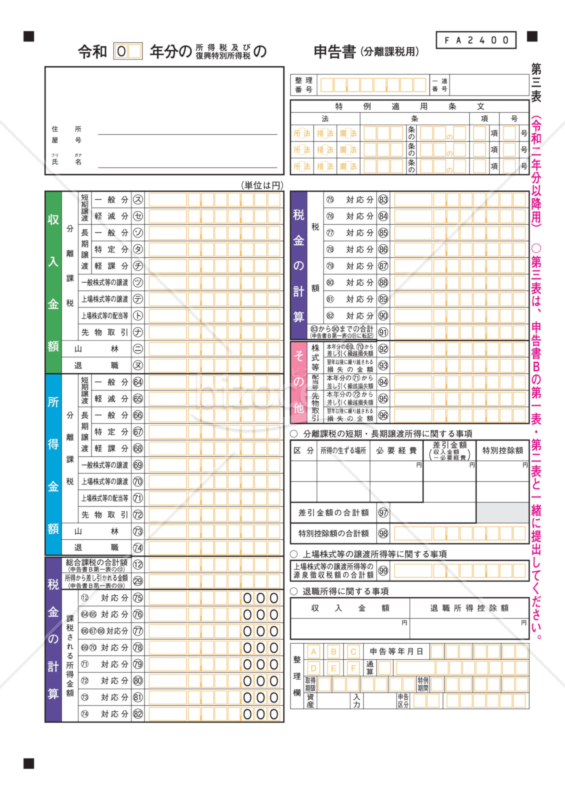

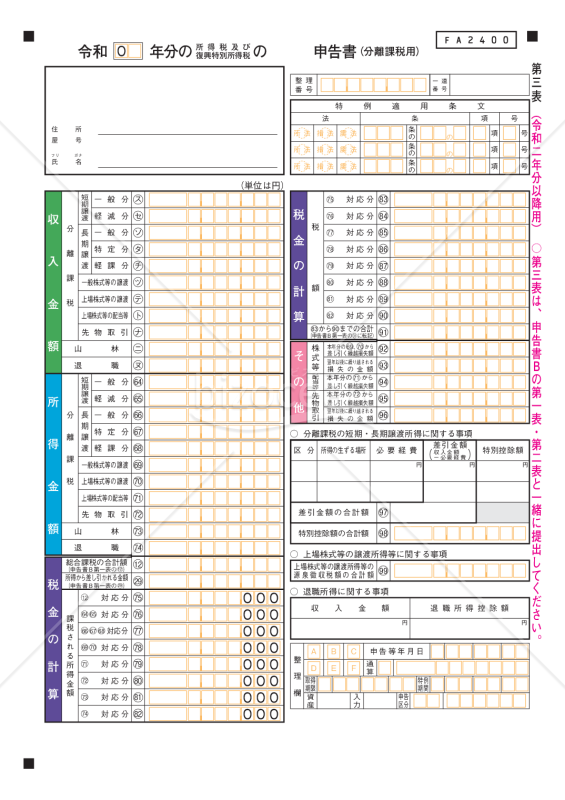

所得税及び復興特別所得税の確定申告書(申告書第三表)

所得税及び復興特別所得税の確定申告書(申告書第三表)

「所得税及び復興特別所得税の確定申告書(申告書第三表)」は、所得税や復興特別所得税の確定申告書に含まれる申告書第三表のテンプレートです。このテンプレートは、分かりやすく申告書第三表の記入をサポートし、正確な申告手続きを助けます。詳細な作成手順や必要事項など、最新の情報は国税庁ホームページ(https://www.nta.go.jp)にてご確認ください。所得税や復興特別所得税の申告を効率的に行い、スムーズな手続きを実現するための優れたツールとなっています。国税庁の情報を元に、信頼性のあるテンプレートをぜひご活用ください。

- 件

-

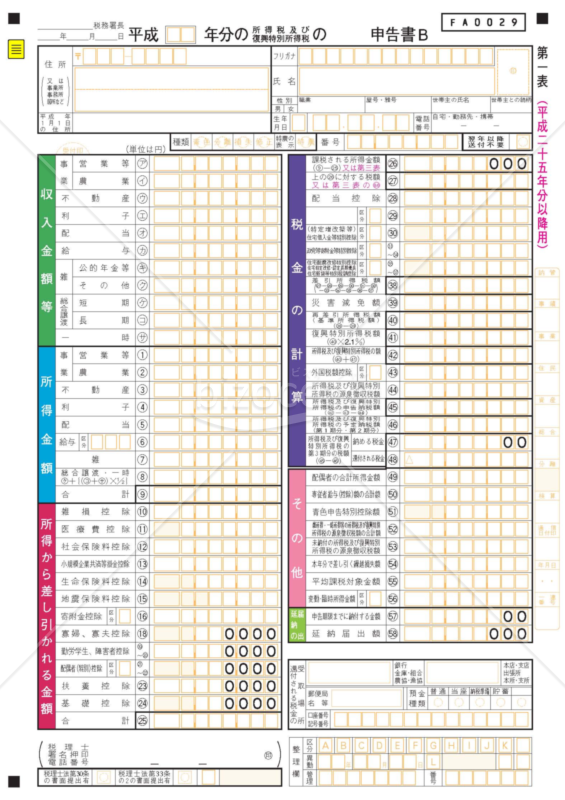

所得税及び復興特別所得税の確定申告書(B様式)

所得税及び復興特別所得税の確定申告書(B様式)

所得税や復興特別所得税を申告する際に用いられるB様式の文書です。この申告書は、所得のカテゴリーや額に関わらず、全ての納税者に対応しており、使用することが可能です。正確に収入や控除を申告することで、正当な税額を求める際の基盤となります。多様な収入や複雑な控除を持つ方でも、この様式を利用して明確に申告することができる点が特徴です。具体的な手順や詳細は、国税庁の公式ホームページで提供されています。 出典元:国税庁ホームページ(https://www.nta.go.jp)

-

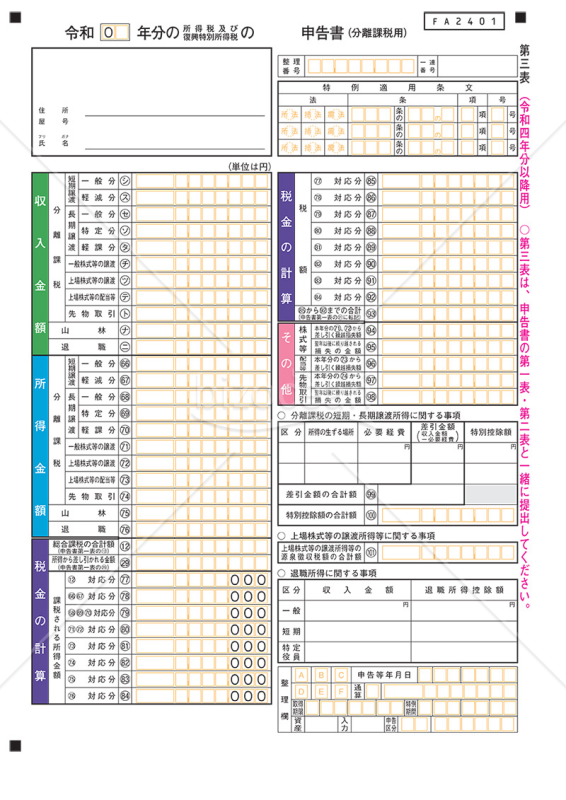

申告書第三表(分離課税用)【令和4年分以降用】

申告書第三表(分離課税用)【令和4年分以降用】

「申告書第三表(分離課税用)【令和4年分以降用】」テンプレートは、所得税及び復興特別所得税の確定申告書の申告書第三表です。分離課税を適用する際に必要な情報を整理し、簡便に申告手続きを行うためのサポートツールとなります。詳細な作成手順や必要事項など、最新の情報は国税庁ホームページにてご確認ください。所得税の申告を円滑に進め、確実な手続きを実現するために、ぜひご活用ください。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

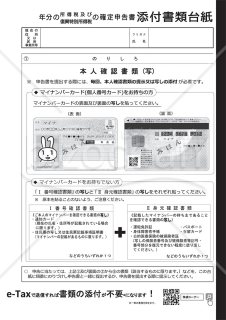

申告書第一表・第二表【令和4年分以降用】/添付書類台紙

申告書第一表・第二表【令和4年分以降用】/添付書類台紙

令和4年以降用に所得税及び復興特別所得税の確定申告書の添付書類を貼付するための台紙です。 マイナンバーカード(個人番号カード)等の本人確認書類の写しや社会保険料控除関係書類、生命保険料控除関係書類、地震保険料控除関係書類、寄付金控除関係書類等を確定申告書に添付する場合に貼り付けることができる台紙です。 のりしろがありますので、該当する書類を貼付することができます。のりしろに貼り切れない大きな添付書類については、この台紙にホッチキス等で止めて提出することができます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

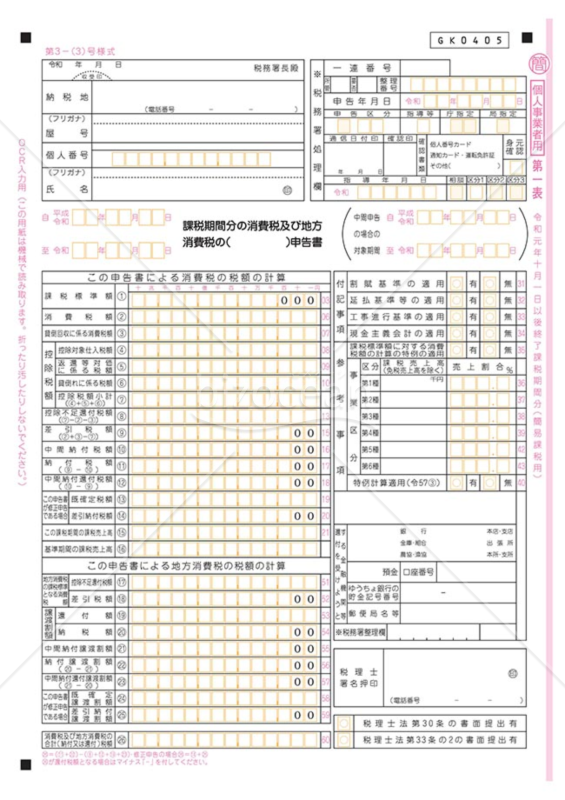

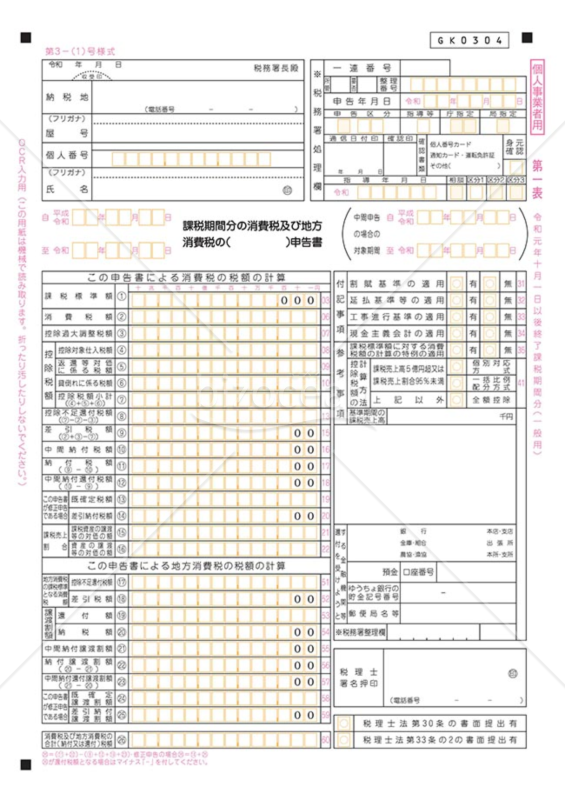

消費税等の確定申告書(簡易課税用)

消費税等の確定申告書(簡易課税用)

「543522消費税等の確定申告書(簡易課税用)」は、消費税の課税事業者である個人事業者の方を対象とした、消費税及び地方消費税の確定申告書(簡易課税用)です。この申告書を利用することで、簡単に消費税の申告が行えます。詳細な情報は国税庁ホームページ(https://www.nta.go.jp)をご覧ください。

- 件

-

申告書第四表【令和4年分以降用】

申告書第四表【令和4年分以降用】

申告書第四表【令和4年分以降用】は、確定申告の中でも特定の収入や控除項目に関する情報を詳細に記入するためのものであり、その役割は非常に重要です。所得や支出、特定の事情や状況を正確に反映するため、申告者はこの第四表を注意深く、正確に記入する必要があります。この様式は、所得税の計算や適切な控除の適用をサポートし、税務の透明性を保つ上での重要なツールとなります。さらに詳しい情報は、国税庁の公式サイトにて提供されています。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

申告書第三表(分離課税用)【令和2年分以降用】

申告書第三表(分離課税用)【令和2年分以降用】

「申告書第三表(分離課税用)【令和2年分以降用】 」は、所得税及び復興特別所得税の確定申告書の一部である申告書第三表のテンプレートです。分離課税の適用に関する情報を簡潔にまとめ、正確な申告手続きを支援します。詳細な作成手順や必要事項など、最新の情報は国税庁ホームページ(https://www.nta.go.jp)にてご確認ください。所得税の申告を円滑に行い、確実な手続きを実現するための優れたツールです。国税庁の情報を元に、頼りになるテンプレートをぜひご活用ください。

- 件

-

消費税等の確定申告書(一般課税用)

消費税等の確定申告書(一般課税用)

「543521消費税等の確定申告書(一般課税用)」は、個人事業者向けの消費税及び地方消費税の確定申告書(一般用)です。この書類は、消費税の課税事業者の皆様を対象にしており、国税庁ホームページ(https://www.nta.go.jp)から入手可能です。大切な情報を正確に記入し、提出期限を守って申告してください。税金の申告は法的義務であり、遵守が重要です。詳細な手続きや留意点については、国税庁ウェブサイトをご覧ください。お手伝いが必要な場合は、専門家の助言もご検討ください。

- 件

-

所得税及び復興特別所得税の確定申告書(申告書第四表)

所得税及び復興特別所得税の確定申告書(申告書第四表)

所得税及び復興特別所得税の確定申告書(申告書第四表)は、平成23年3月11日に発生した東日本大震災の被災者の方が、雑損失や純損失の繰越控除の特例を受けるために必要な書類です。この書類には、以下の項目を記入する必要があります。 ・申告者の氏名や住所 ・震災による雑損失や純損失の金額 ・繰越控除の特例の適用年度 ・繰越控除の特例の適用額 ・繰越控除の特例の適用前後の所得金額 ・申告者や代理人の署名 所得税及び復興特別所得税の確定申告書(申告書第四表)は、国税庁のホームページからダウンロードすることができます。また、損失申告用の付表や書き方の説明も同じページにあります。これらを参考にして、正しく確定申告を行いましょう。

- 件

-

申告書第一表・第二表【令和7年分用】

- 件

-

申告書第一表・第二表【令和7年分用】・添付書類台紙

- 件

-

所得税及び復興特別所得税の確定申告書(申告書B)

-

所得税及び復興特別所得税の確定申告書(申告書A)

-

申告書第一表・第二表【令和4年分以降用】

- 件

-

所得税及び復興特別所得税の確定申告書(A様式)

- 件

-

申告書第四表【令和2年分以降用】

- 件

-

申告書A【令和3年分用】

- 件

-

所得税及び復興特別所得税の確定申告書(申告書第三表)

- 件

-

所得税及び復興特別所得税の確定申告書(B様式)

-

申告書第三表(分離課税用)【令和4年分以降用】

- 件

-

申告書第一表・第二表【令和4年分以降用】/添付書類台紙

- 件

-

消費税等の確定申告書(簡易課税用)

- 件

-

申告書第四表【令和4年分以降用】

- 件

-

申告書第三表(分離課税用)【令和2年分以降用】

- 件

-

消費税等の確定申告書(一般課税用)

- 件

-

所得税及び復興特別所得税の確定申告書(申告書第四表)

- 件

レビュー

[業種]

小売・卸売・商社

女性/60代

[業種]

小売・卸売・商社

女性/60代

2015.02.28

所得税及び復興特別所得税の確定申告書(申告書A) のレビュー忙しくて税務署に行くことができず、困っていたので本当にありがたいです。 ありがとうございました。