16件中 1 - 16件

-

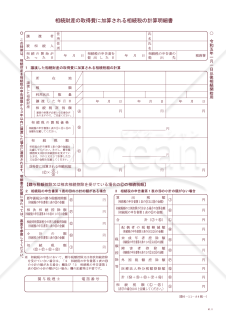

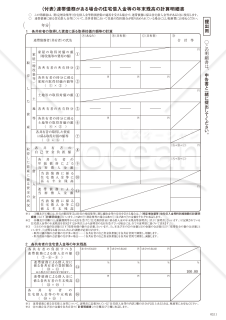

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

令和5年1月1日以後の相続に対応した「取得費加算の特例」用明細書です。相続財産を相続税申告期限から3年以内に譲渡した場合、取得費に加算できる相続税額を計算するために使用します。 ■相続財産の取得費に加算される相続税の計算明細書とは 相続した土地・建物などを申告期限から3年以内に売却した際、納めた相続税の一部を取得費に加算するための計算書です。これにより譲渡所得が減り、税負担を軽減できます。 ■テンプレートの利用シーン <相続した不動産・有価証券等を3年以内に売却した場合> 相続税を納めた相続人が、取得費加算の特例を適用する際に使用します。 <複雑な相続ケース> 贈与税額控除、相次相続控除、配偶者の税額軽減、未成年者・障害者控除などがある場合、正しい相続税額を再計算する必要があり、その際に活用します。 ■利用・作成時のポイント <相続税申告書から正確に金額を転記> 課税価格、算出税額、各種税額控除、小計など、明細書の各欄に対応する数字を誤りなく転記します。 <相続税評価額Ⓐと譲渡価額の関係を正しく按分> 裏面の算式に従い、相続税評価額と譲渡価額の比率(調整比率)を用いて、譲渡した資産に対応する相続税額の按分額(Ⓐ欄等)を計算します。 <取得費加算額は譲渡益が上限> 加算できる相続税額(①)は譲渡益を超えないため、譲渡所得計算との整合確認が必要です。 ■テンプレートの利用メリット <取得費加算の特例計算を標準化> 相続税申告書と連動した構成で、複雑な控除・特例を反映した取得費加算額を漏れなく算出できます。 <譲渡所得申告の根拠資料として提出可能> 分離課税の申告書に添付することで、税務署へ取得費加算額の根拠を明確に示し、照会や修正リスクを抑えられます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

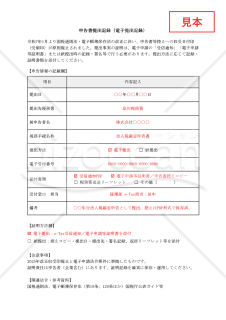

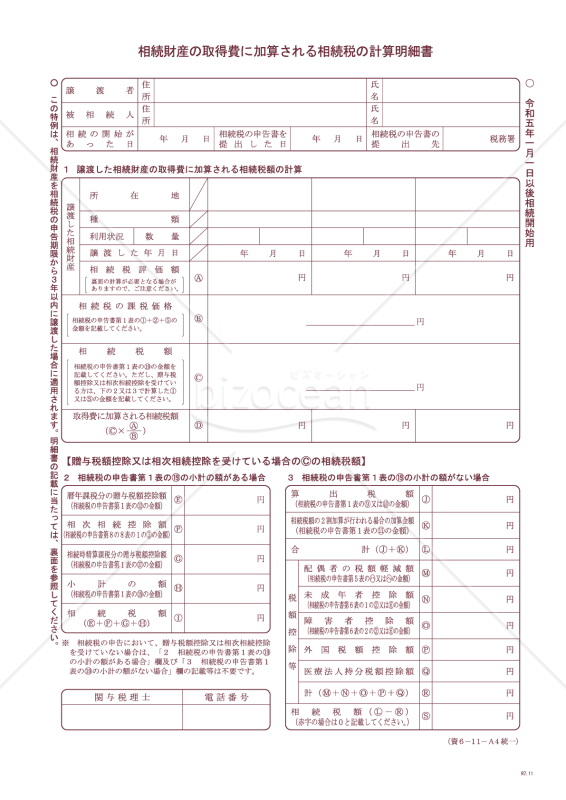

【法改正対応】申告書提出記録(電子提出記録)【見本付き】

【法改正対応】申告書提出記録(電子提出記録)【見本付き】

2025年1月施行の国税通則法・電子帳簿保存法改正に対応した「申告書提出記録(電子提出記録)」の無料テンプレートです。本改正により従来の税務署収受印(受領印)が廃止されたため、企業や申告者自身が「受信通知」や「電子申請等証明書」、紙提出時の控え記録をもって提出事実を立証する必要があります。本テンプレートはその証明資料を一元的に管理できる実務的フォーマットで、経理・税務担当者の業務効率化に便利です。 ※2025年1月施行の収受印廃止に関する国税庁ガイドラインに基づき作成されています。実際の運用に際しては顧問税理士等の専門家確認を推奨します。 ■申告書提出記録とは 法人税・消費税などの各種申告書類を提出した事実を、提出方法に応じて整理・保存するための文書です。電子提出ではe-Taxから発行される「受信通知」や「電子申請等証明書」を添付し、紙提出では提出控えや返戻リーフレットに提出者署名・提出日を記録することで、証拠性を担保します。 ■テンプレートの利用シーン <電子申告の証明管理> e-Taxでの提出日時や受付番号を記録し、受信通知PDFを添付する形で監査・税務調査時に提出証拠を残す場面に。 <紙提出を行った際の記録> 収受印廃止後も、署名記録や返戻リーフレットを添付し、提出事実を明示する文書管理として活用可能です。 <内部統制の準備> 外部監査や社内コンプライアンス確認時に、提出記録を整理・保管した文書として有用です。 ■利用・作成時のポイント <証明書類の添付を必ず実施> 単なる記録だけでなく、受信通知PDFや返戻リーフレットなどの証明資料を添付することが不可欠です。 <提出方法区分を記載> 電子提出か紙提出かをチェックボックスで区分し、必要な証明資料が欠けないよう確認しましょう。 <責任主体を明記> 証明責任は申告者にあります。企業利用の場合は担当部署名や責任者名を明記して、監査対応時の証跡を明確にしましょう。 ■テンプレートの利用メリット <証明管理の効率化> 提出日・受付番号・添付資料を一括で管理でき、証明記録の検索・対応を効率化に繋がります。 <Word形式で編集> 自社に合わせて自由にカスタマイズでき、追加費用も不要で即運用可能です。

- 件

-

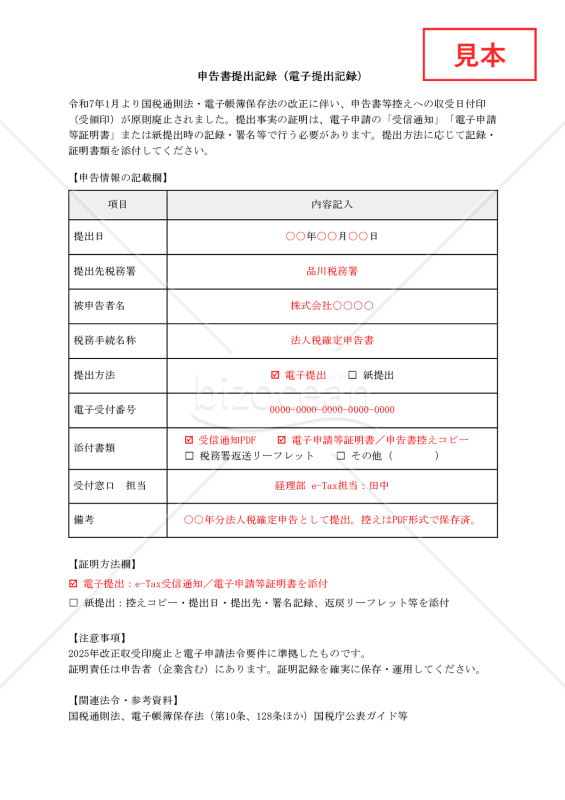

課税取引金額計算表(事業所得用)

課税取引金額計算表(事業所得用)

「課税取引金額計算表(事業所得用)」テンプレートは、消費税等の確定申告書に使用する課税取引金額計算表(事業所得用)のテンプレートです。このテンプレートを活用することで、事業所得に関する課税取引金額を効率的に計算し、確定申告の手続きをスムーズに行うことができます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。迅速かつ正確な申告書作成を行いましょう。

- 件

-

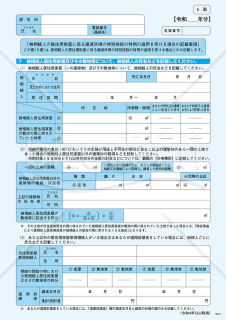

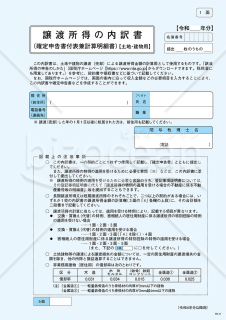

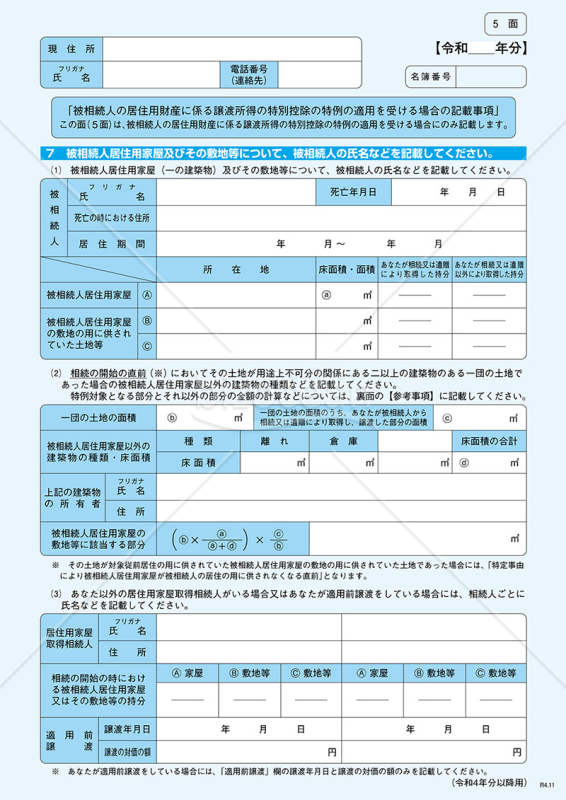

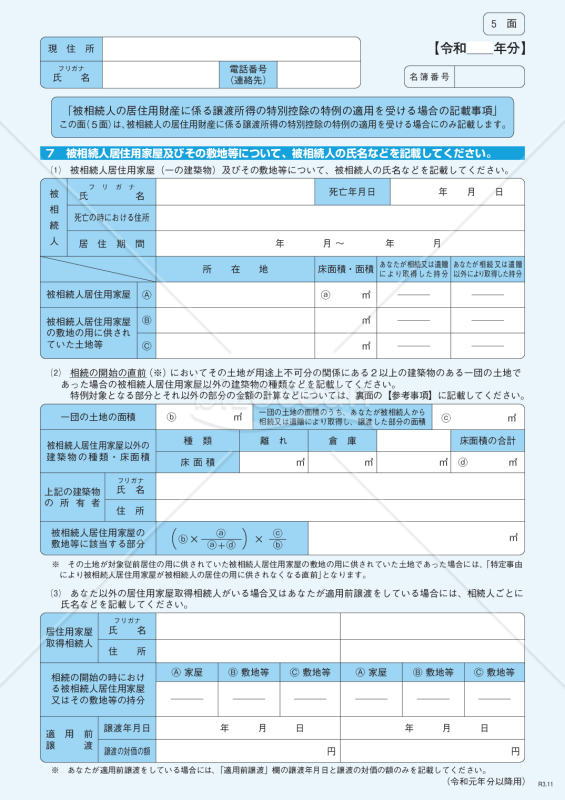

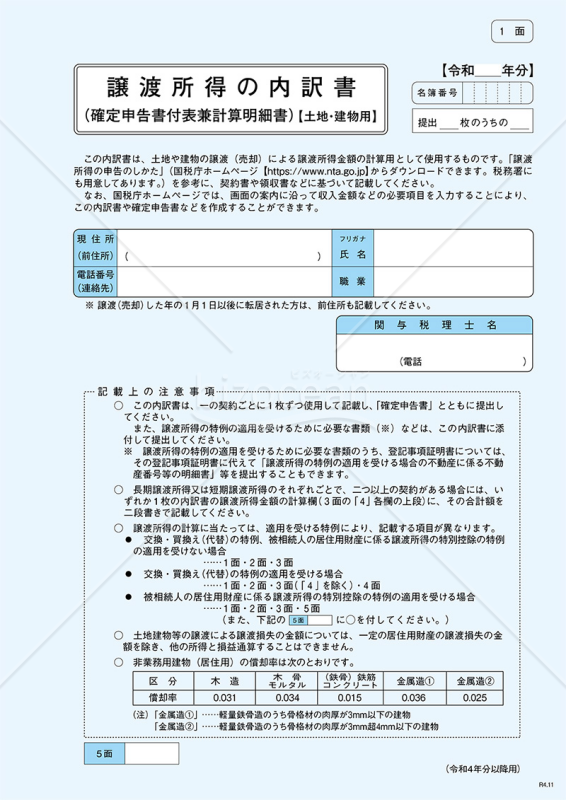

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)」テンプレートを使用すれば、土地や建物などの譲渡に関連する所得の内訳を簡便にまとめることが可能です。このテンプレートを使用すれば、確定申告手続きを円滑に進める助けとなることでしょう。細かな内訳情報を整理し、最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

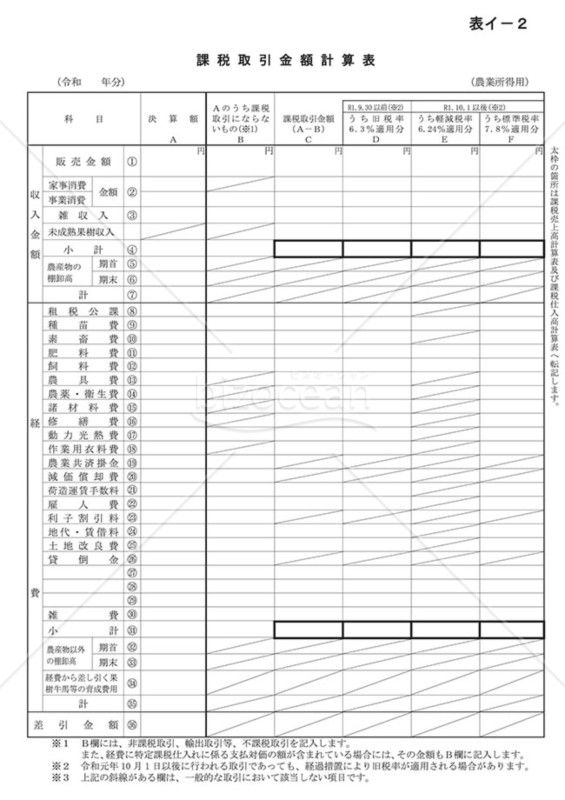

課税取引金額計算表(農業所得用)

課税取引金額計算表(農業所得用)

「課税取引金額計算表(農業所得用)」テンプレートは、消費税等の確定申告書に使用する、農業所得に関する課税取引金額計算表のテンプレートです。このテンプレートを使用して、農業所得に関する計算を簡便に行い、確定申告手続きを円滑に進めることができます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。的確な申告書の作成を実現しましょう。

-

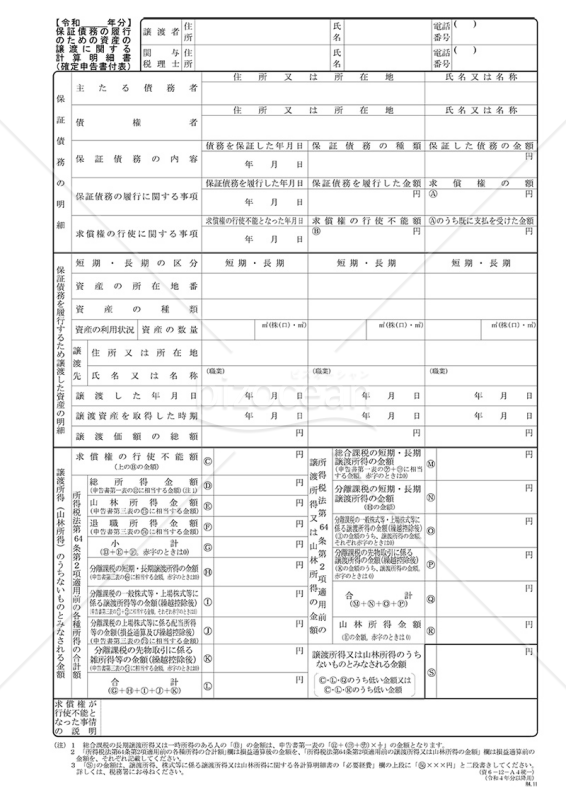

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

「保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)」テンプレートは、保証債務の特例の適用を受ける場合の計算明細書として使用します。 こちらのファイルは、2023年2月時点において、国税庁のホームページにて配布されているものとなります。 最新版や記入方法、申請方法など、詳しくは国税庁のホームページをご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

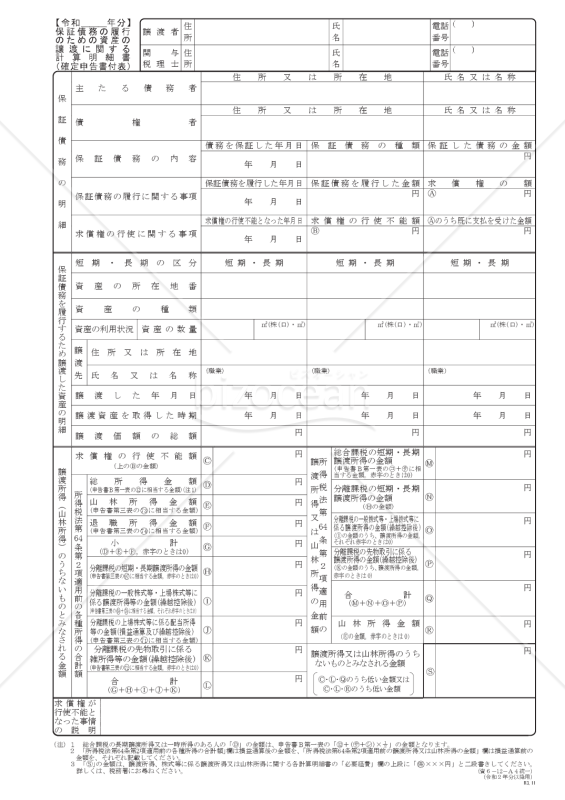

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

このテンプレートは、保証債務の特例の適用を受ける場合の計算明細書として使用します。 最新版や記入ガイド、申請プロセスなどについては、国税庁ウェブサイトでご確認いただけます。 引用元: 国税庁ウェブサイト(https://www.nta.go.jp) ※こちらのダウンロードファイルは、2022年1月時点で、国税庁ウェブサイトにて配布されているものとなります。最新版が必要な場合は、国税庁ウェブサイトをご確認ください。

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)」テンプレートをご利用いただければ、土地や建物に関連する譲渡所得の内訳を整理し、確定申告手続きを効率的に進めることができます。このテンプレートは、確実な情報提供を目指し、複雑な手続きをスムーズに行い、正確な内訳情報を提供する助けとなることでしょう。最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

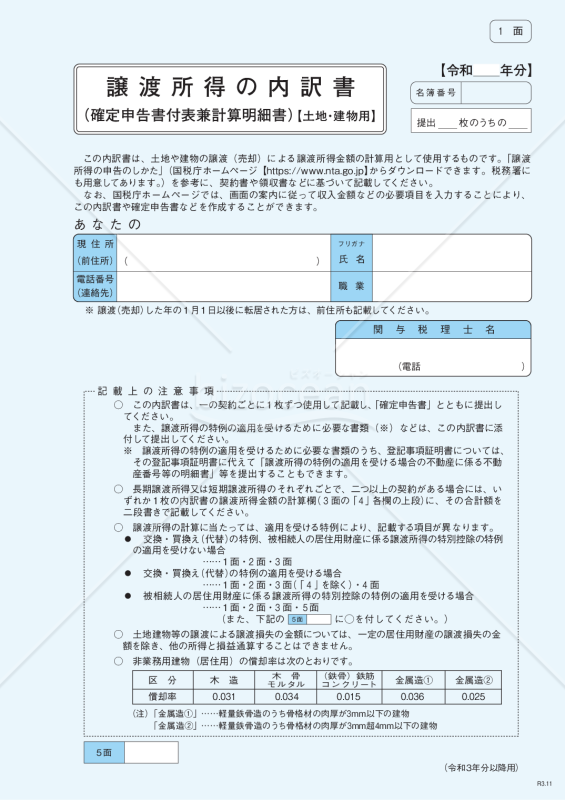

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)」テンプレートは、土地や建物などの譲渡に関わる所得の内訳を簡単にまとめるための便利なツールです。このテンプレートを使用すれば、確定申告の際に必要な詳細な情報を整理し、スムーズな手続きの助けとなることでしょう。最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

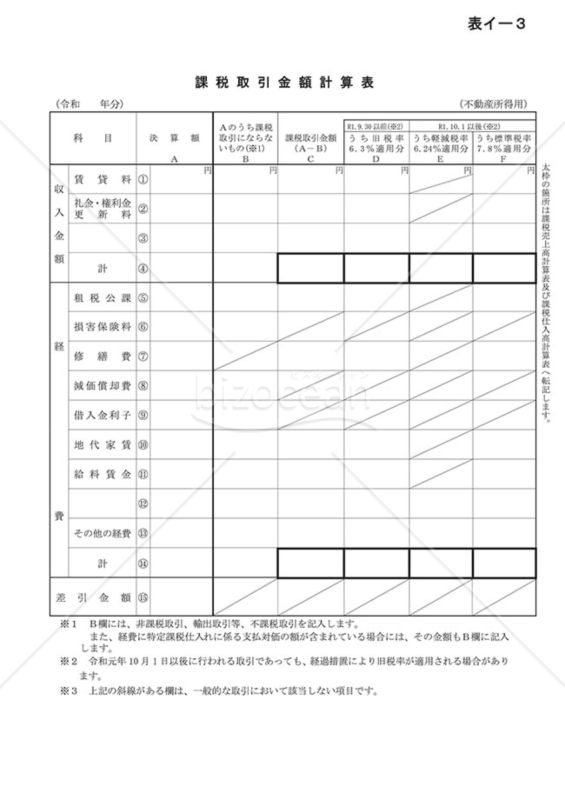

課税取引金額計算表(不動産所得用)

課税取引金額計算表(不動産所得用)

「課税取引金額計算表(不動産所得用)」テンプレートは、消費税等の確定申告書に使用する、不動産所得に関する課税取引金額計算表のテンプレートです。このテンプレートを利用することで、不動産所得に関連する計算を簡単に行い、確定申告のプロセスを効率化できます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。このテンプレートを使用して、確実な申告書作成を行いましょう。

- 件

-

付表2-3 課税売上割合・控除対象仕入税額等の計算表

付表2-3 課税売上割合・控除対象仕入税額等の計算表

「付表2−3 課税売上割合・控除対象仕入税額等の計算表」は、新税率の取引のみを行っている事業者にとって、計算の一助となります。このテンプレートは、消費税及び地方消費税の申告の際に特定の事業者、特に簡易課税制度を選択していない方や一定の売上高を超える方々が使用することが推奨されています。旧税率での取引がある場合は、別の表を使用する必要がありますが、この付表2−3を活用すれば、新税率のみの取引に関する税額計算が迅速になるでしょう。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

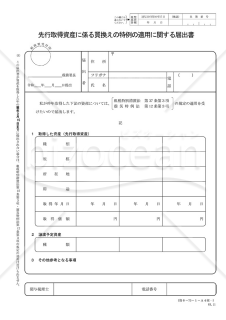

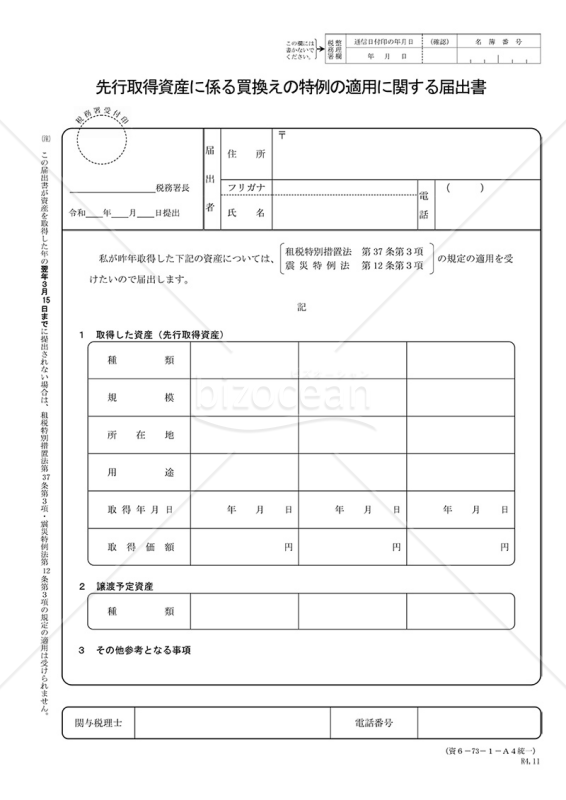

先行取得資産に係る買換えの特例の適用に関する届出書

先行取得資産に係る買換えの特例の適用に関する届出書

「先行取得資産に係る買換えの特例の適用に関する届出書」は、特定の事業用資産の買換え時に、特定の税制上の特例を利用する際に必要となる届出書のテンプレートです。この届出書を使用することで、譲渡資産の税負担を減少させることができるため、事業者にとっては重要な手続きとなります。無料でダウンロードして、正確な税務処理の一助としてご利用ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

「譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)」テンプレートは、譲渡所得に関する詳細な内訳を記入するための便利なテンプレートです。このテンプレートを使用することで、土地や建物などの譲渡に関連する所得の内訳を整理し、確定申告時の手続きをスムーズに進めることができるでしょう。税務手続きをよりステップバイステップで進めたい方におすすめのテンプレートです。最新の情報は、出典元である国税庁ホームページ(https://www.nta.go.jp)をご確認ください。

- 件

-

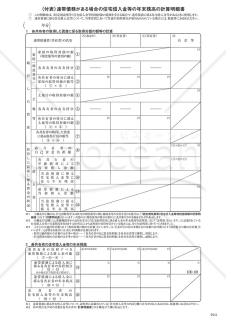

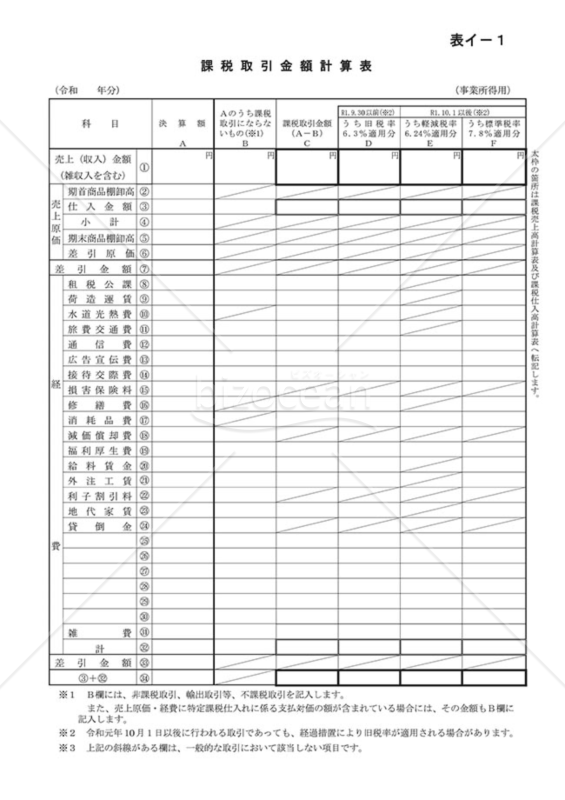

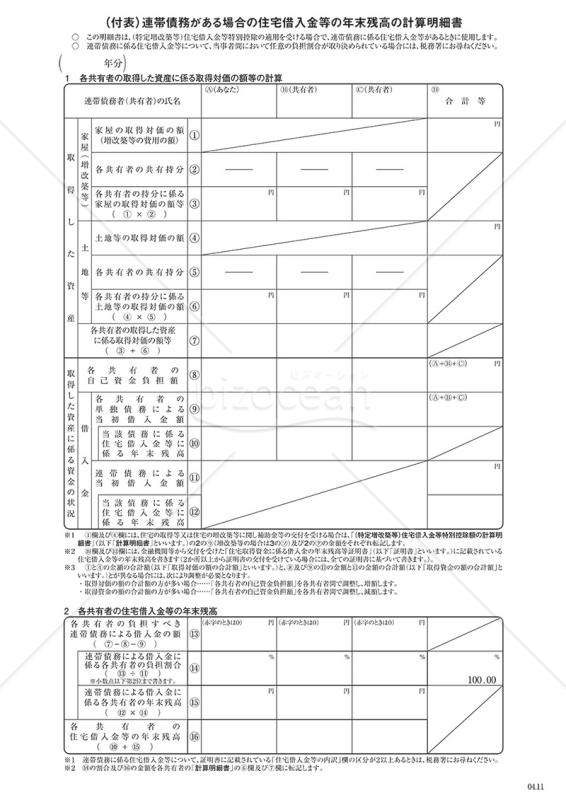

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書

「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」は、特定増改築等の住宅借入金特別控除の申請において、連帯債務に係る住宅借入金等があるときに必要な書類です。本テンプレートはPDF形式のため、印刷してご使用いただけます。 また無料でダウンロード可能ですので、税務手続きを正確に行うために、是非ご使用ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

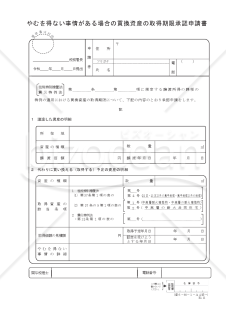

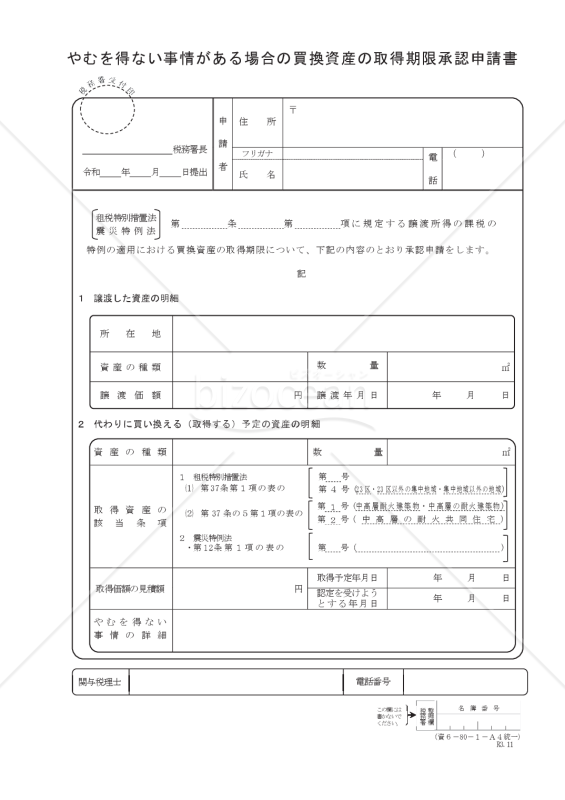

やむを得ない事情がある場合の買換資産の取得期限承認申請書

やむを得ない事情がある場合の買換資産の取得期限承認申請書

「やむを得ない事情がある場合の買換資産の取得期限承認申請書」テンプレートです。この申請書は、租税特別措置法や震災特例法に基づき、買換資産の取得期限を延長するための申請書です。譲渡日の属する年の翌年中に取得が困難な状況に直面し、やむを得ない事情がある場合に利用いただけます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご確認ください。テンプレートはカスタマイズ可能で、申請プロセスをスムーズに進めるためのサポートとなります。必要に応じてご活用ください。

- 件

-

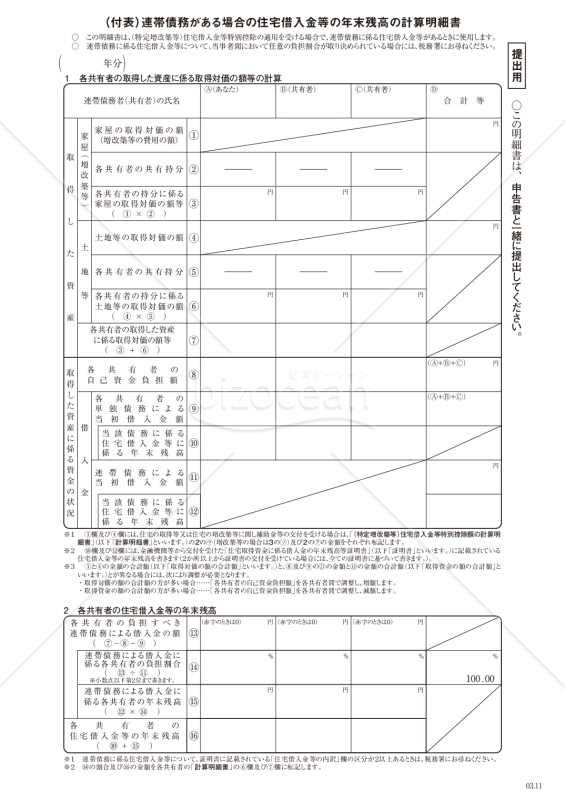

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)」は、特定増改築等の住宅借入金等特別控除の適用を受ける際に申告するための書類です。PDF形式ファイルで作成されており、ご自宅などで印刷して使えるため、簡単かつ便利です。本テンプレートは「提出用」と「控用」の2枚があり、控用は保管し、申告には必ず「提出用」を利用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

-

【法改正対応】申告書提出記録(電子提出記録)【見本付き】

-

課税取引金額計算表(事業所得用)

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

- 件

-

課税取引金額計算表(農業所得用)

-

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

- 件

-

保証債務の履行のための資産の譲渡に関する計算明細書(確定申告書付表)

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(5面)

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

- 件

-

課税取引金額計算表(不動産所得用)

- 件

-

付表2-3 課税売上割合・控除対象仕入税額等の計算表

- 件

-

先行取得資産に係る買換えの特例の適用に関する届出書

- 件

-

譲渡所得の内訳書(確定申告書付表兼計算明細書)【土地・建物用】(1から4面)

- 件

-

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書

- 件

-

やむを得ない事情がある場合の買換資産の取得期限承認申請書

- 件

-

(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書(提出用・控用)

- 件