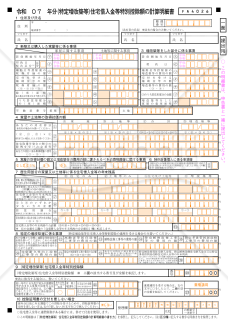

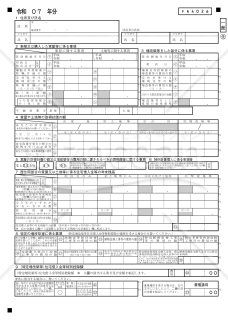

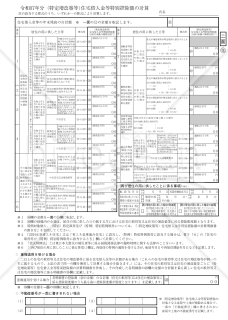

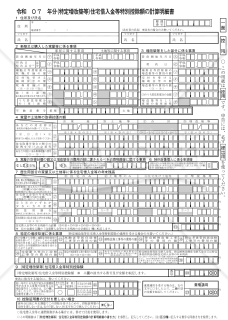

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和7年分】

令和7年分の確定申告用の「(特定増改築等)住宅借入金等特別控除額の計算明細書」です。特定増改築等に該当する住宅ローン控除を受ける際に必要で、年末残高や増改築費用を基に控除額を算定します。 ■特定増改築等住宅借入金等特別控除とは 省エネ・バリアフリー・多世帯同居などの「特定増改築」に住宅ローンを利用した場合、要件を満たすと所得税が軽減される制度です。通常の住宅ローン控除と比べて、対象となる工事や控除率・控除限度額、適用年数(最大5年)が異なる仕組みになっています。 ■利用シーン <自宅の増改築・リフォームで控除を受ける場合> 耐震、省エネ、多世帯同居、高齢者対応など「特定増改築等」に該当する工事を行い、借入金を利用している人が申告時に使用します。 <複数の住宅・工事があり借入金が複数ある場合> 複数の住宅取得・増改築がある場合、住宅ごとに明細書を作成し控除額を計算・合算して最終的な控除額(㉓欄)を確定します。 ■利用・作成時のポイント <費用と補助金の関係を正確に反映> 取得対価や工事費用から補助金等を差し引いた金額を基に、特定増改築等工事費用が50万円超かを確認し控除対象を判断します。 <居住用割合・持分・負担割合を正しく計算> 居住用割合や共有名義・連帯債務の持分・負担割合を用いて、自分の取得対価・工事費用・借入金残高を正しく按分します。 <入居時期・住宅区分ごとの控除率・限度額を確認> 入居年(令和4~7年)や住宅区分(新築/中古/認定住宅等)により算式・控除率・限度額(200万・250万など)が異なるため、該当番号を選んで計算します。 ■利用メリット <複雑な計算を体系的に整理できる> 補助金控除、居住用割合、借入金残高、工事費用などを一元的に整理でき、申告書への転記が容易になります。 <複数物件・再居住特例にも対応> 複数の住宅取得・増改築や再居住特例にも対応した欄があり、令和7年分用の書式としてそのまま利用できます。 出典:国税庁(https://www.nta.go.jp/)

レビューを投稿

プラン変更の確認

おすすめ書式テンプレート

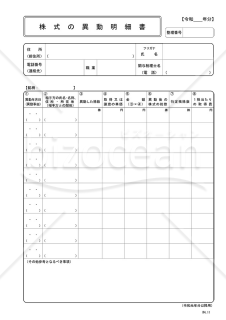

株式の異動明細書

株式の異動明細書

「株式の異動明細書」は、企業の株式の移動や変更を追跡し、記録するための重要な文書です。経営上の様々な変化、例えば、新たな株式の発行や株式の買い戻し、株主の変更などがあった際に、これらの動きを明確にするための資料として利用されます。税務や監査、企業価値評価の際にも参照されることが多いため、その内容の正確性は非常に重要です。関連情報や詳細については、国税庁の公式ホームページをご確認ください。 出典:国税庁ホームページ(https://www.nta.go.jp/)

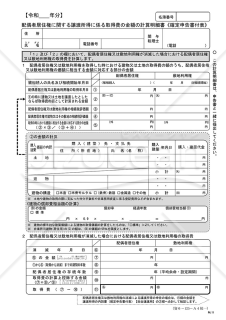

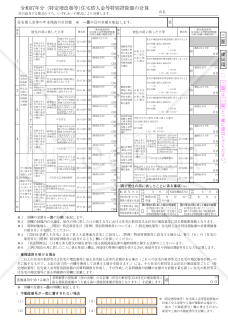

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)

確定申告時に該当者は必要となる「配偶者居住権に関する譲渡所得に係る取得費の金額の計算明細書(確定申告書付表)」です。税務上の手続きを円滑に進めるための重要な書類の一つです。この明細書は、配偶者の居住権に関連した譲渡所得の際に生じる取得費の計算を記載したものです。正確な取得費の算出は税金の計算に直接影響を与えるため、大変重要です。国税庁の公式ホームページでは、この明細書のサンプルや詳しい説明が掲載されており、確定申告を行う際の参考資料として活用できます。確定申告の際には、この明細書を正確に記入し、必要な情報をしっかりと提供することが求められます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

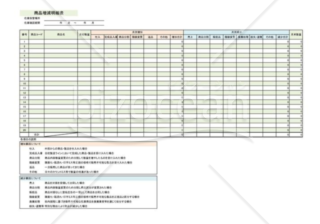

商品増減明細表

商品増減明細表

商品増減明細表のEXCELテンプレート(雛形)です。商品の増減理由は多岐に渡り、会計上もその処理は異なります。原因が一目で分かるように細かく原因別に分類しています。このような要因は企業ごとに異なるので改良を加えると有効です。

付表_消費税の還付申告に関する明細書(法人用)

付表_消費税の還付申告に関する明細書(法人用)

法人用です。消費税の還付申告書(中間還付を除く)を提出する場合に添付する明細書です。 出典元:国税庁ホームページ(https://www.nta.go.jp)

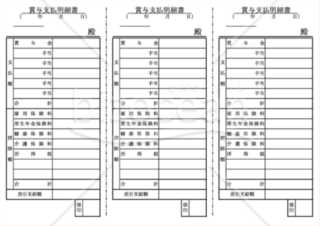

賞与支払明細書

賞与支払明細書

賞与支払明細書です。1枚3分割になっておりますので、印刷後に切り取ってご利用ください。

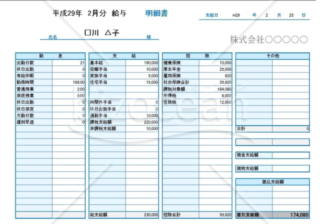

給与明細書3

給与明細書3

シンプルなデザインの給与明細書です。A5で印刷できます。

大カテゴリー

経理・会計・財務書式カテゴリーから探す

伝票 金種表 買掛帳・買掛金管理表 財務諸表・決算書 明細書・明細表 精算表 帳簿 仕訳帳 出納帳 計算書 債権管理 固定資産管理表・資産管理台帳 売掛帳・売掛管理表 税務申告書 借用書・金銭借用書 確定申告 総勘定元帳 経費精算書 返済計画書・返済予定表

カテゴリーから探す

業務管理 Googleドライブ書式 請求・注文 売上管理 トリセツ 中国語・中文ビジネス文書・書式 リモートワーク コロナウイルス感染症対策 経営・監査書式 マーケティング 社内文書・社内書類 契約書 経理業務 社外文書 業種別の書式 その他(ビジネス向け) 企画書 営業・販売書式 英文ビジネス書類・書式(Letter) 製造・生産管理 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド