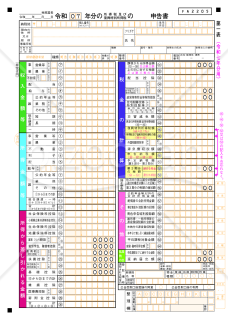

所得税及び復興特別所得税の確定申告書(A様式)

所得税及び復興特別所得税の確定申告書(A様式)です。 確定申告を行うことで、所得や控除に関する正確な情報を基に、適切な税額を計算し、過不足なく税金を納めることができます。確定申告書Aは、申告する所得が給与所得や公的年金等・その他の雑所得、総合課税の配当所得、一時所得のみの方が使用できます。予定納税額のある方は、確定申告書Bを使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

レビューを投稿

プラン変更の確認

おすすめ書式テンプレート

所得税及び復興特別所得税の確定申告書(申告書第四表)

所得税及び復興特別所得税の確定申告書(申告書第四表)

所得税及び復興特別所得税の確定申告書(申告書第四表)は、平成23年3月11日に発生した東日本大震災の被災者の方が、雑損失や純損失の繰越控除の特例を受けるために必要な書類です。この書類には、以下の項目を記入する必要があります。 ・申告者の氏名や住所 ・震災による雑損失や純損失の金額 ・繰越控除の特例の適用年度 ・繰越控除の特例の適用額 ・繰越控除の特例の適用前後の所得金額 ・申告者や代理人の署名 所得税及び復興特別所得税の確定申告書(申告書第四表)は、国税庁のホームページからダウンロードすることができます。また、損失申告用の付表や書き方の説明も同じページにあります。これらを参考にして、正しく確定申告を行いましょう。

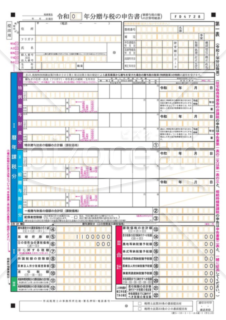

申告書第一表・第二表【令和7年分用】

申告書第一表・第二表【令和7年分用】

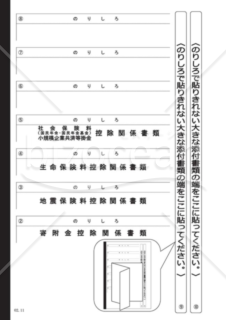

令和7年分の所得税および復興特別所得税の申告に対応した「第一表・第二表」です。 ■申告書第一表・第二表とは 第一表は、収入金額や所得金額、税額計算、還付金額など申告の基本情報を記載する書類です。第二表は、所得の内訳や各種控除、配偶者・親族情報、住民税・事業税関連事項など詳細情報を補足するために使用します。 ■利用シーン <事業所得・不動産所得がある個人の確定申告> 給与だけでなく、事業・不動産・雑所得など複数の所得区分がある場合の年次申告に適しています。 <医療費控除・寄附金控除・住宅ローン控除等を適用する場合> 源泉徴収済みでも、各種控除の適用により還付を受けたい納税者が利用します。 ■利用・作成時のポイント <収入・所得・控除欄の対応関係を正確に> 第一表の「収入金額等」「所得金額等」と第二表の「所得の内訳」を整合させ、源泉徴収税額も漏れなく転記します。 <控除証明書類の添付・保管> 生命保険料・地震保険料・社会保険料などの控除証明書は、別途台紙に貼付・保管する運用が前提です。 <納付・還付方法の指定を忘れずに> 公金受取口座や振替口座欄を適切に記入し、納める税金/還付される税金のいずれにも対応できるようにします。 ■利用メリット <令和7年分用の最新様式でそのまま使える> 税額計算や復興特別所得税、住民税関係の欄配置まで最新仕様です。 <第一表・第二表がセットで整理され効率的> 所得・控除・住民税情報を一体で整理できるため、e-Tax入力や紙申告作成の下書きとしても有用です。 <控用レイアウトも確認しやすい> 控え用の案内が印刷されており、自身で控えを作成・保有する際の目安としても活用できます。 出典:国税庁(https://www.nta.go.jp/)

贈与税の申告書(申告書第1表)

贈与税の申告書(申告書第1表)

「贈与税の申告書(申告書第1表)」は、贈与税の申告をする際に使用します。 申告書第1表は、租税特別措置法第70条の2の5第4項の「計算の明細書(贈与税の額の計算に関する明細書)」を兼ねています。 法定の期限を守り、円滑な手続きを行うために、必要な情報を正確にご記入ください。 税金の申告期限に余裕を持って準備を進めてください。 最新の情報は、下記のホームページでご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

消費税等の確定申告書(一般課税用)

消費税等の確定申告書(一般課税用)

「543521消費税等の確定申告書(一般課税用)」は、個人事業者向けの消費税及び地方消費税の確定申告書(一般用)です。この書類は、消費税の課税事業者の皆様を対象にしており、国税庁ホームページ(https://www.nta.go.jp)から入手可能です。大切な情報を正確に記入し、提出期限を守って申告してください。税金の申告は法的義務であり、遵守が重要です。詳細な手続きや留意点については、国税庁ウェブサイトをご覧ください。お手伝いが必要な場合は、専門家の助言もご検討ください。

申告書第四表【令和4年分以降用】

申告書第四表【令和4年分以降用】

申告書第四表【令和4年分以降用】は、確定申告の中でも特定の収入や控除項目に関する情報を詳細に記入するためのものであり、その役割は非常に重要です。所得や支出、特定の事情や状況を正確に反映するため、申告者はこの第四表を注意深く、正確に記入する必要があります。この様式は、所得税の計算や適切な控除の適用をサポートし、税務の透明性を保つ上での重要なツールとなります。さらに詳しい情報は、国税庁の公式サイトにて提供されています。 出典元:国税庁ホームページ(https://www.nta.go.jp)

所得税及び復興特別所得税の確定申告書(B様式)

所得税及び復興特別所得税の確定申告書(B様式)

所得税や復興特別所得税を申告する際に用いられるB様式の文書です。この申告書は、所得のカテゴリーや額に関わらず、全ての納税者に対応しており、使用することが可能です。正確に収入や控除を申告することで、正当な税額を求める際の基盤となります。多様な収入や複雑な控除を持つ方でも、この様式を利用して明確に申告することができる点が特徴です。具体的な手順や詳細は、国税庁の公式ホームページで提供されています。 出典元:国税庁ホームページ(https://www.nta.go.jp)

大カテゴリー

経理・会計・財務書式カテゴリーから探す

伝票 金種表 買掛帳・買掛金管理表 財務諸表・決算書 明細書・明細表 精算表 帳簿 仕訳帳 出納帳 計算書 債権管理 固定資産管理表・資産管理台帳 売掛帳・売掛管理表 税務申告書 借用書・金銭借用書 確定申告 総勘定元帳 経費精算書 返済計画書・返済予定表

カテゴリーから探す

業務管理 Googleドライブ書式 請求・注文 売上管理 トリセツ 中国語・中文ビジネス文書・書式 リモートワーク コロナウイルス感染症対策 経営・監査書式 マーケティング 社内文書・社内書類 契約書 経理業務 社外文書 業種別の書式 その他(ビジネス向け) 企画書 営業・販売書式 英文ビジネス書類・書式(Letter) 製造・生産管理 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド