109件中 101 - 109件

-

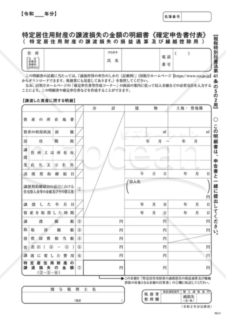

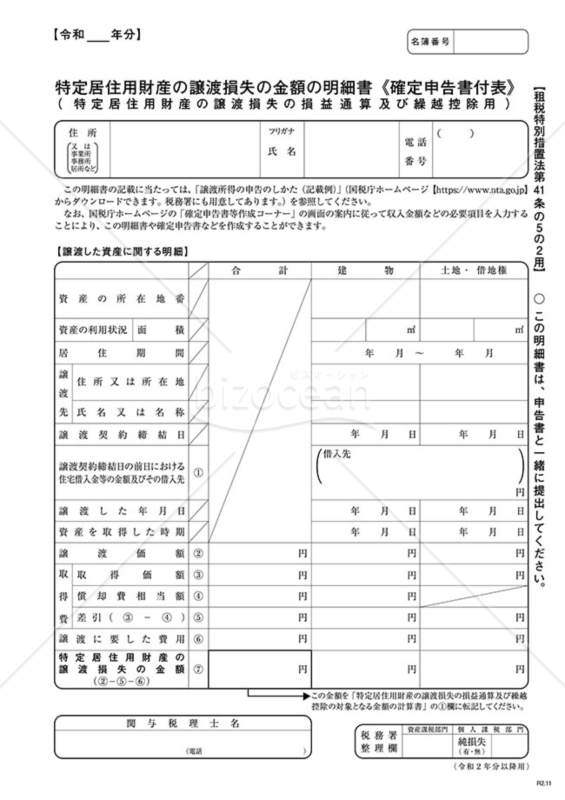

特定居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5の2用】

特定居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5の2用】

この明細書は、「特定居住用財産の譲渡損失の損益通算及び繰越控除の特例(措法第41条の5の2 )」の適用を受ける居住用財産の譲渡について、この特例の計算の基礎となる「特定居住用財産の譲渡損失の金額」を求めるために使用するものです。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

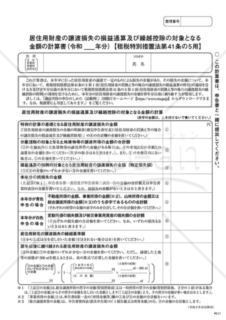

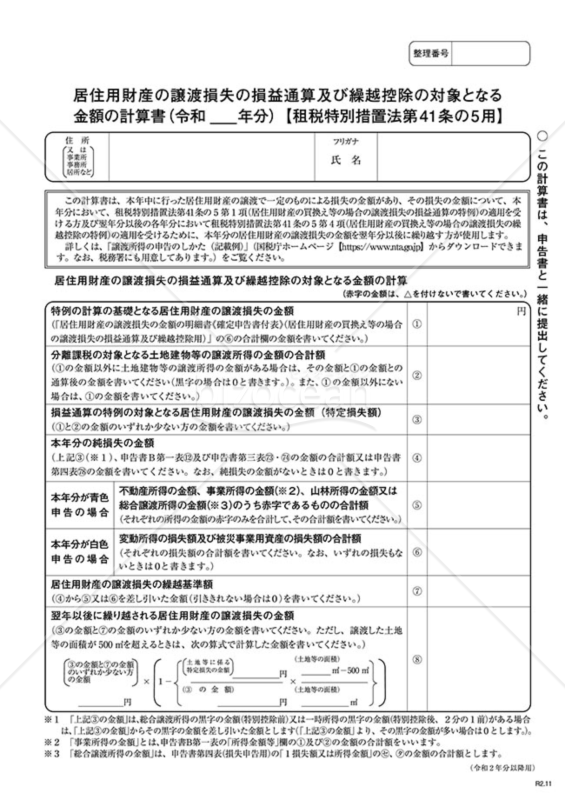

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【措法41の5用】

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【措法41の5用】

「居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【措法41の5用】」は、居住用財産の譲渡で一定のものによる損失を計算し、特定の税制上の特例を受けるための公式書類です。 居住用財産を譲渡した際に生じた損失について、税制上の特例を利用して、その損失を他の収益と通算したり、翌年以降に繰り越して控除するためのものです。具体的には、租税特別措置法第41条の5第1項と第4項に基づく特例の適用を求める場合に使用します。 これにより、居住用財産の譲渡に関する税金の負担を軽減することが期待されます。譲渡に関する損失が発生した場合、この計算書を使用して国税庁に申告することで、税制上の特例の適用を受けることができます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

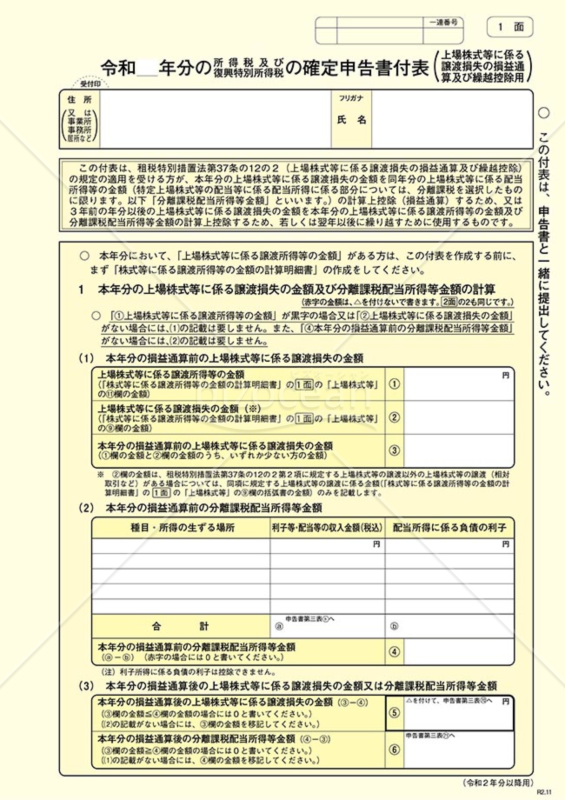

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)は、上場株式等の売却で損失を出した方が、その損失を他の所得と相殺したり、翌年以降に繰り越したりするために必要な書類です。この書類には、以下の項目を記入する必要があります。 ・申告者の氏名や住所 ・上場株式等の譲渡損失や配当所得等の金額 ・損益通算や繰越控除の適用年度 ・損益通算や繰越控除の適用額 ・損益通算や繰越控除の適用前後の所得金額 ・申告者や代理人の署名 所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)は、国税庁のホームページからダウンロードすることができます。また、損益通算や繰越控除の特例に関する詳しい説明も同じページにあります。これらを参考にして、正しく確定申告を行いましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

- 件

-

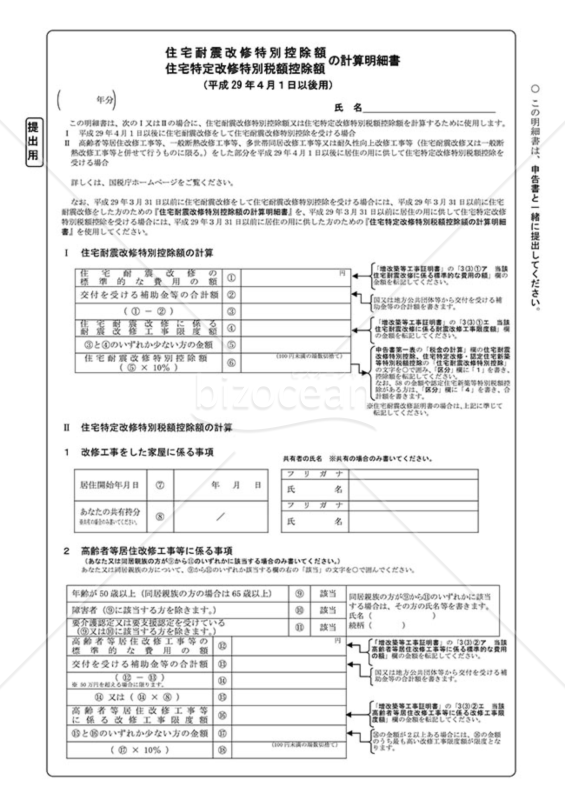

住宅耐震改修特別控除額・住宅特定改修 特別税控除額の計算明細書(平成29年4月1日以後用)

住宅耐震改修特別控除額・住宅特定改修 特別税控除額の計算明細書(平成29年4月1日以後用)

住宅耐震改修特別控除額、住宅特定改修特別税控除額の計算明細書(平成29年4月1日以後用)です。 この明細書は、次のⅠ又はⅡの場合に、住宅耐震改修特別控除額又は住宅特定改修特別税額控除額を計算するために使用します。 Ⅰ 平成29年4月1日以後に住宅耐震改修をして住宅耐震改修特別控除を受ける場合 Ⅱ 高齢者等居住改修工事等、一般断熱改修工事等、多世帯同居改修工事等又は耐久性向上改修工事等(住宅耐震改修又は一般断熱改修工事等と併せて行うものに限る。)をした部分を平成29年4月1日以後に居住の用に供して住宅特定改修特別税額控除を受ける場合 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

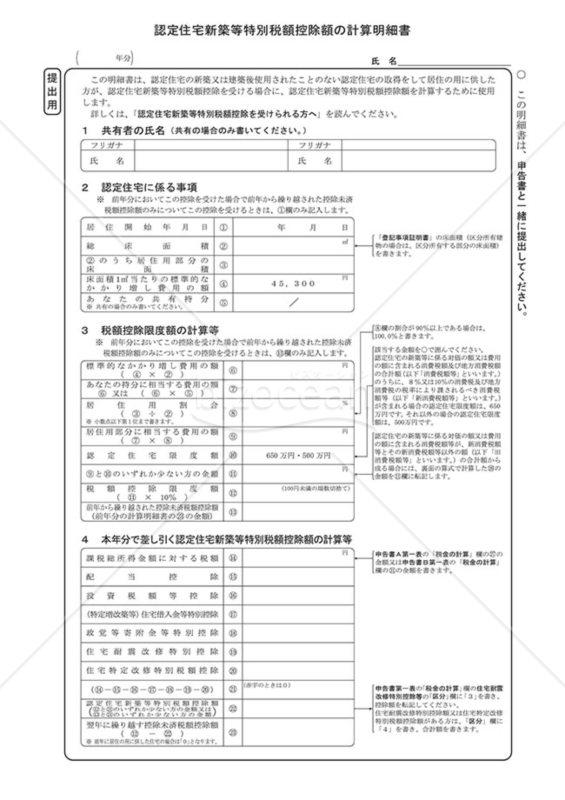

認定住宅新築等特別税控除額の計算明細書

認定住宅新築等特別税控除額の計算明細書

「認定住宅新築等特別税控除額の計算明細書」は、認定住宅の新築または建築後未使用の住宅を取得し、自己の居住用に供する方々が、認定住宅新築等特別税額控除額を計算する際に利用する文書です。 ダウンロードは無料です。ぜひご活用ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

(特定増改築等)住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)です。 なお、連帯債務による住宅借入金等を有する場合は、『(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書』を併せて使用します。 この明細書は、住宅の取得等をして居住の用に供していた方が、勤務先からの転任の命令に伴う転居その他これに準ずるやむを得ない理由に基因してその家屋を居住の用に供さなくなった後、その家屋を再び居住の用に供した場合で次に該当するときに使用します。 ・再び居住の用に供したことにより、(特定増改築等)住宅借入金等特別控除の再適用を受ける場合 ・再び居住の用に供したことにより、初めてその家屋に係る(特定増改築等)住宅借入金等特別控除の適用を受ける場合 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

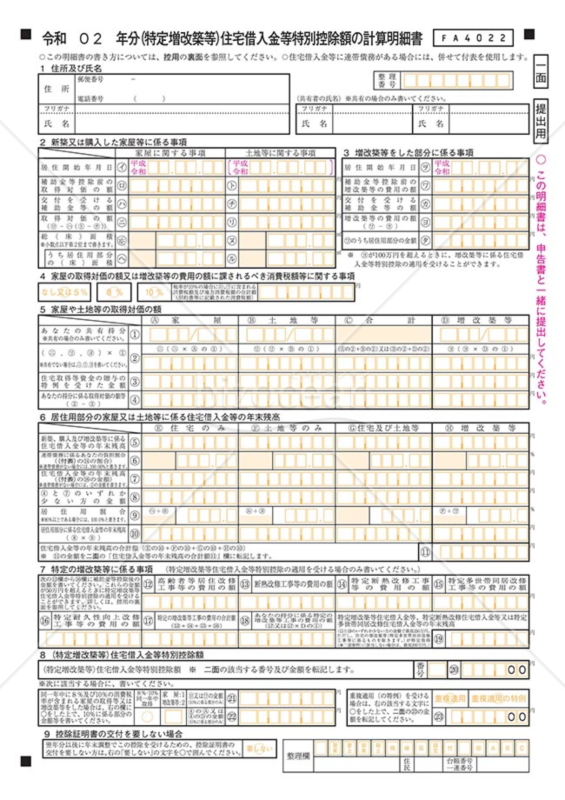

(特定増改築等)住宅借入金等特別控除額の計算明細書

(特定増改築等)住宅借入金等特別控除額の計算明細書

「(特定増改築等)住宅借入金等特別控除額の計算明細書」は、住宅借入金等特別控除額の計算明細書です。 なお、連帯債務による住宅借入金等を有する場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を併せて使用します。 詳細と最新情報につきましては、 国税庁公式ウェブサイトをご参照ください。 情報提供元: 国税庁公式ウェブサイト(https://www.nta.go.jp)

- 件

-

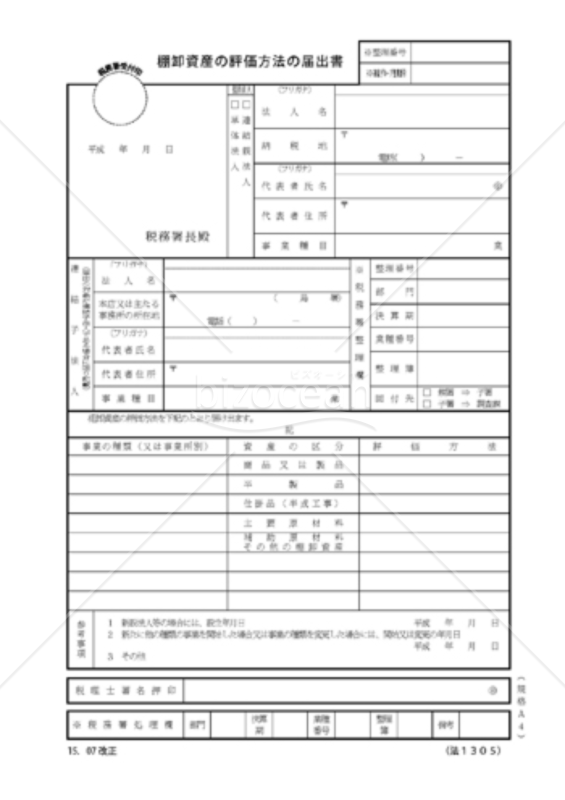

棚卸資産の評価方法の届出書

棚卸資産の評価方法の届出書

棚卸資産の評価方法の届出書とは、在庫の評価方法を申告するもので、設立後、最初の事業年度の確定申告書の提出期限までに提出する届出書

- 件

-

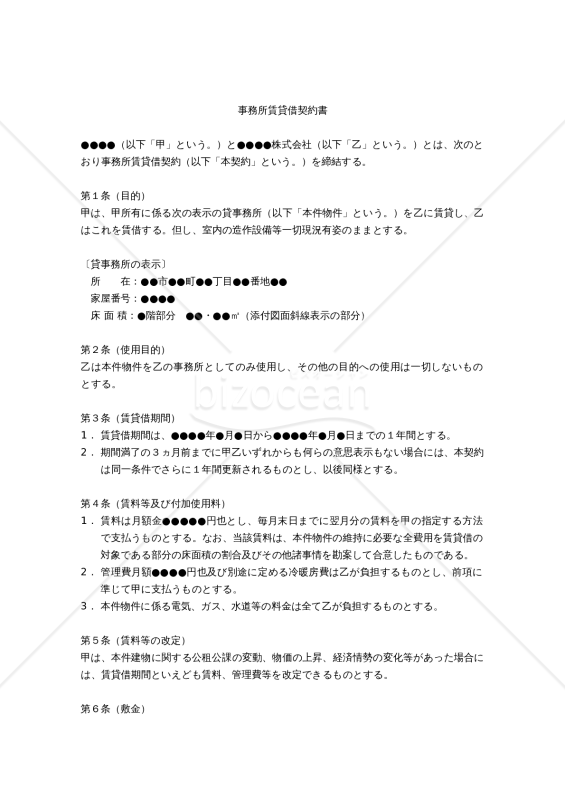

【確定申告用】事務所賃貸借契約書

【確定申告用】事務所賃貸借契約書

自宅の一部をご自身の法人が使用する事務所として、賃貸し賃料等を確定申告にて経費として課税対象額から控除することが可能です。但し、これには要件を満たした「賃貸借契約書」が資料として必要となります。 本書式は、上記の目的のための個人(ご自身)と設立した法人との間の「【確定申告用】事務所賃貸借契約書」の雛型です。 【ポイントのご説明】 (1)第1条の物件表示ですが、家屋番号がご不明であれば所在だけで確定申告には足ります。また、床面積も正確にわからない場合は、家屋の図面を添付し、対象部分(部屋)をマーカーで色付けするなどの方法で対応可能です。 (2)賃料設定ですが、対象物件の全維持費を、全床面積のうち賃借している部分の割合で乗じて算出するのが一般的です。 (3)確定申告のための控除金額を増やすため、管理費や冷暖房費も契約書に追記しておきました。管理費は、家賃の10分の1~10分の2が一般的です。 適宜ご編集の上でご利用いただければと存じます。2020年4月1日施行の改正民法対応版です。 〔条文タイトル〕 第1条(目的) 第2条(使用目的) 第3条(賃貸借期間) 第4条(賃料等及び付加使用料) 第5条(賃料等の改定) 第6条(敷金) 第7条(使用上の注意) 第8条(立入り) 第9条(譲渡・転貸等の禁止) 第10条(修理等) 第11条(損害賠償) 第12条(契約解除) 第13条(任意解除) 第14条(明渡し等) 第15条(信義則) 第16条(合意管轄)

- 件

-

特定居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5の2用】

- 件

-

居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【措法41の5用】

- 件

-

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

- 件

-

住宅耐震改修特別控除額・住宅特定改修 特別税控除額の計算明細書(平成29年4月1日以後用)

- 件

-

認定住宅新築等特別税控除額の計算明細書

- 件

-

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

- 件

-

(特定増改築等)住宅借入金等特別控除額の計算明細書

- 件

-

棚卸資産の評価方法の届出書

-

【確定申告用】事務所賃貸借契約書