16件中 1 - 16件

-

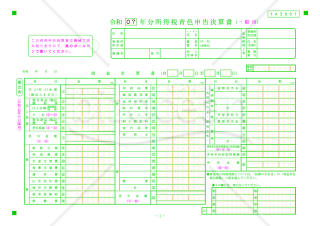

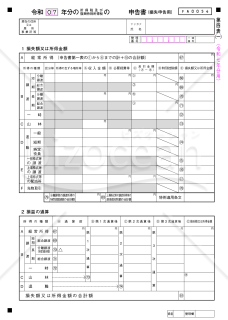

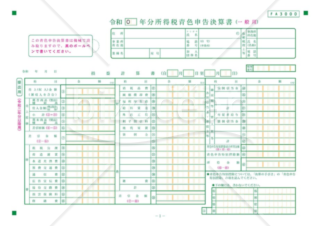

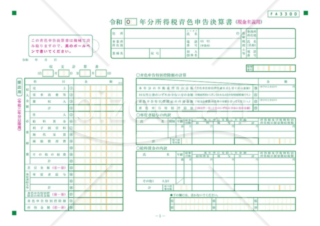

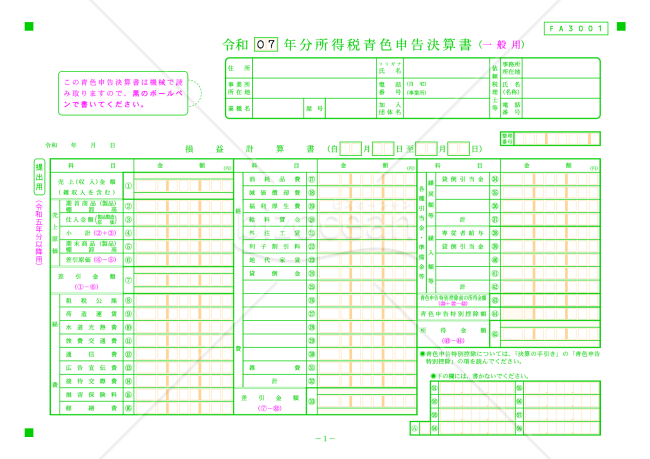

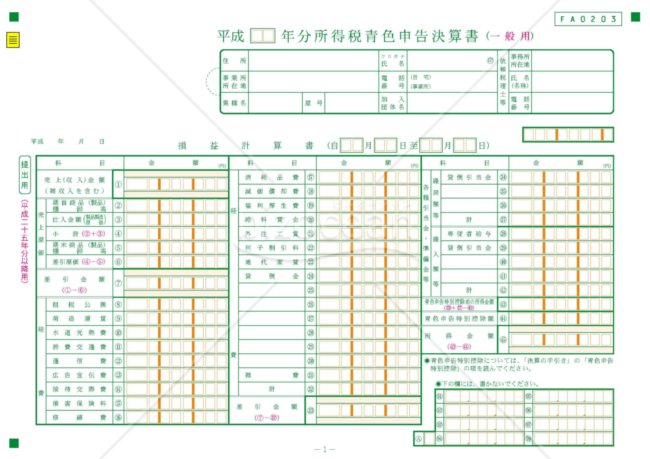

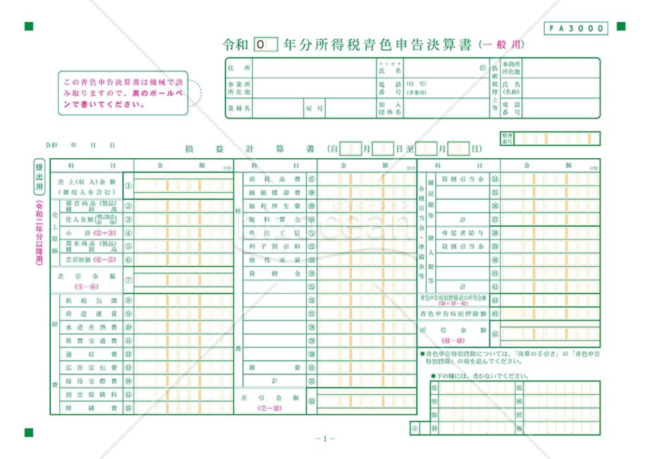

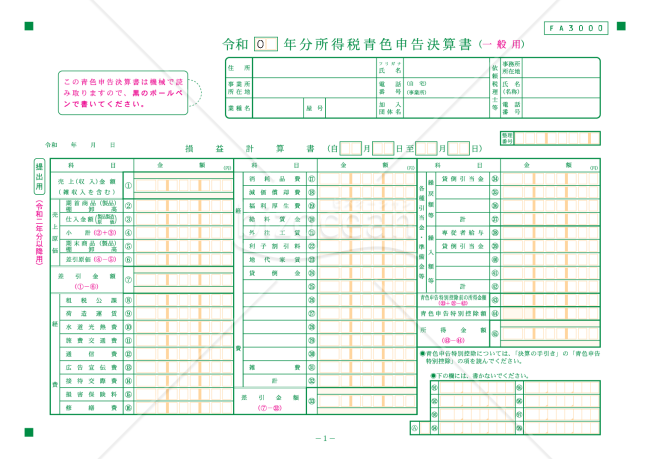

所得税青色申告決算書(一般用)【令和7年分用】

所得税青色申告決算書(一般用)【令和7年分用】

令和7年分の確定申告用「青色申告決算書(一般用)」です。個人事業主やフリーランスが事業所得の収支や資産状況を整理し、青色申告特典を受けるために必要な情報を網羅しています。損益計算書や貸借対照表、減価償却資産の明細まで記載できる構成です。 ■青色申告決算書とは 事業所得の収支や資産状況を明確に記載し、課税所得を計算するための書類です。正確な記載により、青色申告特典(65万円控除など)を受けることができます。 ■利用シーン <個人事業主として青色申告を行う場合> 売上・仕入・経費・減価償却・貸借対照表をまとめ、青色申告特別控除の適用に必要な決算内容を示すために使用します。 <金融機関・専門家に提出する決算資料を整えたい場合> 税務申告だけでなく、事業の収益性や財務状態を説明する資料としても活用できます。 ■利用・作成時のポイント <帳簿と決算書の数値を必ず一致させる> 現金・売掛金・仕入・経費など、日々の仕訳帳・総勘定元帳と決算書の金額が整合するように締め処理を行います。 <減価償却資産の明細を正確に記載> 資産ごとに取得価額・耐用年数・償却方法を確認し、税法上認められる償却限度額の範囲で償却費を計上します。 ■利用メリット <青色申告の要件を満たす決算書を作成できる> 65万円(又は55万円)控除の前提となる複式簿記・貸借対照表作成に対応したレイアウトです。 <税務調査や融資審査時の説明資料として有用> 収益構造・費用構造・資産負債の状況を整理した決算書として、そのまま対外説明に利用できます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

青色申告決算書

青色申告決算書

所得税法上、個人事業主が青色申告承認申請の届出をしている場合において青色申告の特典を受けるために、これを作成したうえ、確定申告の際、確定申告書と一緒に提出する必要がある決算書をいいます。

-

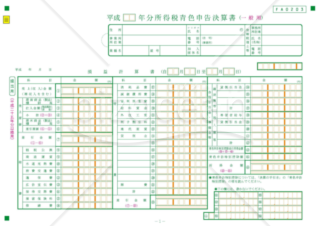

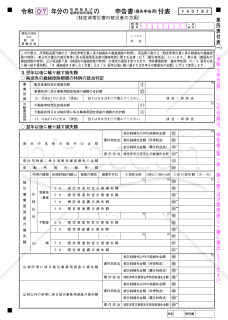

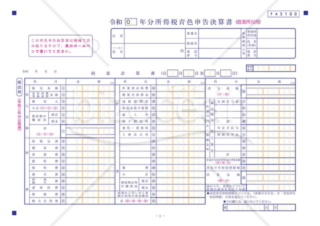

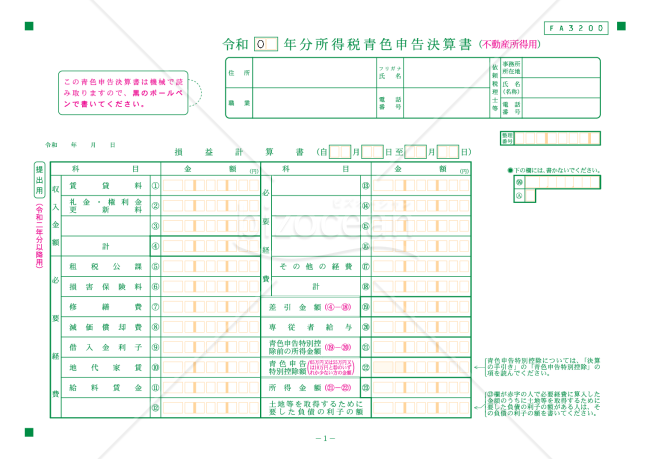

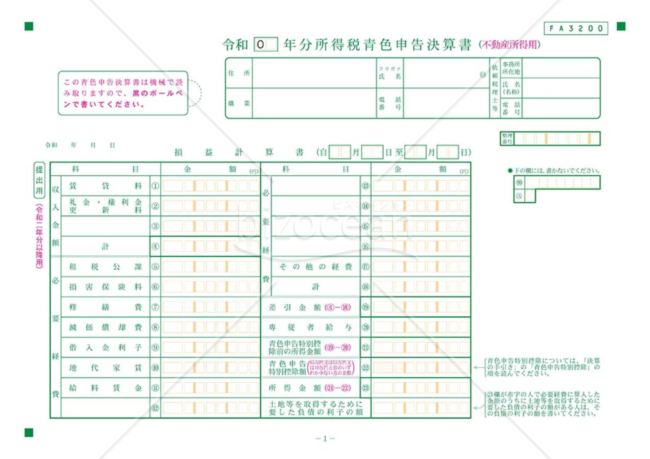

所得税青色申告決算書(不動産所得用)【令和2年分以降用】

所得税青色申告決算書(不動産所得用)【令和2年分以降用】

不動産関連の事業や取引を行っている個人や組織にとって必要な文書となっています。この決算書は、不動産から得られる所得を正確に申告するための書類であり、有限責任事業組合や民法上の組合、さらには信託を通じて不動産所得を得ている場合の経済活動の詳細を明瞭に記述することが求められます。不動産は長期的な資産として、収入の安定源となる一方で、管理やメンテナンスに関連する経費も発生します。この文書を使用することで、そのような収益や経費の流れを具体的に把握し、適切な税務申告を実現することができます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

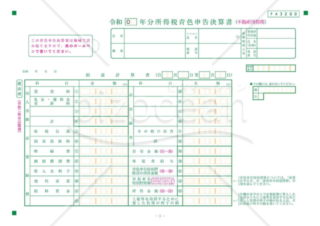

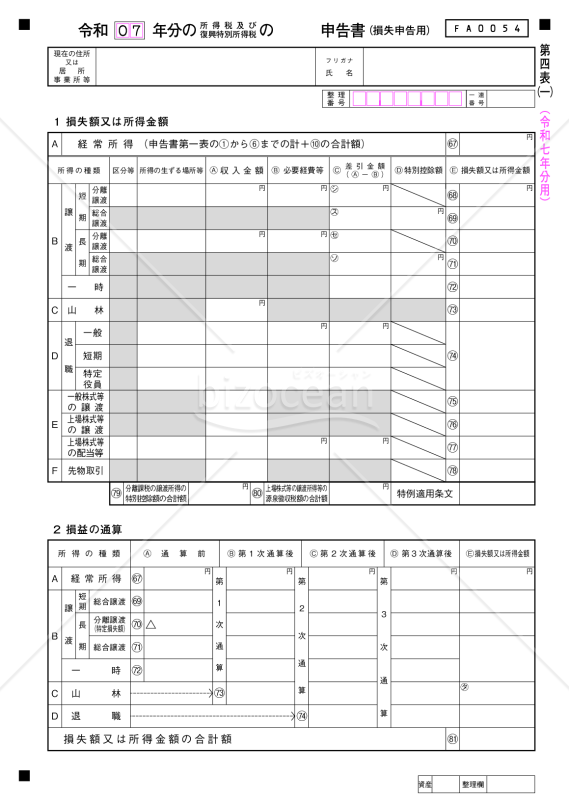

申告書第四表【令和7年分用】

申告書第四表【令和7年分用】

令和7年分の損失申告に対応した「申告書第四表」です。損益通算や繰越損失の計算に必要な項目を網羅し、山林所得や居住用財産の譲渡損失、雑損失、変動所得、被災事業用資産の損失など主な損失類型にケースに対応できます。第一表・第二表と併せて提出する書式です。 ■申告書第四表とは 損失額の申告、損益通算、翌年以降の繰越損失額を記載する書類です。株式譲渡損失、先物取引損失、雑損失などを整理し、申告に必要な情報をまとめます。 ■利用シーン <株式等の譲渡や先物取引で損失が生じた場合> 株式の譲渡損失や先物取引の損失を、他の分離課税所得や将来年度へ繰り越す際に使用します。 <災害等による事業用資産・居住用財産の損失がある場合> 山林所得・事業・不動産の被災資産損失や雑損失を計上し、所得控除や損失繰越の資料として活用します。 <青色申告者の純損失・変動所得損失を繰り越す場合> 青色申告特典による純損失・変動所得損失を年度別に整理し、第一表の所得計算に反映させる際に用います。 ■利用・作成時のポイント <損失の種類と所得区分を正しく仕分け> 山林・営業・不動産・株式譲渡・先物取引など、損失区分を第四表に正確に反映させます。 <損益通算の順番(第1次〜第3次)に従って記入> 通算前から通算後の金額を順に計算し、各所得区分の残額を正しく把握します。 <繰越損失の年度別管理を明確に> 3年前・2年前・前年の損失残高(Ⓐ)、本年で差し引く額(Ⓑ)、翌年繰越額(Ⓒ)を整理し、第一表・第三表と整合させます。 ■利用メリット <多様な損失を一元管理> 雑損失、株式譲渡損失、先物損失、山林・事業損失を一枚で整理でき、損益通算や繰越控除のミスを防ぎます。 <令和7年分制度の最新レイアウト> 分離課税・総合課税との連動欄や、各控除計算に用いる所得金額欄など、現行制度に沿った構成です。 <第一表・第二表・第三表との整合を取りやすい> 「経常所得」「本年分で差し引く損失額」「翌年以後に繰り越す損失額」などの対応関係が明示され、申告書作成を支援します。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

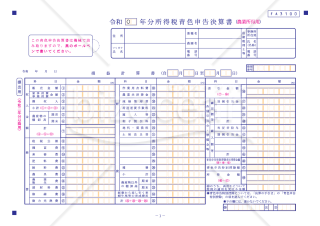

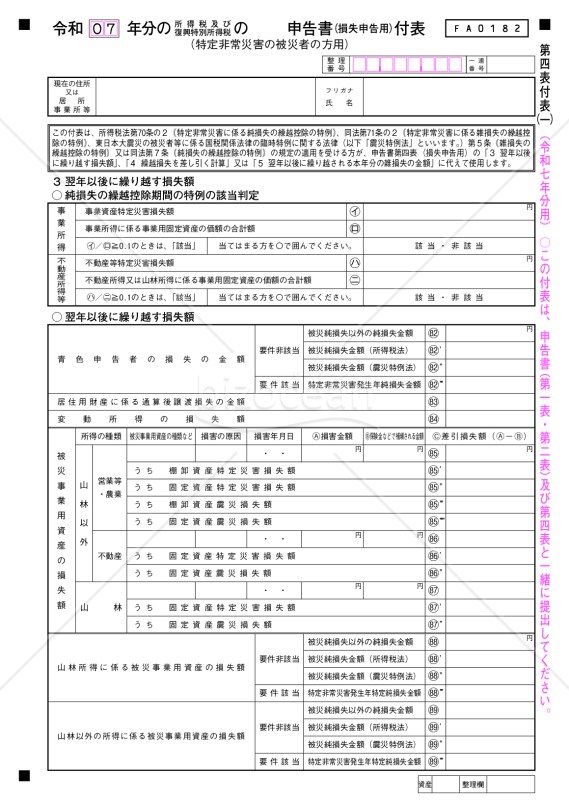

申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和7年分用】

申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和7年分用】

特定非常災害の被災者が損失申告で使用する「付表」です。損失額・補填額・繰越損失の計算欄を備え、所得税法・震災特例法の特例判定に対応します。第一表・第二表・第四表と併せて提出します。 ■申告書第四表付表とは 特定非常災害による損失申告や純損失・雑損失の繰越控除特例の適用に必要な書類です。被災事業用資産の損害額・補填額を記載し、翌年以降の繰越損失額を整理します。 ■テンプレートの利用シーン <特定非常災害で事業用資産・山林・不動産に損失が生じた場合> 被災資産損失を「特定災害損失」「震災損失」に区分し、雑損失・純損失の整理に使用します。 <純損失・雑損失の繰越控除期間延長の特例を受ける場合> 特定非常災害年の「特定純損失」「特定雑損失」について、損失割合などの要件判定に利用します。 <過年度の被災損失を含めた繰越整理を行う場合> 令和2〜4年の損失について、未控除残額・本年控除額・翌年以降繰越額を整理し、第四表・第一表と連動させます。 ■利用・作成時のポイント <損害額・補填額・差引損失額を正確に区分> 営業・農業、不動産、山林ごとに損害額・補填額・差引損失額を記入し、棚卸資産・固定資産などの内訳も明確にします。 <特定非常災害の要件判定欄を確認> 特定災害損失額/固定資産価額(0.1以上)で要件該当性を判断し、特例適用の可否を確認します。 <年度別・損失種別の管理を整理してから記入> 令和2〜4年の各種損失を青色/白色申告別に整理し、Ⓐ残額・Ⓑ本年控除・Ⓒ繰越額に分類します。 ■テンプレートの利用メリット <特定非常災害の損失特例を一枚で整理> 複雑な被災損失・特定雑損失・特定純損失をまとめ、特例漏れや計算ミスを防ぎます。 <繰越控除期間特例に対応> 「繰越控除期間特例の判定」欄で、長期繰越が認められるケースの判断が容易です。 <第一表・第二表・第四表との連携がスムーズ> 「第四表の3・4・5に代えて使用」と明示され、申告書との整合性確保や税務調査対応にも役立ちます。 出典:国税庁(https://www.nta.go.jp/)

- 件

-

青色申告決算書(不動産所得用様式)

青色申告決算書(不動産所得用様式)

所得税の青色申告決算書(不動産所得用)です。 有限責任事業組合の組合事業から生じる不動産所得がある方や、民法上の組合等(外国におけるこれに類するものを含みます。)の組合事業から生じる不動産所得がある方(組合事業に係る重要な業務の執行の決定に関与し、契約を締結するための交渉等を自ら執行する個人組合員を除きます。)、信託から生じる不動産所得がある方は、組合事業ごと又は信託ごとに損益計算書を作成する必要があります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

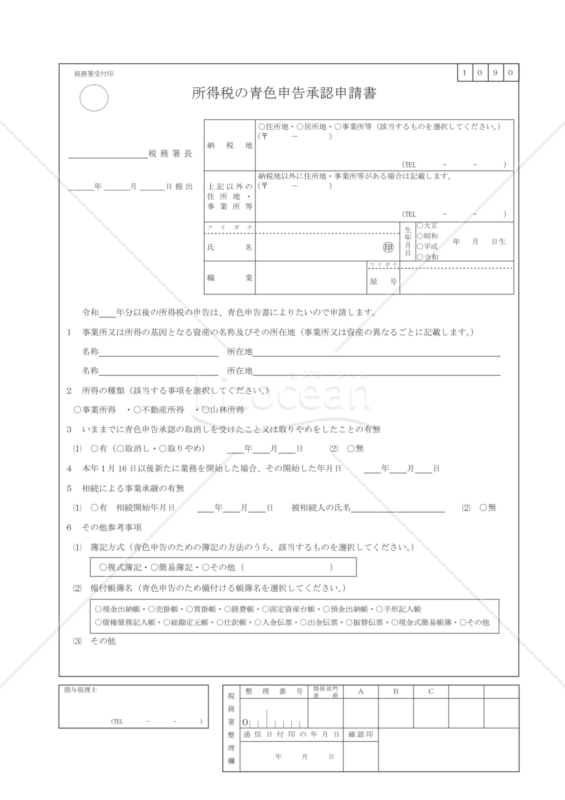

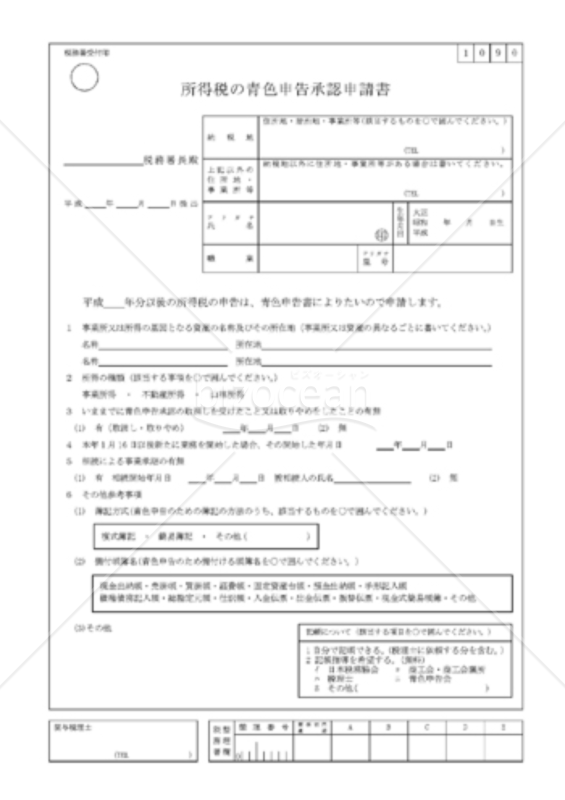

所得税の青色申告承認申請書(令和元号対応)

所得税の青色申告承認申請書(令和元号対応)

所得税の青色申告承認申請書(令和元号対応)のテンプレートです

- 件

-

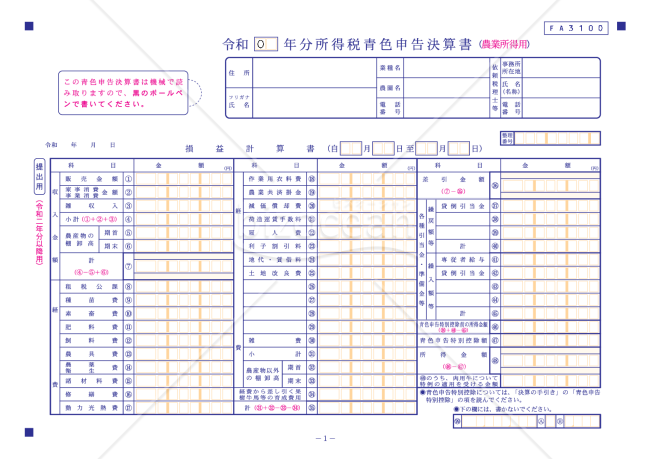

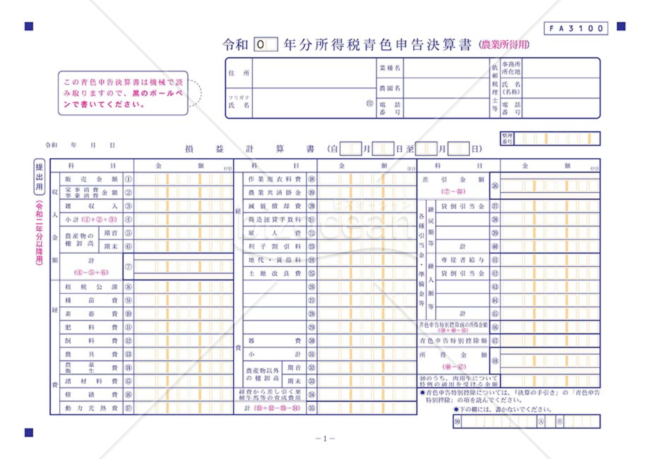

所得税青色申告決算書(農業所得用)【令和2年分以降用】

所得税青色申告決算書(農業所得用)【令和2年分以降用】

農業活動を通じて所得を得ている個人や有限責任事業組合にとっての重要な文書です。この決算書は、農業に特化した収益や経費、さらには損益を正確に申告するためのものとなっています。特に、有限責任事業組合の組合事業から農業所得を得ている場合、各組合事業の損益をしっかりと計算し、それをもとに正確な税金の申告をするためには、この文書が不可欠です。この決算書を活用することで、農業事業の財務状況や経営の健全性を明確にし、税務上の問題を未然に防ぐことが可能です。 国税庁の公式サイトにて詳細をご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

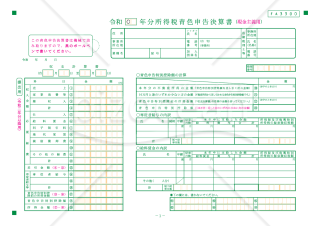

青色申告決算書(一般用様式)

青色申告決算書(一般用様式)

有限責任事業組合の組合事業からの所得を報告するための所得税の申告書となります。この書類を使用することで、組合事業の収益や支出を正確に申告し、税務上の適切な手続きを行うことができます。 この申告書は税務処理を円滑に進める上で重要な書類となります。具体的な申告の方法や詳細については、国税庁の公式ホームページでご確認ください。事業を進める上での正確な税務処理にお役立てください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

青色申告決算書(農業所得用書式)

青色申告決算書(農業所得用書式)

農業を主要事業としている個人や有限責任事業組合を対象とした所得申告のための文書です。有限責任事業組合が組合事業を通じて農業所得を有している場合、組合事業毎の詳細な損益計算の記録は必要となります。この決算書を適切に利用し、しっかりとした記録を保持することは、税務申告はもちろん、将来的な事業戦略の策定や資金調達の際にも大変有益となる可能性があります。 国税庁の公式サイトにて詳細をご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

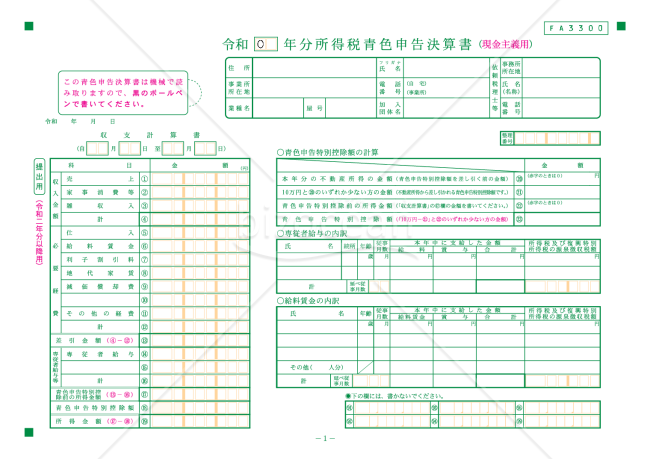

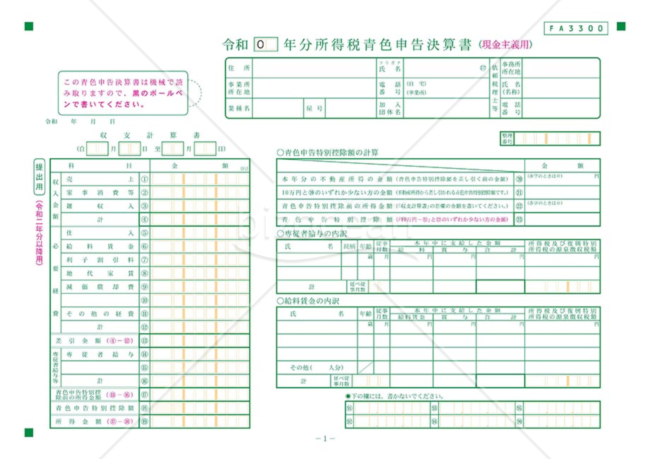

所得税青色申告決算書(現金主義用)【令和2年分以降用】

所得税青色申告決算書(現金主義用)【令和2年分以降用】

現金取引を主体とした事業を行っている個人や事業者向けの必要書類です。この書類は、現金ベースでの収入や支出を正確に申告する際に使用されます。適切な申告のためには、この「現金主義用」の決算書を活用し、正確な収支情報を明記する必要があります。国税庁の指定する青色申告は、一定の条件を満たすと税額の控除などの特典が受けられるため、多くの事業者に利用されています。 国税庁の公式サイトにて詳細についてご確認ください。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

所得税青色申告決算書(一般用)【令和2年分以降用】

所得税青色申告決算書(一般用)【令和2年分以降用】

事業を行っている個人や有限責任事業組合が、年間の収益や経費を正確に申告する際の必要書類です。特に、有限責任事業組合の場合、組合事業ごとに独自の損益計算書の作成が求められるため、この書類はその基準を満たすためのものとなります。この文書を使用することで、事業の健全性や経営状況を透明にし、国税庁や関連機関への信頼性の高い申告が行えます。また、税務面での正確な申告は、後のトラブルを防ぐためにも極めて重要です。国税庁の公式ホームページで詳細をご確認ください。 国税庁ホームページ(https://www.nta.go.jp)

- 件

-

所得税の青色申告承認申請書

所得税の青色申告承認申請書

所得税の青色申告承認申請書とは、青色申告の承認を受けようとする場合の申請書

- 件

-

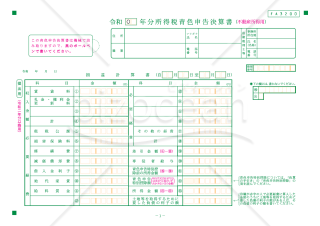

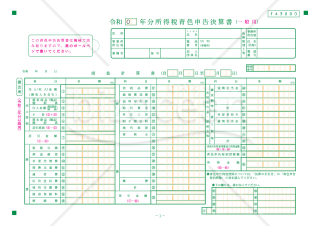

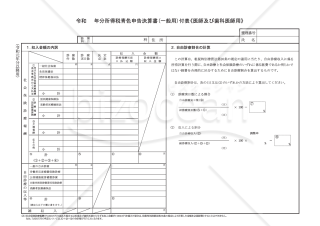

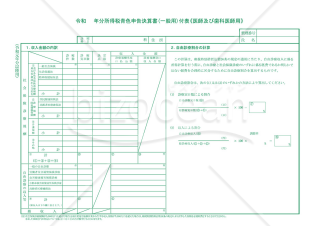

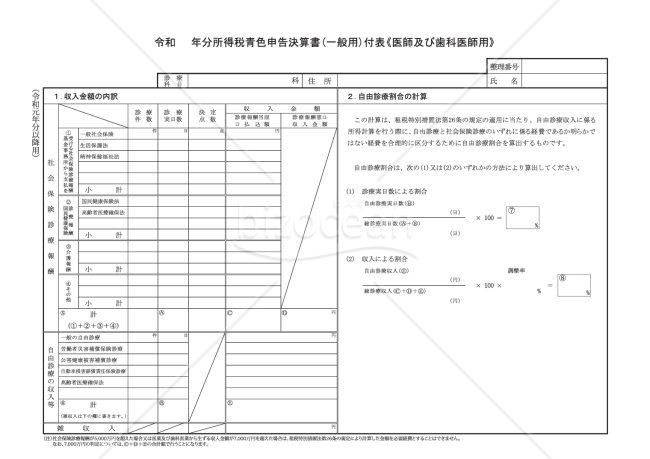

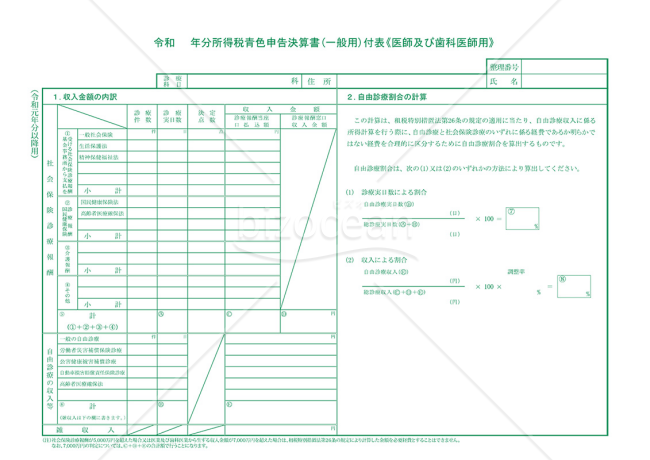

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

所得税青色申告書(一般用)付表《医師及び歯科医師用》所得税青色申告決算書(一般用)付表《医師及び歯科医師用》は、医業又は歯科医業を営む青色申告者の方が収入金額の内訳を記載します。青色申告を行うことで、事業の収支を詳細に記録することができる。これにより、事業の健全性や経営の透明性が向上し、将来的なビジネス計画や資金調達の際にも有利になる場合もあります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

青色申告決算書(現金主義用様式)

青色申告決算書(現金主義用様式)

青色申告決算書(現金主義用様式)は、主に現金取引のみを行う事業者や個人に向けて設計された決算書の様式です。この様式は、現金ベースでの経済活動を明瞭に表現することを目的としており、具体的な現金の収入と支出を詳細に記載することで、事業の財務状態を正確に把握し、適切な税額を申告することができます。特に、複雑な取引を持たない小規模事業者やフリーランスの方などに、ご活用いただける書式です。日常の事業活動での現金の流れを確実に捉えることで、税務処理をスムーズに行うだけでなく、事業の健全性のチェックや将来の計画立案の際の参考資料としても有効活用することが可能です。 国税庁の公式サイトにて詳細についてご確認ください。 国税庁ホームページ(https://www.nta.go.jp)

- 件

-

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

青色申告とは、所得税の申告方法の一つで、そのメリットとして、事業主が自分で経理を行うことで、様々な税制上の優遇措置を受けられることが挙げられます。例えば、所得控除額が増加し、実質的な税負担が軽減されます。医師や歯科医師は、青色申告書と決算書(一般用)の付表に、自身の医業や歯科医業から得た収入の詳細を記入します。これにより、事業の収支を詳細に把握することもできます。 出典元:国税庁ホームページ(https://www.nta.go.jp)

- 件

-

所得税青色申告決算書(一般用)【令和7年分用】

- 件

-

青色申告決算書

-

所得税青色申告決算書(不動産所得用)【令和2年分以降用】

- 件

-

申告書第四表【令和7年分用】

- 件

-

申告書第四表(損失申告用)付表(特定非常災害の被災者の方用)【令和7年分用】

- 件

-

青色申告決算書(不動産所得用様式)

- 件

-

所得税の青色申告承認申請書(令和元号対応)

-

所得税青色申告決算書(農業所得用)【令和2年分以降用】

- 件

-

青色申告決算書(一般用様式)

- 件

-

青色申告決算書(農業所得用書式)

- 件

-

所得税青色申告決算書(現金主義用)【令和2年分以降用】

- 件

-

所得税青色申告決算書(一般用)【令和2年分以降用】

- 件

-

所得税の青色申告承認申請書

-

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

- 件

-

青色申告決算書(現金主義用様式)

- 件

-

令和 年分所得税青色申告書(一般用)付表《医師及び歯科医師用》

- 件

レビュー

退会済み

退会済み

2023.01.09

年分 医療費控除の明細書(Excel) のレビュー自分の分は国税庁のホームページから簡単に申告書出来るのですが、高齢の父のために医療費だけ集計したかったのでとても助かりました。 ありがとうございました。

[業種]

小売・卸売・商社

女性/60代

[業種]

小売・卸売・商社

女性/60代

2015.02.28

所得税及び復興特別所得税の確定申告書(申告書A) のレビュー忙しくて税務署に行くことができず、困っていたので本当にありがたいです。 ありがとうございました。

[業種]

主婦・学生・働いていない

女性/60代

[業種]

主婦・学生・働いていない

女性/60代

2015.02.22

医療費控除 のレビューこの時期に助かります。今年から長蛇の列に参加せず自宅でコーヒーを飲みながら申告できそうです。 本当に有り難いです・・。