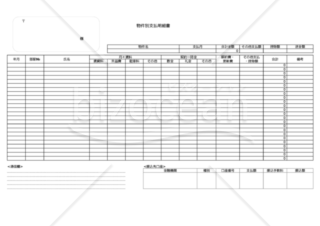

物件別支払明細書

物件別支払明細書です。

レビューを投稿

1 件のレビュー

-

[業種]

主婦・学生・働いていない

女性/50代

[業種]

主婦・学生・働いていない

女性/50代

2020.09.23

いつもお世話になっております。 今回も助かりました これから、使ってみます

プラン変更の確認

おすすめ書式テンプレート

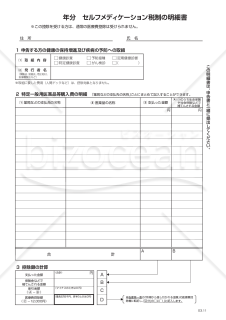

年分 セルフメディケーション税制の明細書

年分 セルフメディケーション税制の明細書

セルフメディケーション税制の明細書を無料でダウンロードできるテンプレートです。平成29年以降、セルフメディケーション税制による医療費控除の特例を受ける方に役立ちます。この書式を利用することで、医療費の控除を正確に行い、納税額を軽減できます。通常の医療費控除とは異なるセルフメディケーション税制に関する情報を網羅し、確定申告時に頼りになる項目別の明細書として構成されています。税金を節約する一環として、ぜひご利用ください。 出典:国税庁ホームページ(https://www.nta.go.jp/taxes/shiraberu/shinkoku/syotoku/r03.htm)

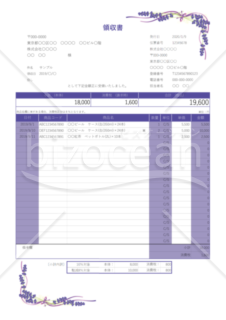

領収書(軽減税率・インボイス制度)エレガント・ラベンダー

領収書(軽減税率・インボイス制度)エレガント・ラベンダー

エレガントなラベンダーデザイン・紫色の領収書フォーマットです。適格請求書等保存方式(インボイス制度)の要件に準拠しており、軽減税率8%と新税率10%それぞれの合計金額の自動計算に対応しています。

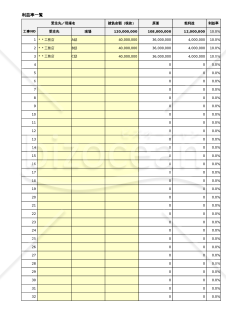

給与・賞与計算、給与・賞与明細、賃金台帳 Excelテンプレート 20人用(令和8年度ver) 使い方解説あり

給与・賞与計算、給与・賞与明細、賃金台帳 Excelテンプレート 20人用(令和8年度ver) 使い方解説あり

2026年(令和8年度)の給与・賞与計算テンプレートで、最新の定額減税にも対応し、労務管理が便利になります。 ※源泉徴収税額表が令和8年版~になります。 使い方の解説を読んで頂ければ、Excel初心者の方でも簡単に編集可能です。 ↓使い方の解説はどちらかの方法で確認できます↓ ・テンプレートにある「使い方を見る」をクリック ・「https://template-core.com/archives/payroll_accounting_sheet_how/」 ________________________________________ 「この給与計算テンプレートでできること」 ・定額減税に対応し、複雑なパートや扶養等の給与計算も対応可能。 ・給与明細や賞与明細を自動で生成。 ・賃金台帳や労働者名簿、定額減税管理表も一緒に作成し、労務管理を一元化。 ________________________________________ 「利用方法」 1.会社と従業員の情報を「社員データ」シートに入力。 2.各従業員の給与や賞与情報を順次入力。 3.社会保険料率を確認し、自動計算された結果を出力します。 ________________________________________ 「メリット」 ・労働者名簿、定額減税管理表を一元化できます。 ・解説を見ながらデータを入力するだけで簡単に給与計算が行えます。 ・低コストで高価な給与ソフトを使用せずに、Excelで全ての処理が可能です。 ________________________________________ 商品コード:A000013

【工務店向け】原価集計マトリックス_ver.2022.01

【工務店向け】原価集計マトリックス_ver.2022.01

中小工務店用「現場別原価集計用エクセル」です。 原価支払額を現場別に振り分け集計するためのサンプルシートです。 セルの保護にPWはかけていないので、利用者において自由にアレンジして活用してください。 また、請負金額を入力することで「現時点での」粗利率を確認することができます。

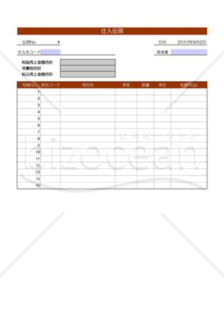

仕入管理・支払書発行_01_建設業

仕入管理・支払書発行_01_建設業

商品・サービスの仕入伝票を入力・発行・管理するExcel(エクセル)システム。支払書・受領書を発行します。仕入先別、商品別に集計できます。A4縦(建設業向け)【消費税8%対応済み】

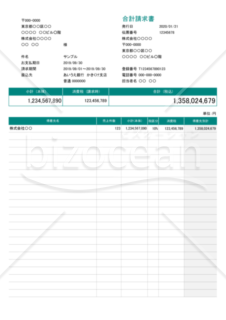

合計請求書(区分記載方式・インボイス制度)税区分項目あり

合計請求書(区分記載方式・インボイス制度)税区分項目あり

適格請求書等保存方式(インボイス制度)・軽減税率の要件に準拠した「合計請求書(税区分項目あり)」フォーマットです。税区分項目で軽減税率8%と新税率10%を選択することができ、消費税額の自動計算に対応しています。

大カテゴリー

カテゴリーから探す

業務管理 Googleドライブ書式 請求・注文 売上管理 リモートワーク トリセツ 中国語・中文ビジネス文書・書式 コロナウイルス感染症対策 経営・監査書式 マーケティング 社内文書・社内書類 契約書 経理業務 社外文書 業種別の書式 その他(ビジネス向け) 企画書 営業・販売書式 英文ビジネス書類・書式(Letter) 製造・生産管理 総務・庶務書式 人事・労務書式 経営企画 法務書式 経理・会計・財務書式 マーケティング・販促・プロモーション書式

ファイル形式から探す

PDF Word Excel PowerPoint WMF テキスト 画像 Google ドキュメント Google スプレッドシート Google スライド