bizocean事務局 さん のプロフィール

ビジネスの効率化を支援

「bizocean(ビズオーシャン)」では、事務局で製作した書式やテンプレートについて、随時改訂や修正を行い、その履歴をバージョン管理しています。お気づきの点がございましたら、お問い合わせからご連絡いただけますようお願いします。なお、パートナーから提供された書式、テンプレートおよびすべてのデザイン素材関連には対応しておりません。予めご了承ください。 ■バージョンについて ・整数部分・・・機能追加、全面書換えなど大きな改訂 ・少数第一位・・・小さな修正 ・少数第二位・・・誤字、脱字の修正

ビジネスの効率化を支援

「bizocean(ビズオーシャン)」では、事務局で製作した書式やテンプレートについて、随時改訂や修正を行い、その履歴をバージョン管理しています。お気づきの点がございましたら、お問い合わせからご連絡いただけますようお願いします。なお、パートナーから提供された書式、テンプレートおよびすべてのデザイン素材関連には対応しておりません。予めご了承ください。 ■バージョンについて ・整数部分・・・機能追加、全面書換えなど大きな改訂 ・少数第一位・・・小さな修正 ・少数第二位・・・誤字、脱字の修正

- 職種

- 運営者

作者事業者情報

- 法人名・屋号

- 株式会社ビズオーシャン

- 所在地

- WebサイトのURL

- https://www.bizocean.jp/

検索結果 :

17745 件中 1101 - 1120件

-

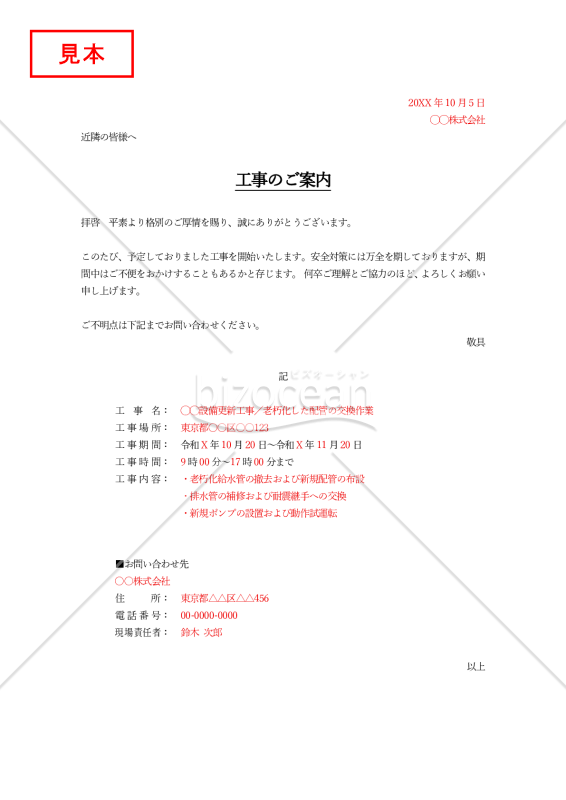

■工事開始のお知らせとは 工事概要やスケジュールを事前に共有し、近隣の方々にご協力をお願いするための文書です。工事によって生じる影響についてあらかじめ伝えて、円滑な関係を築くために重要な文書と言えます。 ■利用するシーン ・工事を着工するにあたり、周辺地域の方々へご挨拶と情報提供を行う場面で利用します。 ・作業に伴う音や車両の出入りなど、ご不便をおかけすることへのお詫びとご理解をいただく際に利用します。 ・地域コミュニティの一員として、誠実な事業活動を約束し、責任ある姿勢を示す場面で利用します。 ■利用する目的 ・工事の日程や作業時間、内容を具体的にお伝えし、近隣の方々の不安を和らげるために利用します。 ・ご意見や緊急時の連絡窓口を明確にし、双方向のコミュニケーションを確保するために利用します。 ・近隣への十分な配慮を示すことで、協調的な環境を整え、工事を滞りなく進めるために利用します。 ■利用するメリット ・事前の丁寧な情報開示は、不要な憶測や誤解を防ぎ、地域との間に信頼関係を築くうえで役立ちます。 ・周辺の方々が事前に状況を把握できるため、心の準備ができ、クレームの抑制につながります。 ・企業の社会的責任を果たす姿勢が伝わり、地域社会からの理解と信頼を得やすくなります。 こちらはシンプルなレイアウトで作成した、工事開始のお知らせ(Excel版)のテンプレートです。無料でダウンロードできるので、建設工事などを行う際の事前告知にご活用ください。

■工事開始のお知らせとは 工事概要やスケジュールを事前に共有し、近隣の方々にご協力をお願いするための文書です。工事によって生じる影響についてあらかじめ伝えて、円滑な関係を築くために重要な文書と言えます。 ■利用するシーン ・工事を着工するにあたり、周辺地域の方々へご挨拶と情報提供を行う場面で利用します。 ・作業に伴う音や車両の出入りなど、ご不便をおかけすることへのお詫びとご理解をいただく際に利用します。 ・地域コミュニティの一員として、誠実な事業活動を約束し、責任ある姿勢を示す場面で利用します。 ■利用する目的 ・工事の日程や作業時間、内容を具体的にお伝えし、近隣の方々の不安を和らげるために利用します。 ・ご意見や緊急時の連絡窓口を明確にし、双方向のコミュニケーションを確保するために利用します。 ・近隣への十分な配慮を示すことで、協調的な環境を整え、工事を滞りなく進めるために利用します。 ■利用するメリット ・事前の丁寧な情報開示は、不要な憶測や誤解を防ぎ、地域との間に信頼関係を築くうえで役立ちます。 ・周辺の方々が事前に状況を把握できるため、心の準備ができ、クレームの抑制につながります。 ・企業の社会的責任を果たす姿勢が伝わり、地域社会からの理解と信頼を得やすくなります。 こちらはシンプルなレイアウトで作成した、工事開始のお知らせ(Excel版)のテンプレートです。無料でダウンロードできるので、建設工事などを行う際の事前告知にご活用ください。

-

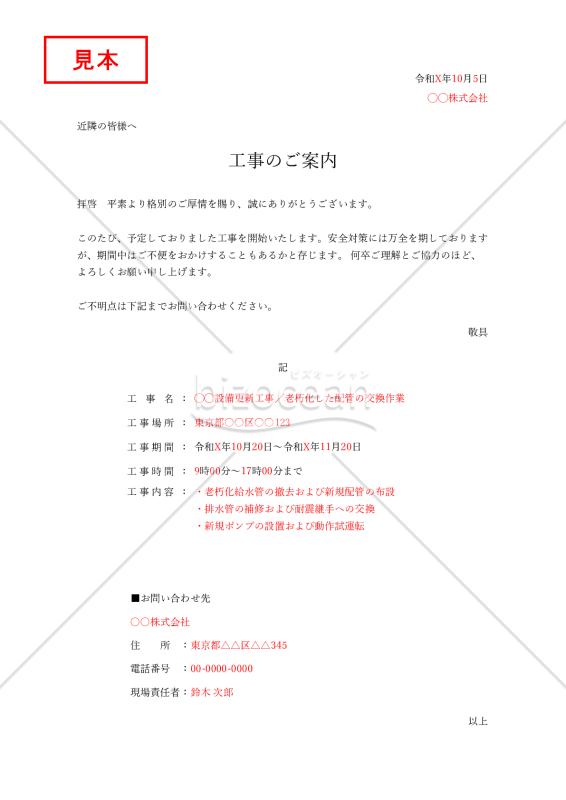

■工事開始のお知らせとは 近隣住民や関係者に対し、工事の開始日・期間・内容・連絡先などを事前に周知するための文書です。工事による騒音や交通規制などの影響を最小限に抑え、理解と協力を得るための重要なコミュニケーションツールと言えます。 ■利用するシーン ・建設工事や設備更新工事などを開始する前に、近隣住民や関係者へ事前告知する場面で利用します。 ・工事期間中に発生する騒音や通行制限などの影響について、理解と協力を求める際に利用します。 ・行政や管理組合への届け出後、正式な案内文として配布・掲示する場面で利用します。 ■利用する目的 ・工事に伴う影響を事前に説明し、近隣住民や関係者の理解と協力を得るために利用します。 ・工事内容や期間、連絡先を明示し、問い合わせや苦情対応を円滑にするために利用します。 ・近隣との信頼関係を維持することで工事への理解を促し、安全かつ円滑な進行を確保するために利用します。 ■利用するメリット ・事前の告知により、近隣とのトラブルやクレームの発生を未然に防ぐことができます。 ・工事情報を明確に伝えることで、関係者が安心して対応できる環境を整えられます。 ・誠意ある対応として評価され、企業や施工主の信頼性向上につながります。 こちらはWordで作成した、シンプルなレイアウトの工事開始のお知らせのテンプレートです。建設工事などを行う際の事前告知に、無料でダウンロードできる本テンプレートをご活用ください。

■工事開始のお知らせとは 近隣住民や関係者に対し、工事の開始日・期間・内容・連絡先などを事前に周知するための文書です。工事による騒音や交通規制などの影響を最小限に抑え、理解と協力を得るための重要なコミュニケーションツールと言えます。 ■利用するシーン ・建設工事や設備更新工事などを開始する前に、近隣住民や関係者へ事前告知する場面で利用します。 ・工事期間中に発生する騒音や通行制限などの影響について、理解と協力を求める際に利用します。 ・行政や管理組合への届け出後、正式な案内文として配布・掲示する場面で利用します。 ■利用する目的 ・工事に伴う影響を事前に説明し、近隣住民や関係者の理解と協力を得るために利用します。 ・工事内容や期間、連絡先を明示し、問い合わせや苦情対応を円滑にするために利用します。 ・近隣との信頼関係を維持することで工事への理解を促し、安全かつ円滑な進行を確保するために利用します。 ■利用するメリット ・事前の告知により、近隣とのトラブルやクレームの発生を未然に防ぐことができます。 ・工事情報を明確に伝えることで、関係者が安心して対応できる環境を整えられます。 ・誠意ある対応として評価され、企業や施工主の信頼性向上につながります。 こちらはWordで作成した、シンプルなレイアウトの工事開始のお知らせのテンプレートです。建設工事などを行う際の事前告知に、無料でダウンロードできる本テンプレートをご活用ください。

-

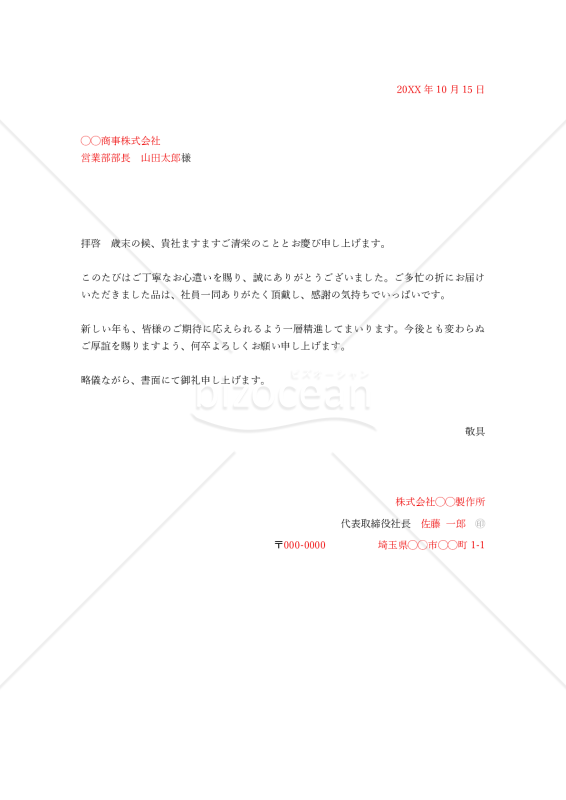

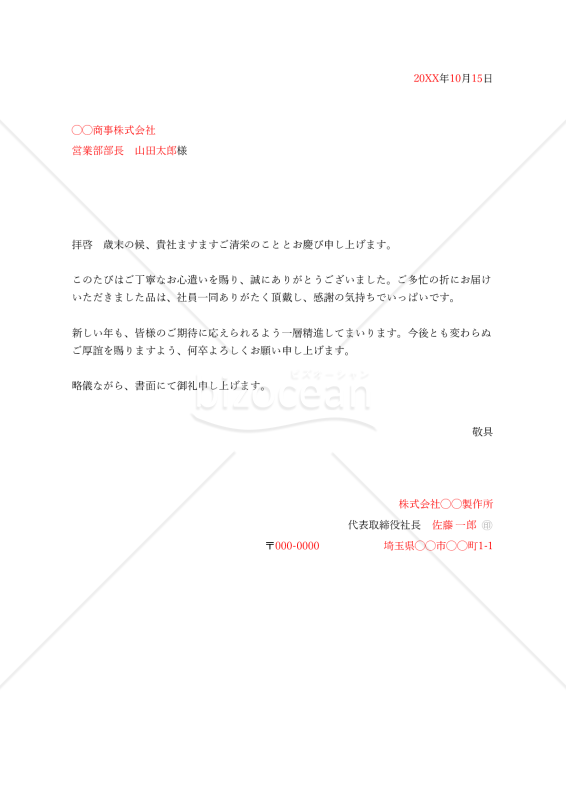

■お歳暮のお礼とは 年末に取引先や関係者から贈られたお歳暮に対し、感謝の意を正式に伝えるためのビジネス文書です。 ■利用するシーン ・年末に取引先や顧客からお歳暮を受け取った際に、感謝の気持ちを伝える場面で利用します。 ・贈答品の到着後、速やかに礼状を送付し、相手への敬意と誠意を示す際に利用します。 ・長期的な取引関係を維持するため、年末の挨拶を兼ねて関係強化を図る場面で利用します。 ■利用する目的 ・贈り物に対する感謝の意を正式に表し、相手との信頼関係を深めるために利用します。 ・ビジネスマナーを遵守し、企業や個人の印象を良好に保つために利用します。 ・季節の挨拶を通じて、今後の取引や交流の継続を促進するために利用します。 ■利用するメリット ・礼状を送ることで、相手に誠意と感謝の気持ちが伝わり、好印象を与えます。 ・形式に沿った文章で送付することで、ビジネスマナーを守りつつ、信頼性を高められます。 ・季節感のある挨拶を添えることで、温かみのあるコミュニケーションが可能になります。 こちらは無料でダウンロードできる、お歳暮のお礼(Word版)のテンプレートです。取引先や関係者からお歳暮が届いた際、感謝の気持ちを伝えるために本テンプレートをご活用ください。

■お歳暮のお礼とは 年末に取引先や関係者から贈られたお歳暮に対し、感謝の意を正式に伝えるためのビジネス文書です。 ■利用するシーン ・年末に取引先や顧客からお歳暮を受け取った際に、感謝の気持ちを伝える場面で利用します。 ・贈答品の到着後、速やかに礼状を送付し、相手への敬意と誠意を示す際に利用します。 ・長期的な取引関係を維持するため、年末の挨拶を兼ねて関係強化を図る場面で利用します。 ■利用する目的 ・贈り物に対する感謝の意を正式に表し、相手との信頼関係を深めるために利用します。 ・ビジネスマナーを遵守し、企業や個人の印象を良好に保つために利用します。 ・季節の挨拶を通じて、今後の取引や交流の継続を促進するために利用します。 ■利用するメリット ・礼状を送ることで、相手に誠意と感謝の気持ちが伝わり、好印象を与えます。 ・形式に沿った文章で送付することで、ビジネスマナーを守りつつ、信頼性を高められます。 ・季節感のある挨拶を添えることで、温かみのあるコミュニケーションが可能になります。 こちらは無料でダウンロードできる、お歳暮のお礼(Word版)のテンプレートです。取引先や関係者からお歳暮が届いた際、感謝の気持ちを伝えるために本テンプレートをご活用ください。

-

■お歳暮のお礼とは 日頃お世話になっている取引先や関係者などからお歳暮をいただいた際、感謝の念をお伝えするための礼状です。 ■利用するシーン ・年の瀬にお心遣いの品をいただいた際に、時候の挨拶を兼ねてお礼を申し述べる場面で利用します。 ・贈答品を確かに拝領したことをご報告し、感謝の意を丁寧に伝える際に利用します。 ・これまで築いてきた良好な関係を再確認し、来年以降の変わらぬお付き合いをお願いする場面で利用します。 ■利用する目的 ・季節のご挨拶と日頃の謝意を正式な書状で伝え、より深い信頼関係を築くために利用します。 ・礼節を重んじる丁寧な姿勢を示すことで、企業の品格や個人の誠実さを伝えるために利用します。 ・今後も円満な取引が継続できるよう、相手への配慮と敬意を表すために利用します。 ■利用するメリット ・心からの感謝を書状で示すことで、相手に真摯な気持ちが伝わり、より良い関係性の構築につながります。 ・礼儀にかなった対応は、ビジネスマナーを心得た信頼できる相手という評価を高められます。 ・定型的なやり取りに留まらない、心のこもったコミュニケーションは、お互いの人間関係を豊かにします。 こちらはExcelで作成した、お歳暮のお礼のテンプレートです。取引先や関係者からお歳暮が届いた際、感謝の気持ちを伝えるために、無料でダウンロードできる本テンプレートをお役立てください。

■お歳暮のお礼とは 日頃お世話になっている取引先や関係者などからお歳暮をいただいた際、感謝の念をお伝えするための礼状です。 ■利用するシーン ・年の瀬にお心遣いの品をいただいた際に、時候の挨拶を兼ねてお礼を申し述べる場面で利用します。 ・贈答品を確かに拝領したことをご報告し、感謝の意を丁寧に伝える際に利用します。 ・これまで築いてきた良好な関係を再確認し、来年以降の変わらぬお付き合いをお願いする場面で利用します。 ■利用する目的 ・季節のご挨拶と日頃の謝意を正式な書状で伝え、より深い信頼関係を築くために利用します。 ・礼節を重んじる丁寧な姿勢を示すことで、企業の品格や個人の誠実さを伝えるために利用します。 ・今後も円満な取引が継続できるよう、相手への配慮と敬意を表すために利用します。 ■利用するメリット ・心からの感謝を書状で示すことで、相手に真摯な気持ちが伝わり、より良い関係性の構築につながります。 ・礼儀にかなった対応は、ビジネスマナーを心得た信頼できる相手という評価を高められます。 ・定型的なやり取りに留まらない、心のこもったコミュニケーションは、お互いの人間関係を豊かにします。 こちらはExcelで作成した、お歳暮のお礼のテンプレートです。取引先や関係者からお歳暮が届いた際、感謝の気持ちを伝えるために、無料でダウンロードできる本テンプレートをお役立てください。

-

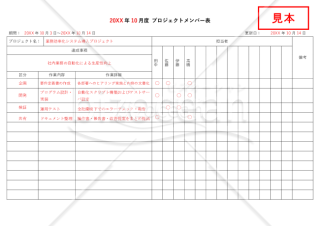

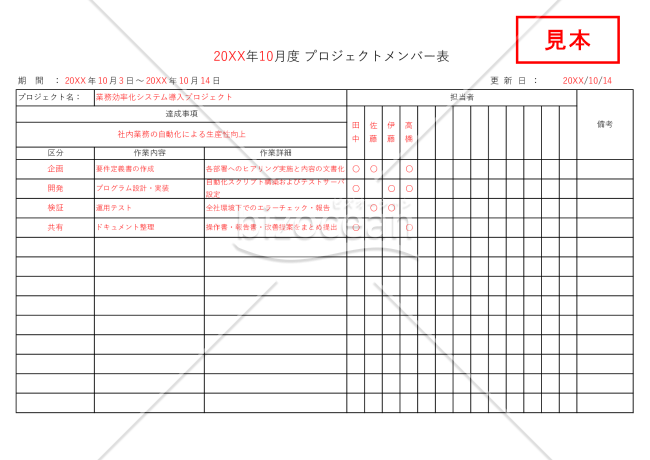

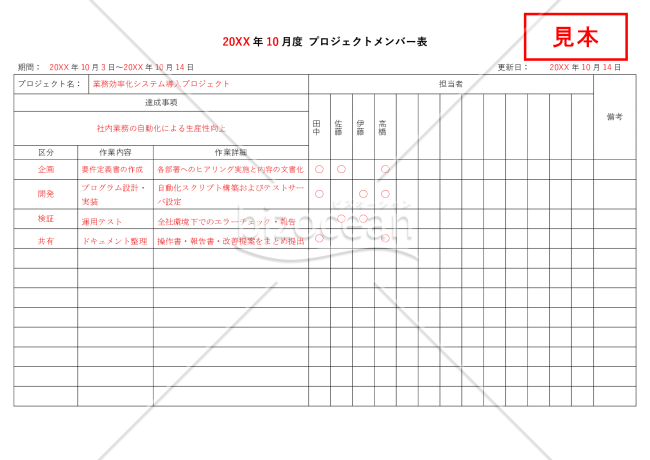

■プロジェクトメンバー表(役割分担表)とは プロジェクトの成功に向けて、チーム全体の体制を可視化するための書式です。参加メンバーそれぞれの担当領域や役割、連絡先などを集約することで、誰が何を担うのかを明確にし、チームワークの基盤を構築します。 ■利用するシーン ・プロジェクト発足時、関係者間でチームの全体像と各自の立ち位置を共有する場面で利用します。 ・社内外の多様な人材でチームを組む際、指揮命令系統や報告ルートを整理する場面で利用します。 ・担当者の異動や増員があった場合に、最新の体制を速やかに周知し、引き継ぎを円滑に進める際に利用します。 ■利用する目的 ・一人ひとりの責務を明確に定義し、当事者意識を持って業務を遂行できるよう促すために利用します。 ・メンバー間のスムーズな連携を促し、情報共有のロスやコミュニケーションの停滞を防ぐために利用します。 ・プロジェクト全体のガバナンスを強化し、計画に沿った着実な進行をサポートするために利用します。 ■利用するメリット ・各自が自身のタスクと責任範囲を正確に理解できるため、自律的な行動が促進され、業務が効率化します。 ・誰に確認すれば良いかが一目瞭然となり、意思疎通にかかる時間や手間が削減され、生産性が向上します。 ・チーム体制が可視化されることで、問題発生時にも迅速な対応が可能となり、プロジェクトの機動力が高まります。 こちらはExcelで作成した、無料でダウンロードできるプロジェクトメンバー表(役割分担表)のテンプレートです。自社で新規プロジェクトを立ち上げる際などに、お役立ていただけると幸いです。

■プロジェクトメンバー表(役割分担表)とは プロジェクトの成功に向けて、チーム全体の体制を可視化するための書式です。参加メンバーそれぞれの担当領域や役割、連絡先などを集約することで、誰が何を担うのかを明確にし、チームワークの基盤を構築します。 ■利用するシーン ・プロジェクト発足時、関係者間でチームの全体像と各自の立ち位置を共有する場面で利用します。 ・社内外の多様な人材でチームを組む際、指揮命令系統や報告ルートを整理する場面で利用します。 ・担当者の異動や増員があった場合に、最新の体制を速やかに周知し、引き継ぎを円滑に進める際に利用します。 ■利用する目的 ・一人ひとりの責務を明確に定義し、当事者意識を持って業務を遂行できるよう促すために利用します。 ・メンバー間のスムーズな連携を促し、情報共有のロスやコミュニケーションの停滞を防ぐために利用します。 ・プロジェクト全体のガバナンスを強化し、計画に沿った着実な進行をサポートするために利用します。 ■利用するメリット ・各自が自身のタスクと責任範囲を正確に理解できるため、自律的な行動が促進され、業務が効率化します。 ・誰に確認すれば良いかが一目瞭然となり、意思疎通にかかる時間や手間が削減され、生産性が向上します。 ・チーム体制が可視化されることで、問題発生時にも迅速な対応が可能となり、プロジェクトの機動力が高まります。 こちらはExcelで作成した、無料でダウンロードできるプロジェクトメンバー表(役割分担表)のテンプレートです。自社で新規プロジェクトを立ち上げる際などに、お役立ていただけると幸いです。

-

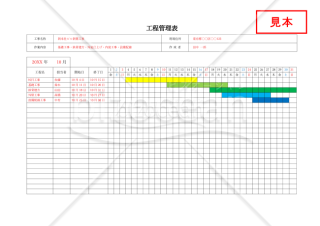

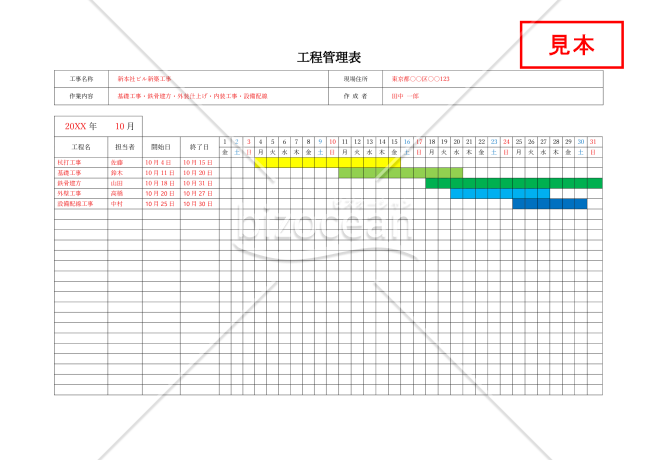

■建設作業工程表【1カ月】とは 建設現場における1カ月間の作業計画を日別・工程別に整理し、進捗管理や作業調整を行うための書式です。作業内容や担当部署、必要資材、工期などを明確にし、現場全体の効率的な運営を支えます。 ■利用するシーン ・建設現場での月間作業計画を立案し、関係者と共有する場面で利用します。 ・工程ごとの進捗状況を確認し、遅延や重複作業を防ぐための調整を行う際に利用します。 ・資材や人員の手配を計画的に行い、工期遵守を図る場面で利用します。 ■利用する目的 ・月間の作業工程を可視化し、計画的かつ効率的に現場を運営するために利用します。 ・作業の進捗や課題を早期に把握し、迅速な対応を可能にするために利用します。 ・関係者間で作業内容やスケジュールを共有し、連携を強化するために利用します。 ■利用するメリット ・作業計画が明確になることで、現場の混乱や手戻りを防げます。 ・工程ごとの進捗管理が容易になり、工期遅延のリスクを低減できます。 ・関係者全員が同じ情報を共有でき、現場の一体感と効率が向上します。 こちらはWordで作成した、1カ月用の建設作業工程表のテンプレートです。建設現場における進捗管理や作業調整に、無料でダウンロードできる本テンプレートをご活用ください。

■建設作業工程表【1カ月】とは 建設現場における1カ月間の作業計画を日別・工程別に整理し、進捗管理や作業調整を行うための書式です。作業内容や担当部署、必要資材、工期などを明確にし、現場全体の効率的な運営を支えます。 ■利用するシーン ・建設現場での月間作業計画を立案し、関係者と共有する場面で利用します。 ・工程ごとの進捗状況を確認し、遅延や重複作業を防ぐための調整を行う際に利用します。 ・資材や人員の手配を計画的に行い、工期遵守を図る場面で利用します。 ■利用する目的 ・月間の作業工程を可視化し、計画的かつ効率的に現場を運営するために利用します。 ・作業の進捗や課題を早期に把握し、迅速な対応を可能にするために利用します。 ・関係者間で作業内容やスケジュールを共有し、連携を強化するために利用します。 ■利用するメリット ・作業計画が明確になることで、現場の混乱や手戻りを防げます。 ・工程ごとの進捗管理が容易になり、工期遅延のリスクを低減できます。 ・関係者全員が同じ情報を共有でき、現場の一体感と効率が向上します。 こちらはWordで作成した、1カ月用の建設作業工程表のテンプレートです。建設現場における進捗管理や作業調整に、無料でダウンロードできる本テンプレートをご活用ください。

-

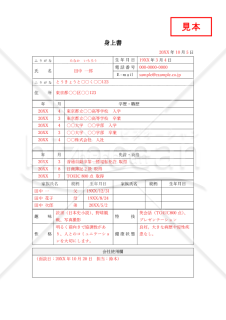

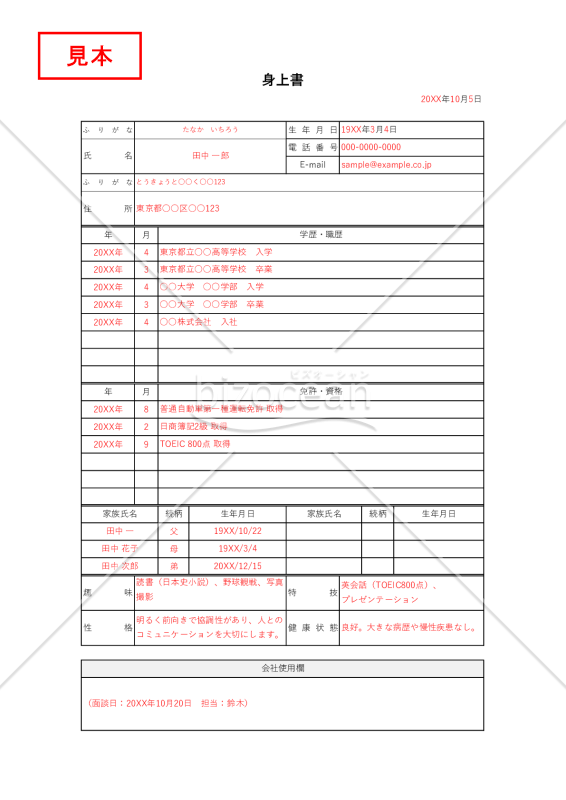

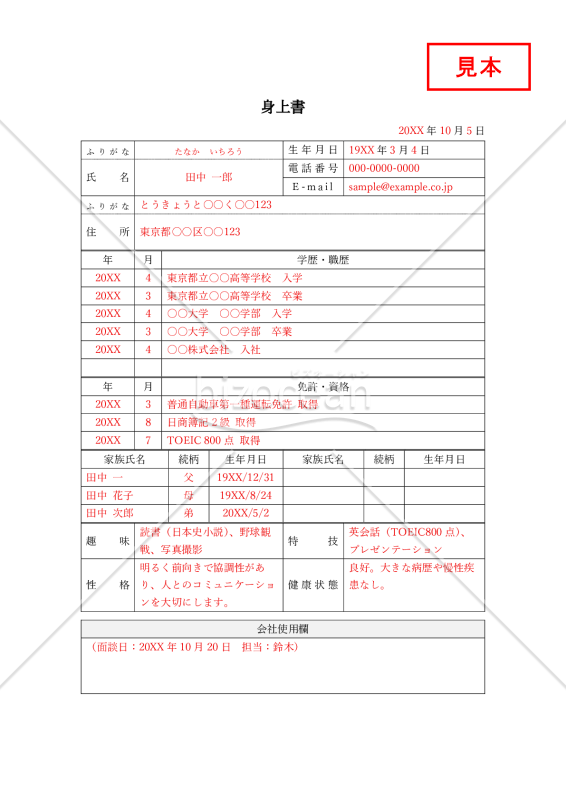

■身上書とは 本人の学歴や職歴といった基本的な情報に加えて、家族構成や保有資格、特技など、よりパーソナルな情報を記載する公式な自己紹介状です。職務経歴書だけでは分からない個人の背景を多角的に伝えることができ、主に採用選考や人事労務管理の分野で用いられます。 ■利用するシーン ・採用選考において、候補者の経歴や人柄をより深く理解する必要がある場面で利用します。 ・従業員のキャリアパスを検討し、本人の適性を考慮した配置転換や昇進を判断する際に利用します。 ・福利厚生制度の適用や、万一の事態に備えた緊急連絡網を整備する場面で利用します。 ■利用する目的 ・応募者の客観的な情報を把握し、公正な採用判断や入社後の人員配置を検討するために利用します。 ・全従業員の基礎情報を一元管理し、円滑な組織運営と労務管理を行うために利用します。 ・社員が安心して働ける環境を整え、緊急時にも迅速に対応できる体制を構築するために利用します。 ■利用するメリット ・職務経歴書だけでは見えにくい、個人の価値観やプライベートな側面を理解する一助となります。 ・有事の際に、本人やその家族と速やかに連絡を取ることができ、安否確認やサポート体制の構築に繋がります。 ・個々の従業員に対する理解が深まることで、よりきめ細やかな人材育成やキャリア支援が可能になります。 こちらはExcelで作成した、身上書のテンプレートです。採用活動や人事管理の際に、無料でダウンロードできる本テンプレートをお役立てください。

■身上書とは 本人の学歴や職歴といった基本的な情報に加えて、家族構成や保有資格、特技など、よりパーソナルな情報を記載する公式な自己紹介状です。職務経歴書だけでは分からない個人の背景を多角的に伝えることができ、主に採用選考や人事労務管理の分野で用いられます。 ■利用するシーン ・採用選考において、候補者の経歴や人柄をより深く理解する必要がある場面で利用します。 ・従業員のキャリアパスを検討し、本人の適性を考慮した配置転換や昇進を判断する際に利用します。 ・福利厚生制度の適用や、万一の事態に備えた緊急連絡網を整備する場面で利用します。 ■利用する目的 ・応募者の客観的な情報を把握し、公正な採用判断や入社後の人員配置を検討するために利用します。 ・全従業員の基礎情報を一元管理し、円滑な組織運営と労務管理を行うために利用します。 ・社員が安心して働ける環境を整え、緊急時にも迅速に対応できる体制を構築するために利用します。 ■利用するメリット ・職務経歴書だけでは見えにくい、個人の価値観やプライベートな側面を理解する一助となります。 ・有事の際に、本人やその家族と速やかに連絡を取ることができ、安否確認やサポート体制の構築に繋がります。 ・個々の従業員に対する理解が深まることで、よりきめ細やかな人材育成やキャリア支援が可能になります。 こちらはExcelで作成した、身上書のテンプレートです。採用活動や人事管理の際に、無料でダウンロードできる本テンプレートをお役立てください。

-

■プロジェクトメンバー表(役割分担表)とは プロジェクトに関わる全メンバーの氏名・担当業務・役割を一覧化し、責任範囲や作業分担を明確にするための書式です。誰がどの業務を担当しているかを一目で把握でき、進捗管理や連携の円滑化に役立ちます。 ■利用するシーン ・新規プロジェクトの立ち上げ時に、関係者全員の役割と担当範囲を明確化する場面で利用します。 ・部署横断型の業務や外部委託先を含むチーム編成時に、連絡経路や責任者を整理する際に利用します。 ・プロジェクトの進行中に、メンバー変更や役割追加が発生した場合の更新・共有の場面で利用します。 ■利用する目的 ・各メンバーの担当業務や責任範囲を明確にし、業務の重複や漏れを防ぐために利用します。 ・関係者間の連絡や意思決定の流れを整理し、迅速な対応を可能にするために利用します。 ・プロジェクト全体の進捗管理を効率化し、成果物の品質を確保するために利用します。 ■利用するメリット ・役割分担が明確になることで、業務の責任所在がはっきりし、トラブル防止につながります。 ・関係者全員が同じ情報を共有でき、連携やコミュニケーションがスムーズになります。 ・新メンバーの参加時にも業務内容を迅速に把握でき、早期戦力化が可能になります。 こちらはWordで作成した、プロジェクトメンバー表(役割分担表)のテンプレートです。ダウンロードは無料なので、自社で新規プロジェクトを立ち上げる際などにご利用ください。

■プロジェクトメンバー表(役割分担表)とは プロジェクトに関わる全メンバーの氏名・担当業務・役割を一覧化し、責任範囲や作業分担を明確にするための書式です。誰がどの業務を担当しているかを一目で把握でき、進捗管理や連携の円滑化に役立ちます。 ■利用するシーン ・新規プロジェクトの立ち上げ時に、関係者全員の役割と担当範囲を明確化する場面で利用します。 ・部署横断型の業務や外部委託先を含むチーム編成時に、連絡経路や責任者を整理する際に利用します。 ・プロジェクトの進行中に、メンバー変更や役割追加が発生した場合の更新・共有の場面で利用します。 ■利用する目的 ・各メンバーの担当業務や責任範囲を明確にし、業務の重複や漏れを防ぐために利用します。 ・関係者間の連絡や意思決定の流れを整理し、迅速な対応を可能にするために利用します。 ・プロジェクト全体の進捗管理を効率化し、成果物の品質を確保するために利用します。 ■利用するメリット ・役割分担が明確になることで、業務の責任所在がはっきりし、トラブル防止につながります。 ・関係者全員が同じ情報を共有でき、連携やコミュニケーションがスムーズになります。 ・新メンバーの参加時にも業務内容を迅速に把握でき、早期戦力化が可能になります。 こちらはWordで作成した、プロジェクトメンバー表(役割分担表)のテンプレートです。ダウンロードは無料なので、自社で新規プロジェクトを立ち上げる際などにご利用ください。

-

■年間スケジュールとは 1年間の業務やイベント、プロジェクトを一覧で整理・把握するための書式です。月ごとの予定や重要日程を一目で確認でき、長期的な計画立案や進捗管理に役立ちます。横のレイアウトを採用したことにより、全体像を俯瞰しながら各月の詳細も把握できる点が魅力です。 ■利用するシーン ・年度初めに、年間の業務計画やイベント日程を策定する場面で利用します。 ・プロジェクトの全体スケジュールを関係者と共有し、進行管理を行う際に利用します。 ・部署やチームの年間目標と行動計画を可視化し、定期的に進捗を確認する場面で利用します。 ■利用する目的 ・年間を通じた業務やイベントの全体像を把握し、計画的に行動するために利用します。 ・関係者間で日程や優先順位を共有し、業務の重複や抜け漏れを防ぐために利用します。 ・長期的な視点で、リソース配分や業務調整を行うために利用します。 ■利用するメリット ・年間の予定を一覧化することで、計画の全体像が明確になります。 ・関係者全員が同じ情報を共有でき、連携や調整がスムーズになります。 ・長期的な視点で業務を進められるため、効率的な時間管理が可能になります。 こちらはPowerPointで作成した、年間スケジュールのテンプレートです。ダウンロードは無料なので、1年間の業務やイベント、プロジェクトの把握にお役立てください。

■年間スケジュールとは 1年間の業務やイベント、プロジェクトを一覧で整理・把握するための書式です。月ごとの予定や重要日程を一目で確認でき、長期的な計画立案や進捗管理に役立ちます。横のレイアウトを採用したことにより、全体像を俯瞰しながら各月の詳細も把握できる点が魅力です。 ■利用するシーン ・年度初めに、年間の業務計画やイベント日程を策定する場面で利用します。 ・プロジェクトの全体スケジュールを関係者と共有し、進行管理を行う際に利用します。 ・部署やチームの年間目標と行動計画を可視化し、定期的に進捗を確認する場面で利用します。 ■利用する目的 ・年間を通じた業務やイベントの全体像を把握し、計画的に行動するために利用します。 ・関係者間で日程や優先順位を共有し、業務の重複や抜け漏れを防ぐために利用します。 ・長期的な視点で、リソース配分や業務調整を行うために利用します。 ■利用するメリット ・年間の予定を一覧化することで、計画の全体像が明確になります。 ・関係者全員が同じ情報を共有でき、連携や調整がスムーズになります。 ・長期的な視点で業務を進められるため、効率的な時間管理が可能になります。 こちらはPowerPointで作成した、年間スケジュールのテンプレートです。ダウンロードは無料なので、1年間の業務やイベント、プロジェクトの把握にお役立てください。

-

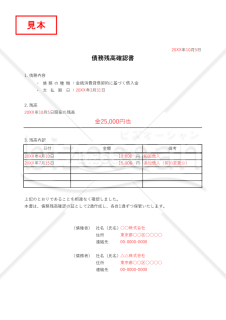

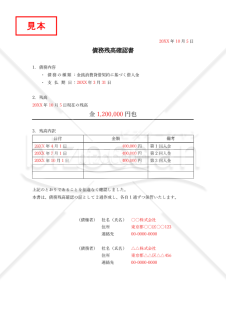

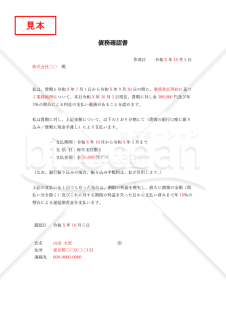

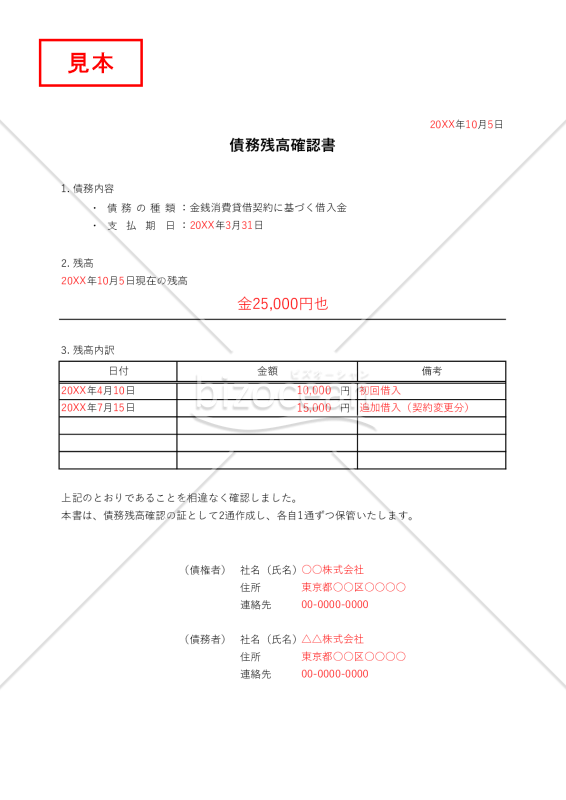

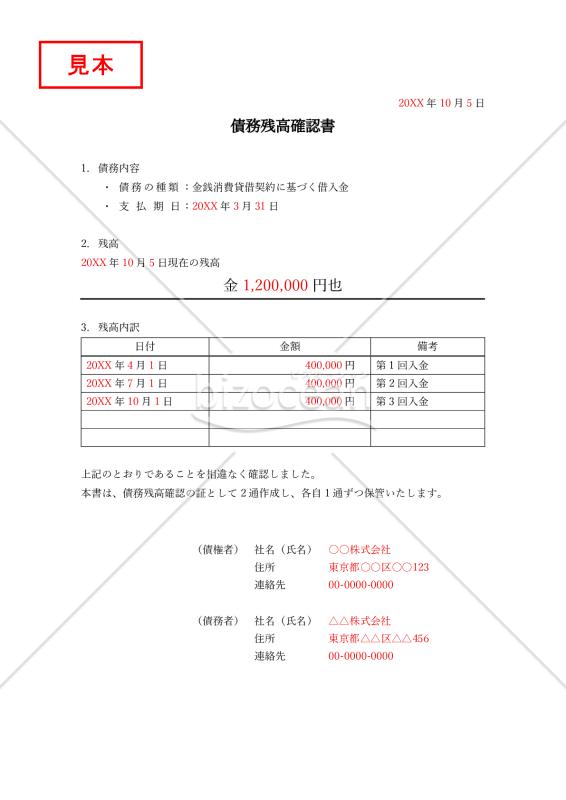

■債務残高確認書とは 特定の期日における金銭の貸し借り(債権債務)の残高について、貸主と借主の双方が内容に相違ないことを確認し、承認するための公式な文書です。残高の内訳や支払期日などを明記し、両者が署名または押印することで法的な証拠能力を持ちます。また、債権の時効を中断させる効果や、会計上の正確性を担保する役割も果たします。 ■利用するシーン ・支払いが滞っている債務について、債権が時効によって消滅するのを防ぎたい場面で利用します。 ・両社の経理記録にズレが生じており、正式な残高をすり合わせる際に利用します。 ・会社の決算を迎えるにあたり、会計監査のための正確な証拠資料を準備する場面で利用します。 ■利用する目的 ・債務の金額と存在について双方の合意を形成し、将来的な金銭トラブルのリスクを低減させるために利用します。 ・債務者に支払義務を再認識させ、民法上の時効の進行をリセット(更新)するために利用します。 ・企業の財務状況を正確に把握し、会計処理や監査を正しく行うための根拠資料を確保するために利用します。 ■利用するメリット ・両者の間で残高に関する共通認識を形成できるため、認識の齟齬から生じる問題を未然に回避できます。 ・債務の承認を得ることで、債権者は法的に保護された状態で債権を保持し続けることが可能です。 ・万が一、裁判などの法的な手続きに移行した場合に、債務の存在を証明する有力な証拠として活用できます。 こちらは無料でダウンロードできる、債務残高確認書(Excel版)のテンプレートです。債権債務の明確化と双方の合意形成に、本テンプレートをご活用ください。

■債務残高確認書とは 特定の期日における金銭の貸し借り(債権債務)の残高について、貸主と借主の双方が内容に相違ないことを確認し、承認するための公式な文書です。残高の内訳や支払期日などを明記し、両者が署名または押印することで法的な証拠能力を持ちます。また、債権の時効を中断させる効果や、会計上の正確性を担保する役割も果たします。 ■利用するシーン ・支払いが滞っている債務について、債権が時効によって消滅するのを防ぎたい場面で利用します。 ・両社の経理記録にズレが生じており、正式な残高をすり合わせる際に利用します。 ・会社の決算を迎えるにあたり、会計監査のための正確な証拠資料を準備する場面で利用します。 ■利用する目的 ・債務の金額と存在について双方の合意を形成し、将来的な金銭トラブルのリスクを低減させるために利用します。 ・債務者に支払義務を再認識させ、民法上の時効の進行をリセット(更新)するために利用します。 ・企業の財務状況を正確に把握し、会計処理や監査を正しく行うための根拠資料を確保するために利用します。 ■利用するメリット ・両者の間で残高に関する共通認識を形成できるため、認識の齟齬から生じる問題を未然に回避できます。 ・債務の承認を得ることで、債権者は法的に保護された状態で債権を保持し続けることが可能です。 ・万が一、裁判などの法的な手続きに移行した場合に、債務の存在を証明する有力な証拠として活用できます。 こちらは無料でダウンロードできる、債務残高確認書(Excel版)のテンプレートです。債権債務の明確化と双方の合意形成に、本テンプレートをご活用ください。

-

■身上書とは 個人の基本情報や経歴、家族構成、資格、趣味・特技などを記載し、自己紹介や身元確認のために提出する書式です。履歴書よりも詳細な生活状況や人物像を伝えることができ、採用や人事異動、社内手続きなどで活用されます。 ■利用するシーン ・新規採用や中途採用の際に、応募者の人物像や生活状況を把握する場面で利用します。 ・社内異動や昇進時に、本人の経歴や適性を確認するために利用します。 ・社員の家族構成や緊急連絡先を把握し、福利厚生や安全管理に活かす場面で利用します。 ■利用する目的 ・個人の基本情報や経歴を正確に把握し、人事判断の参考にするために利用します。 ・家族構成や連絡先を明確にし、緊急時の対応や福利厚生の適用に備えるために利用します。 ・趣味や特技などの情報から、社内コミュニケーションや配置の参考にするために利用します。 ■利用するメリット ・履歴書では把握しきれない人物像や、生活背景を把握できます。 ・緊急時や災害時に、迅速な連絡・対応が可能になります。 ・社員の適性や特性を踏まえた人員配置や、業務の割り当てがしやすくなります。 こちらは無料でダウンロードできる、Wordで作成した身上書のテンプレートです。人事判断や人員配置の参考に、ご活用いただけると幸いです。

■身上書とは 個人の基本情報や経歴、家族構成、資格、趣味・特技などを記載し、自己紹介や身元確認のために提出する書式です。履歴書よりも詳細な生活状況や人物像を伝えることができ、採用や人事異動、社内手続きなどで活用されます。 ■利用するシーン ・新規採用や中途採用の際に、応募者の人物像や生活状況を把握する場面で利用します。 ・社内異動や昇進時に、本人の経歴や適性を確認するために利用します。 ・社員の家族構成や緊急連絡先を把握し、福利厚生や安全管理に活かす場面で利用します。 ■利用する目的 ・個人の基本情報や経歴を正確に把握し、人事判断の参考にするために利用します。 ・家族構成や連絡先を明確にし、緊急時の対応や福利厚生の適用に備えるために利用します。 ・趣味や特技などの情報から、社内コミュニケーションや配置の参考にするために利用します。 ■利用するメリット ・履歴書では把握しきれない人物像や、生活背景を把握できます。 ・緊急時や災害時に、迅速な連絡・対応が可能になります。 ・社員の適性や特性を踏まえた人員配置や、業務の割り当てがしやすくなります。 こちらは無料でダウンロードできる、Wordで作成した身上書のテンプレートです。人事判断や人員配置の参考に、ご活用いただけると幸いです。

-

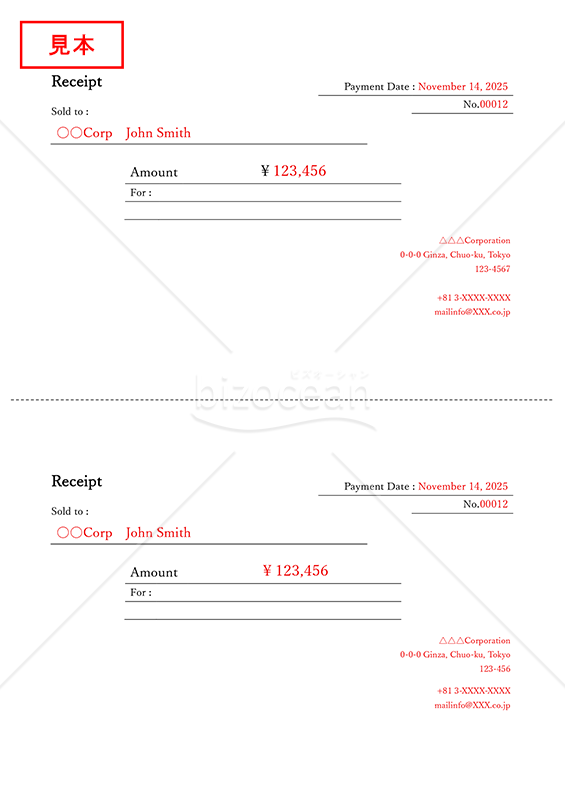

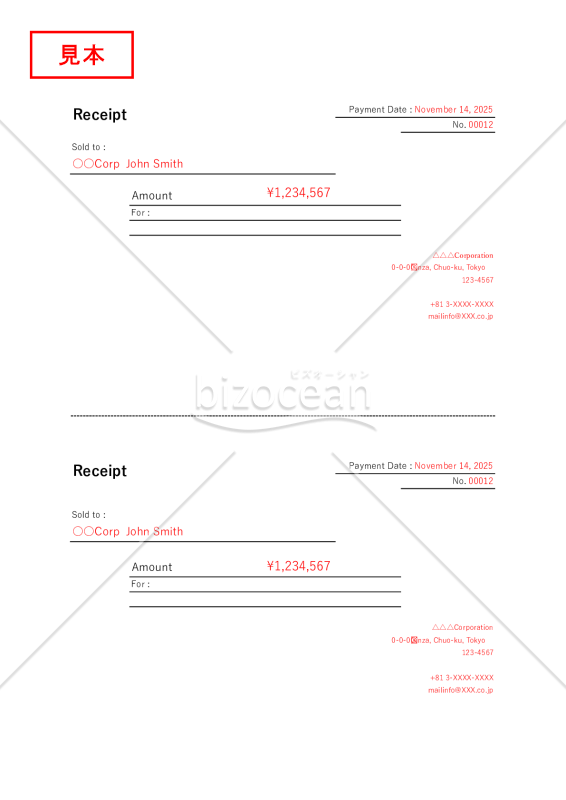

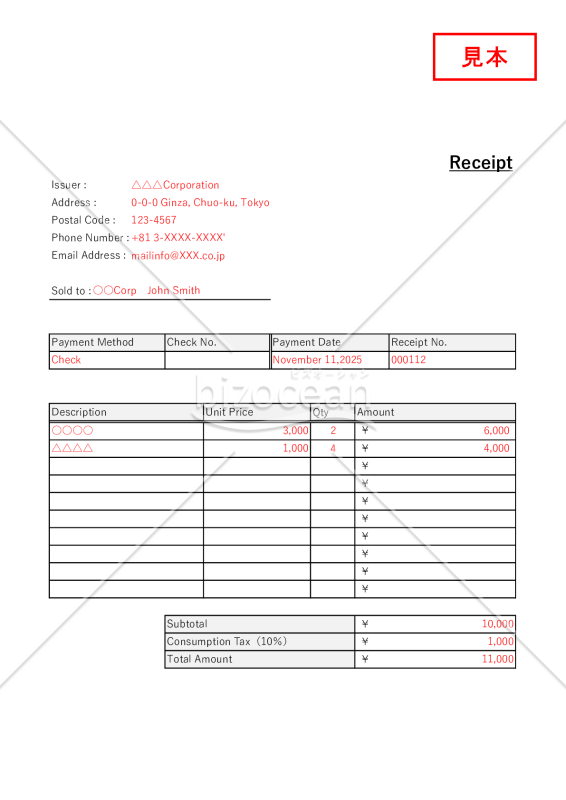

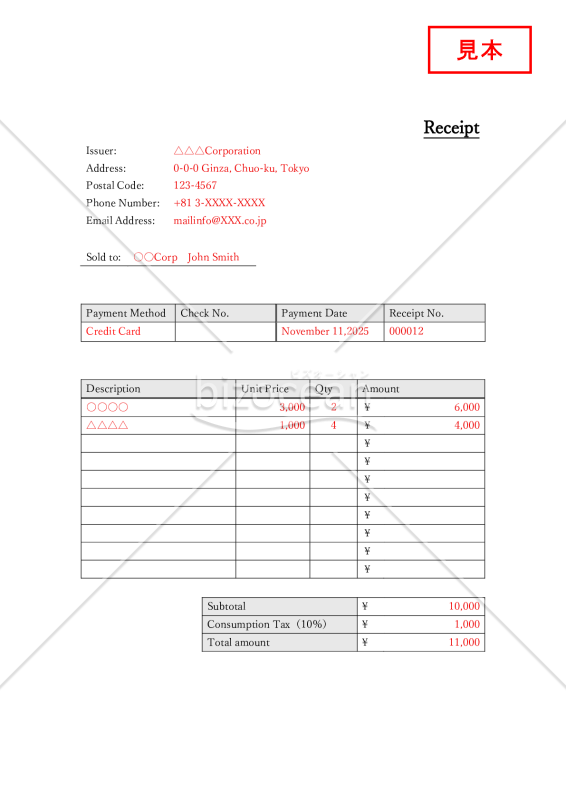

■英文領収証(2分割版)とは 国際取引において、代金を受け取った事実を英語で証明する公式な書類です。一枚の用紙から発行者控えと取引先への提出用を同時に作成できるため、双方が同一書式を保管するのに便利です。金額や取引内容を英語で明確に記すことで、海外の取引相手にも信頼性の高い証憑として通用します。 ■利用するシーン ・海外企業との取引や、外国からのお客様へのサービス提供後など、英語での受領証明が求められる場面で利用します。 ・国際会議や海外向けイベントで、参加費や製品代金の支払いを受けた際に利用します。 ・外資系企業との取引において、経理上の証憑として双方が同一フォーマットの控えを必要とする場面で利用します。 ■利用する目的 ・言語の壁を越えて取引の事実を正確に伝え、国際的なビジネスにおける透明性を確保するために利用します。 ・取引の当事者双方が同じ内容の書類を保有し、後日の金額確認や問い合わせをスムーズに行うために利用します。 ・国際会計基準(IFRS)や海外拠点での監査に対応できる、公式な会計証憑を整備するために利用します。 ■利用するメリット ・発行者用の控えと相手方への提出用を一度に作成でき、証憑管理の手間を削減できます。 ・英語の統一フォーマットでやり取りすることで、円滑なコミュニケーションを促進し、ビジネスの信頼性を高めます。 ・双方が同じ形式の証憑を持つことで、監査や経理確認の際に食い違いが生じるのを防ぎ、スムーズな対応が可能になります。 こちらはWordで作成した、2分割タイプの英文領収証のテンプレートです。無料でダウンロードできるので、海外企業との取引の際に、本テンプレートをご活用いただけると幸いです。

■英文領収証(2分割版)とは 国際取引において、代金を受け取った事実を英語で証明する公式な書類です。一枚の用紙から発行者控えと取引先への提出用を同時に作成できるため、双方が同一書式を保管するのに便利です。金額や取引内容を英語で明確に記すことで、海外の取引相手にも信頼性の高い証憑として通用します。 ■利用するシーン ・海外企業との取引や、外国からのお客様へのサービス提供後など、英語での受領証明が求められる場面で利用します。 ・国際会議や海外向けイベントで、参加費や製品代金の支払いを受けた際に利用します。 ・外資系企業との取引において、経理上の証憑として双方が同一フォーマットの控えを必要とする場面で利用します。 ■利用する目的 ・言語の壁を越えて取引の事実を正確に伝え、国際的なビジネスにおける透明性を確保するために利用します。 ・取引の当事者双方が同じ内容の書類を保有し、後日の金額確認や問い合わせをスムーズに行うために利用します。 ・国際会計基準(IFRS)や海外拠点での監査に対応できる、公式な会計証憑を整備するために利用します。 ■利用するメリット ・発行者用の控えと相手方への提出用を一度に作成でき、証憑管理の手間を削減できます。 ・英語の統一フォーマットでやり取りすることで、円滑なコミュニケーションを促進し、ビジネスの信頼性を高めます。 ・双方が同じ形式の証憑を持つことで、監査や経理確認の際に食い違いが生じるのを防ぎ、スムーズな対応が可能になります。 こちらはWordで作成した、2分割タイプの英文領収証のテンプレートです。無料でダウンロードできるので、海外企業との取引の際に、本テンプレートをご活用いただけると幸いです。

-

■債務残高確認書とは 債権者と債務者の間で、特定時点における債務の残高を相互に確認・承認するための文書です。債務の種類、支払期日、残高金額、内訳などを明記し、双方が署名・押印することで、債務の存在と金額を正式に証明します。時効の更新や会計処理の正確性確保にも役立つ重要な証憑です。 ■利用するシーン ・長期間未払いの債務について、時効完成を防ぐために残高を確認する場面で利用します。 ・双方の帳簿残高に差異がある場合に、正確な債務額を確定する際に利用します。 ・決算期末において、債務残高を正式に確認し、会計監査に備える場面で利用します。 ■利用する目的 ・債務の存在と金額を明確にし、後日の紛争や誤解を防ぐために利用します。 ・民法上の時効を更新し、債権を法的に保全するために利用します。 ・会計処理や監査対応に必要な正確な債務情報を確保するために利用します。 ■利用するメリット ・双方の認識を一致させ、債務に関するトラブルを未然に防げます。 ・時効の更新により、債権者は債権回収の権利を維持できます。 ・正式な書面として残るため、将来の法的手続きや監査時に有力な証拠となります。 こちらは無料でダウンロードできる、債務残高確認書(Word版)のテンプレートです。債務の存在と金額の確認・証明に、本テンプレートをご活用ください。

■債務残高確認書とは 債権者と債務者の間で、特定時点における債務の残高を相互に確認・承認するための文書です。債務の種類、支払期日、残高金額、内訳などを明記し、双方が署名・押印することで、債務の存在と金額を正式に証明します。時効の更新や会計処理の正確性確保にも役立つ重要な証憑です。 ■利用するシーン ・長期間未払いの債務について、時効完成を防ぐために残高を確認する場面で利用します。 ・双方の帳簿残高に差異がある場合に、正確な債務額を確定する際に利用します。 ・決算期末において、債務残高を正式に確認し、会計監査に備える場面で利用します。 ■利用する目的 ・債務の存在と金額を明確にし、後日の紛争や誤解を防ぐために利用します。 ・民法上の時効を更新し、債権を法的に保全するために利用します。 ・会計処理や監査対応に必要な正確な債務情報を確保するために利用します。 ■利用するメリット ・双方の認識を一致させ、債務に関するトラブルを未然に防げます。 ・時効の更新により、債権者は債権回収の権利を維持できます。 ・正式な書面として残るため、将来の法的手続きや監査時に有力な証拠となります。 こちらは無料でダウンロードできる、債務残高確認書(Word版)のテンプレートです。債務の存在と金額の確認・証明に、本テンプレートをご活用ください。

-

■英文領収証(2分割版)とは 海外の取引先や外国人のお客様に対し、代金を受領したことを英語で正式に伝えるための書類です。1枚のシートから自社用の控えと相手方へ渡す分を同時に作成できるのが特徴で、双方で同じ形式の証明書を保管するのに役立ちます。これにより、国外の取引でも正確な証憑として機能します。 ■利用するシーン ・国外の法人へ製品を販売したり、外国人観光客にサービスを提供したりして、代金を受け取った際に利用します。 ・グローバルな展示会やカンファレンスに出展し、その場で支払いが発生する場面で利用します。 ・取引相手と自社の双方が、会計処理のために同じ形式の証拠書類を保管しておきたい際に利用します。 ■利用する目的 ・英語で金銭の授受を明確に記録し、海外との取引における公正さと信頼性を担保するために利用します。 ・発行者と受領者が同じ書式を共有することで、将来的な問い合わせや内容の照合を円滑に進めるために利用します。 ・海外支店での経理処理や、グローバル基準の監査にも通用する正式な会計書類を準備するために利用します。 ■利用するメリット ・一度の印刷で2通分が完成するため、書類作成の手間が省け、業務の効率化に繋がります。 ・言語が異なる相手方とも正確な情報共有が可能となり、プロフェッショナルな印象を与えることで信頼関係を築きやすくなります。 ・取引の当事者間で認識のズレがなくなるため、後々のトラブルを未然に防ぎ、経理上の確認作業も迅速に進みます。 こちらはExcelで作成した、2分割タイプの英文領収証のテンプレートです。グローバルなビジネスシーンで、無料でダウンロードできる本テンプレートをお役立てください。

■英文領収証(2分割版)とは 海外の取引先や外国人のお客様に対し、代金を受領したことを英語で正式に伝えるための書類です。1枚のシートから自社用の控えと相手方へ渡す分を同時に作成できるのが特徴で、双方で同じ形式の証明書を保管するのに役立ちます。これにより、国外の取引でも正確な証憑として機能します。 ■利用するシーン ・国外の法人へ製品を販売したり、外国人観光客にサービスを提供したりして、代金を受け取った際に利用します。 ・グローバルな展示会やカンファレンスに出展し、その場で支払いが発生する場面で利用します。 ・取引相手と自社の双方が、会計処理のために同じ形式の証拠書類を保管しておきたい際に利用します。 ■利用する目的 ・英語で金銭の授受を明確に記録し、海外との取引における公正さと信頼性を担保するために利用します。 ・発行者と受領者が同じ書式を共有することで、将来的な問い合わせや内容の照合を円滑に進めるために利用します。 ・海外支店での経理処理や、グローバル基準の監査にも通用する正式な会計書類を準備するために利用します。 ■利用するメリット ・一度の印刷で2通分が完成するため、書類作成の手間が省け、業務の効率化に繋がります。 ・言語が異なる相手方とも正確な情報共有が可能となり、プロフェッショナルな印象を与えることで信頼関係を築きやすくなります。 ・取引の当事者間で認識のズレがなくなるため、後々のトラブルを未然に防ぎ、経理上の確認作業も迅速に進みます。 こちらはExcelで作成した、2分割タイプの英文領収証のテンプレートです。グローバルなビジネスシーンで、無料でダウンロードできる本テンプレートをお役立てください。

-

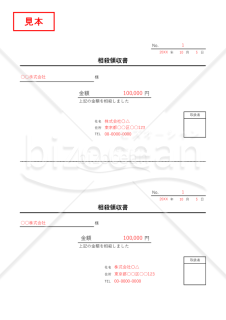

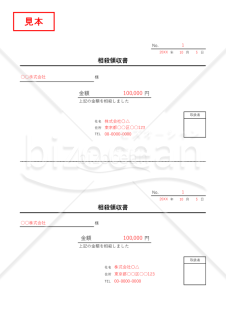

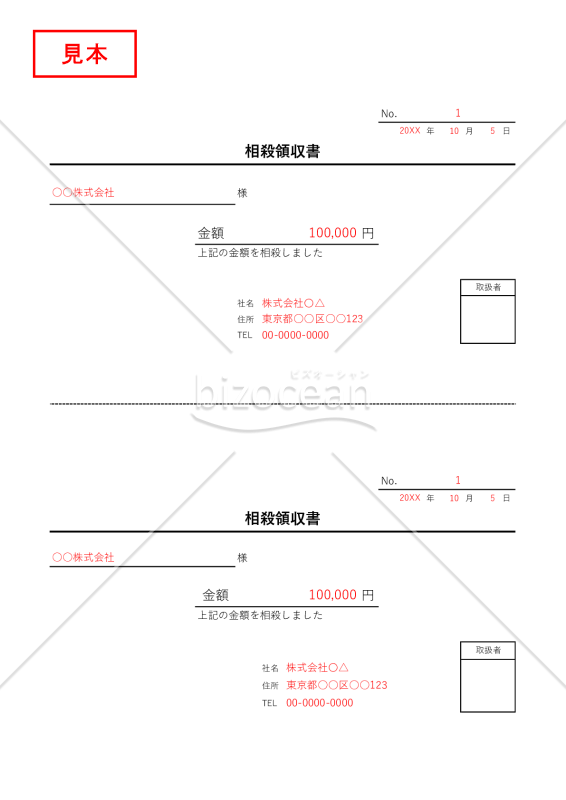

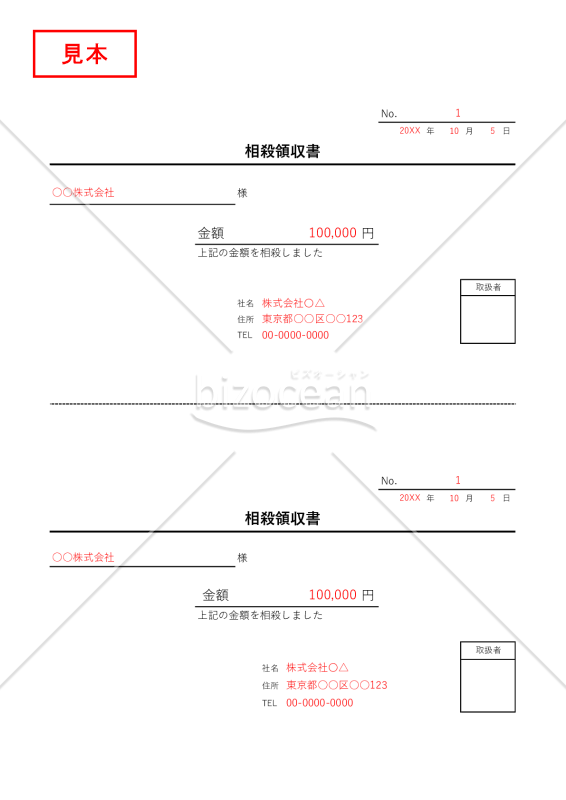

■相殺領収書(2分割版)とは 取引で生じた互いの債権と債務を打ち消し合った(相殺した)うえで、差額の授受があったことを証明する書類です。1枚の用紙から同じ内容の証明書を2通作成できるため、取引の当事者双方が控えを保管するのに適しています。金額や相殺取引である旨をはっきりと記すことで、信頼性の高い証憑として管理できます。 ■利用するシーン ・互いに持つ売上債権と仕入債務を差し引き、差額のみを決済する場面で利用します。 ・定期的な取引がある相手方と、経理業務の効率化を目的に一括で精算を行う際に利用します。 ・取引内容の証明書類として双方で保管し、将来の確認や内部監査に備えたい場面で利用します。 ■利用する目的 ・どのような条件で相殺が行われたかを客観的な記録として残すために利用します。 ・両社の帳簿に記録された数字を一致させ、後々のトラブルを防ぐために利用します。 ・取引の当事者が同じ形式の書類を持つことで、円滑な情報共有を図るために利用します。 ■利用するメリット ・取引金額の全額を相殺し、現金のやり取りが発生しない場合は、収入印紙を貼る必要がなく、経費を削減できます(※差額の現金を受け取る場合、その金額によっては印紙税が課されます)。 ・取引の証拠となる書類を同じフォーマットで共有できるため、内容の確認がスムーズに進みます。 ・相殺の事実と金額の内訳が明確になるので、会計監査や税務調査の際にも的確な説明が可能です。 こちらは無料でダウンロードできる、2分割タイプの相殺領収書(Excel版)のテンプレートです。相殺取引の証明と記録に、本テンプレートをお役立てください。

■相殺領収書(2分割版)とは 取引で生じた互いの債権と債務を打ち消し合った(相殺した)うえで、差額の授受があったことを証明する書類です。1枚の用紙から同じ内容の証明書を2通作成できるため、取引の当事者双方が控えを保管するのに適しています。金額や相殺取引である旨をはっきりと記すことで、信頼性の高い証憑として管理できます。 ■利用するシーン ・互いに持つ売上債権と仕入債務を差し引き、差額のみを決済する場面で利用します。 ・定期的な取引がある相手方と、経理業務の効率化を目的に一括で精算を行う際に利用します。 ・取引内容の証明書類として双方で保管し、将来の確認や内部監査に備えたい場面で利用します。 ■利用する目的 ・どのような条件で相殺が行われたかを客観的な記録として残すために利用します。 ・両社の帳簿に記録された数字を一致させ、後々のトラブルを防ぐために利用します。 ・取引の当事者が同じ形式の書類を持つことで、円滑な情報共有を図るために利用します。 ■利用するメリット ・取引金額の全額を相殺し、現金のやり取りが発生しない場合は、収入印紙を貼る必要がなく、経費を削減できます(※差額の現金を受け取る場合、その金額によっては印紙税が課されます)。 ・取引の証拠となる書類を同じフォーマットで共有できるため、内容の確認がスムーズに進みます。 ・相殺の事実と金額の内訳が明確になるので、会計監査や税務調査の際にも的確な説明が可能です。 こちらは無料でダウンロードできる、2分割タイプの相殺領収書(Excel版)のテンプレートです。相殺取引の証明と記録に、本テンプレートをお役立てください。

-

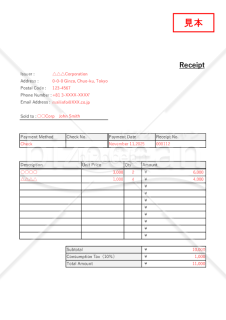

■英文領収書とは グローバルな取引において、商品やサービスの対価を受け取ったことを英語で公式に証明する書類です。発行者情報、取引内容、金額といった必須項目が英語で記載されており、海外の取引先やお客様との間で交わされる信頼性の高い証拠書類となります。これにより、言語の違いによる認識の齟齬を防ぎます。 ■利用するシーン ・国外の法人との商取引で、英語による正式な受領証明が求められる場面で利用します。 ・インバウンド需要などで、外国からのお客様に商品やサービスを提供した際に利用します。 ・国際的なイベントやセミナーで、海外からの参加費や出展料を受け取った場面で利用します。 ■利用する目的 ・国境を越えた取引の公正さを、公式な書面で明らかにするために利用します。 ・支払いを行った相手方が、取引内容を正確に把握できる証拠書類を渡すために利用します。 ・言語の壁に起因するコミュニケーション上の問題を未然に回避するために利用します。 ■利用するメリット ・英語の正式な書類を発行することで、企業としてのプロフェッショナルな印象を与え、信頼関係の構築に繋がります。 ・国際的なビジネスの現場において、円滑なコミュニケーションと手続きを促進します。 ・標準化された英語フォーマットを用いることで、社内での経理処理やファイリングも効率化できます。 こちらは無料でダウンロードできる、Excel版の英文領収書のテンプレートです。国際的な取引や外国の顧客への対応に、本テンプレートをお役立てください。

■英文領収書とは グローバルな取引において、商品やサービスの対価を受け取ったことを英語で公式に証明する書類です。発行者情報、取引内容、金額といった必須項目が英語で記載されており、海外の取引先やお客様との間で交わされる信頼性の高い証拠書類となります。これにより、言語の違いによる認識の齟齬を防ぎます。 ■利用するシーン ・国外の法人との商取引で、英語による正式な受領証明が求められる場面で利用します。 ・インバウンド需要などで、外国からのお客様に商品やサービスを提供した際に利用します。 ・国際的なイベントやセミナーで、海外からの参加費や出展料を受け取った場面で利用します。 ■利用する目的 ・国境を越えた取引の公正さを、公式な書面で明らかにするために利用します。 ・支払いを行った相手方が、取引内容を正確に把握できる証拠書類を渡すために利用します。 ・言語の壁に起因するコミュニケーション上の問題を未然に回避するために利用します。 ■利用するメリット ・英語の正式な書類を発行することで、企業としてのプロフェッショナルな印象を与え、信頼関係の構築に繋がります。 ・国際的なビジネスの現場において、円滑なコミュニケーションと手続きを促進します。 ・標準化された英語フォーマットを用いることで、社内での経理処理やファイリングも効率化できます。 こちらは無料でダウンロードできる、Excel版の英文領収書のテンプレートです。国際的な取引や外国の顧客への対応に、本テンプレートをお役立てください。

-

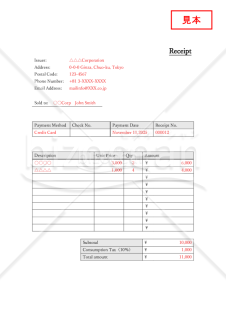

■英文領収書とは 海外取引先や外国人顧客に対して、代金の受領を英語で証明するための領収書です。発行者・宛名・住所・連絡先・取引内容・金額・支払方法などを英語で明記でき、国際取引や外国人顧客とのやり取りにおいて信頼性の高い証憑となります。英語表記により、言語の壁を越えて正確な情報伝達が可能です。 ■利用するシーン ・海外企業との取引で、代金受領を英語で証明する必要がある場面で利用します。 ・外国人顧客への販売やサービス提供後に、領収書を発行する際に利用します。 ・国際会議や展示会などで、外国人参加者からの支払いを受けた際に利用します。 ■利用する目的 ・英語での領収証明を行い、国際的な取引の透明性を確保するために利用します。 ・外国人顧客や海外取引先に対し、正確かつ理解しやすい証憑を提供するために利用します。 ・英語表記により、誤解や情報の行き違いを防止するために利用します。 ■利用するメリット ・英語での正式な領収書を発行でき、海外取引先からの信頼が向上します。 ・国際的な商取引において、言語の壁を越えたスムーズなやり取りが可能になります。 ・英語表記の統一フォーマットにより、社内外での確認や保管が容易になります。 こちらはWordで作成した、無料でダウンロードできる英文領収書のテンプレートです。国際取引や外国人顧客とのやり取りに、ぜひご活用ください。

■英文領収書とは 海外取引先や外国人顧客に対して、代金の受領を英語で証明するための領収書です。発行者・宛名・住所・連絡先・取引内容・金額・支払方法などを英語で明記でき、国際取引や外国人顧客とのやり取りにおいて信頼性の高い証憑となります。英語表記により、言語の壁を越えて正確な情報伝達が可能です。 ■利用するシーン ・海外企業との取引で、代金受領を英語で証明する必要がある場面で利用します。 ・外国人顧客への販売やサービス提供後に、領収書を発行する際に利用します。 ・国際会議や展示会などで、外国人参加者からの支払いを受けた際に利用します。 ■利用する目的 ・英語での領収証明を行い、国際的な取引の透明性を確保するために利用します。 ・外国人顧客や海外取引先に対し、正確かつ理解しやすい証憑を提供するために利用します。 ・英語表記により、誤解や情報の行き違いを防止するために利用します。 ■利用するメリット ・英語での正式な領収書を発行でき、海外取引先からの信頼が向上します。 ・国際的な商取引において、言語の壁を越えたスムーズなやり取りが可能になります。 ・英語表記の統一フォーマットにより、社内外での確認や保管が容易になります。 こちらはWordで作成した、無料でダウンロードできる英文領収書のテンプレートです。国際取引や外国人顧客とのやり取りに、ぜひご活用ください。

-

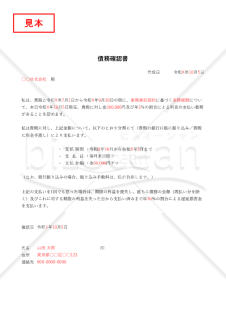

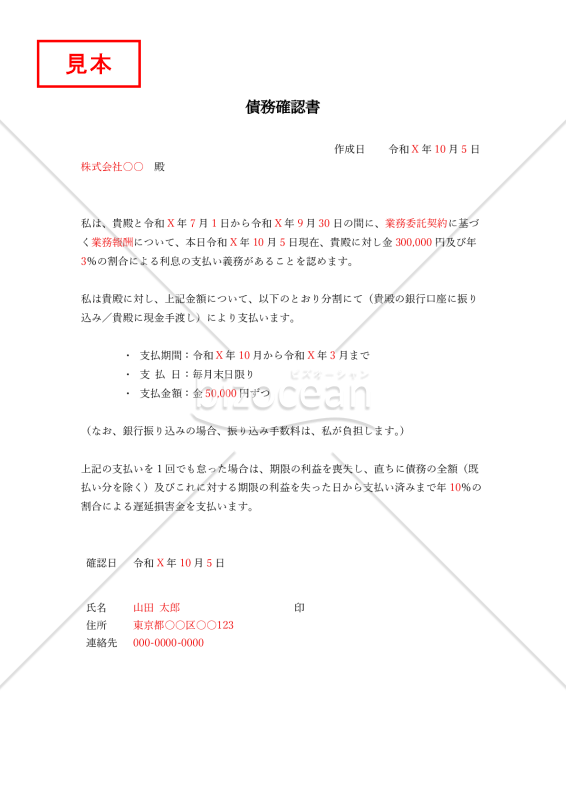

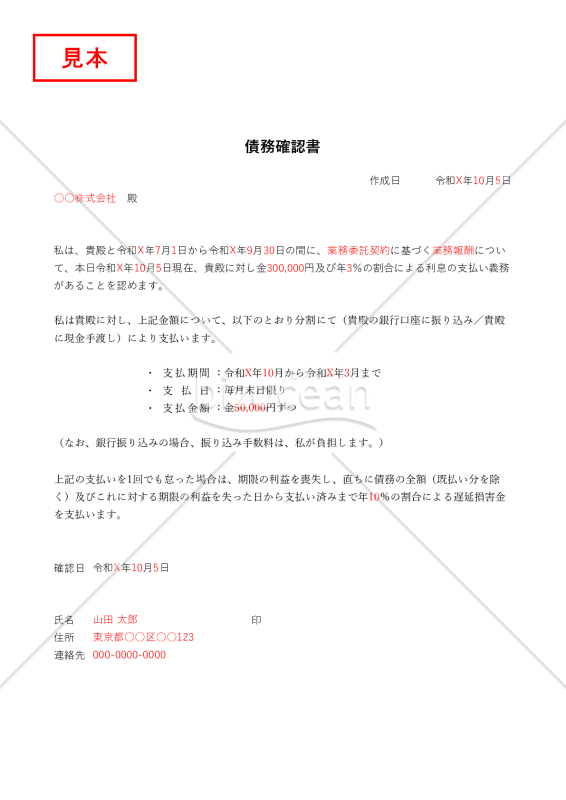

■債務確認書とは 債務者(お金を支払う側)が、債権者(お金を受け取る側)に対して、特定の債務が存在することとその金額を正式に認めるための文書です。支払いの約束を取り決める証書とは異なり、あくまで債務の存在と金額の確認に焦点を当てている点が特徴で、時効の中断など法的な意味合いも持ちます。 ■利用するシーン ・長期間未払いの売掛金などがあり、その債務の消滅時効が近づいている際に、時効の完成を中断・更新する目的で利用します。 ・取引先との間で売掛金や未払金の残高に認識の相違がある場合に、双方で金額を確認し、合意する場面で利用します。 ・具体的な支払交渉に入る前に、まずは前提となる債務額そのものを当事者間で確定させておく際に利用します。 ■利用する目的 ・債務者に債務の存在を承認させることで、民法上の「時効の更新(中断)」の効果を発生させ、債権を法的に保全するために利用します。 ・特定の時点での正確な債務額を書面で明確にし、後の金額に関する紛争や誤解を防止するために利用します。 ・債権の存在を客観的な証拠として確定させ、会計処理や、将来的な法的措置の準備を円滑にするために利用します。 ■利用するメリット ・債権者にとっては、消滅時効の進行をリセットし、債権回収の権利を法的に守ることができます。 ・債務の金額が文書で明確になるため、当事者間の認識が一致し、その後の支払交渉がスムーズに進みます。 ・裁判外での簡易な手続きで債務の証拠を残せるため、将来的な訴訟に発展した場合の立証が容易になります。 こちらはWordで作成した、債務確認書のテンプレートです。債務の存在と金額の確認に、無料でダウンロードできる本テンプレートをお役立ていただけると幸いです。

■債務確認書とは 債務者(お金を支払う側)が、債権者(お金を受け取る側)に対して、特定の債務が存在することとその金額を正式に認めるための文書です。支払いの約束を取り決める証書とは異なり、あくまで債務の存在と金額の確認に焦点を当てている点が特徴で、時効の中断など法的な意味合いも持ちます。 ■利用するシーン ・長期間未払いの売掛金などがあり、その債務の消滅時効が近づいている際に、時効の完成を中断・更新する目的で利用します。 ・取引先との間で売掛金や未払金の残高に認識の相違がある場合に、双方で金額を確認し、合意する場面で利用します。 ・具体的な支払交渉に入る前に、まずは前提となる債務額そのものを当事者間で確定させておく際に利用します。 ■利用する目的 ・債務者に債務の存在を承認させることで、民法上の「時効の更新(中断)」の効果を発生させ、債権を法的に保全するために利用します。 ・特定の時点での正確な債務額を書面で明確にし、後の金額に関する紛争や誤解を防止するために利用します。 ・債権の存在を客観的な証拠として確定させ、会計処理や、将来的な法的措置の準備を円滑にするために利用します。 ■利用するメリット ・債権者にとっては、消滅時効の進行をリセットし、債権回収の権利を法的に守ることができます。 ・債務の金額が文書で明確になるため、当事者間の認識が一致し、その後の支払交渉がスムーズに進みます。 ・裁判外での簡易な手続きで債務の証拠を残せるため、将来的な訴訟に発展した場合の立証が容易になります。 こちらはWordで作成した、債務確認書のテンプレートです。債務の存在と金額の確認に、無料でダウンロードできる本テンプレートをお役立ていただけると幸いです。

-

■相殺領収書(2分割版)とは 相殺取引において、双方の債権・債務を差し引きした結果の支払額を証明するための領収書です。1枚の用紙に同一内容の領収書を上下2分割で印刷でき、取引先と自社双方が同じ書式を保管できます。金額、相殺の旨、取扱者情報などを明確に記載でき、効率的かつ正確な証憑管理が可能です。 ■利用するシーン ・取引先との間で売掛金と買掛金を相殺し、差額分の支払いを行った際に利用します。 ・継続的な取引で相殺精算を行い、双方の会計処理を簡略化する場面で利用します。 ・相殺内容を証明する書面を双方で保管し、後日の確認や監査対応に備える際に利用します。 ■利用する目的 ・相殺取引の事実と金額を明確に記録し、証拠として残すために利用します。 ・双方の会計記録の整合性を確保し、誤解やトラブルを防止するために利用します。 ・領収書を2分割で作成し、同一書式を双方が保管できるようにするために利用します。 ■利用するメリット ・全額を相殺する場合は金銭の授受がないため、印紙税法上の受取書に該当せず、収入印紙の貼付が不要となり、コスト削減につながります(※ただし、一部相殺で差額の金銭授受がある場合は、その受領額に応じた収入印紙の貼付が必要)。 ・相殺取引の証憑を双方が同じ形式で保管でき、確認作業が容易になります。 ・金額や相殺の旨が明確に記載されるため、会計監査や税務調査にも対応しやすくなります。 こちらはWordで作成した、2分割タイプの相殺領収書のテンプレートです。印刷の際に、Wordの機能により、真ん中に切り取り線が入った状態で二分割になるように作成しております。相殺取引の事実と金額の記録に、無料でダウンロードできる本テンプレートをお役立てください。

■相殺領収書(2分割版)とは 相殺取引において、双方の債権・債務を差し引きした結果の支払額を証明するための領収書です。1枚の用紙に同一内容の領収書を上下2分割で印刷でき、取引先と自社双方が同じ書式を保管できます。金額、相殺の旨、取扱者情報などを明確に記載でき、効率的かつ正確な証憑管理が可能です。 ■利用するシーン ・取引先との間で売掛金と買掛金を相殺し、差額分の支払いを行った際に利用します。 ・継続的な取引で相殺精算を行い、双方の会計処理を簡略化する場面で利用します。 ・相殺内容を証明する書面を双方で保管し、後日の確認や監査対応に備える際に利用します。 ■利用する目的 ・相殺取引の事実と金額を明確に記録し、証拠として残すために利用します。 ・双方の会計記録の整合性を確保し、誤解やトラブルを防止するために利用します。 ・領収書を2分割で作成し、同一書式を双方が保管できるようにするために利用します。 ■利用するメリット ・全額を相殺する場合は金銭の授受がないため、印紙税法上の受取書に該当せず、収入印紙の貼付が不要となり、コスト削減につながります(※ただし、一部相殺で差額の金銭授受がある場合は、その受領額に応じた収入印紙の貼付が必要)。 ・相殺取引の証憑を双方が同じ形式で保管でき、確認作業が容易になります。 ・金額や相殺の旨が明確に記載されるため、会計監査や税務調査にも対応しやすくなります。 こちらはWordで作成した、2分割タイプの相殺領収書のテンプレートです。印刷の際に、Wordの機能により、真ん中に切り取り線が入った状態で二分割になるように作成しております。相殺取引の事実と金額の記録に、無料でダウンロードできる本テンプレートをお役立てください。

-

■債務確認書とは 債権者と債務者との間で、金銭債務の存在とその残高について認識を合わせるための確認書類です。新たな返済計画を約束するものではなく、あくまで「債務があること」を債務者自身が認める点に特化しており、債権の消滅時効を更新する法的な効力を持ちます。 ■利用するシーン ・回収が滞っている売掛金について、法的な権利が消滅する時効の完成を阻止する際に利用します。 ・双方の経理上の記録に差異がある場合に、正しい債務残高を互いに確認し、合意する場面で利用します。 ・債務の分割返済などを交渉する前段階として、交渉の土台となる債務総額を確定させる際に利用します。 ■利用する目的 ・債務者に債務の承認をさせることで、時効を更新し、債権を保全するために利用します。 ・特定の基準日における債務残(元本・利息など)を確定させ、金額に関する後の争いを防ぐために利用します。 ・債権の存在を証明する客観的な証拠を確保し、その後の交渉や法的手続きを有利に進めるために利用します。 ■利用するメリット ・債権者は、訴訟を起こすことなく、簡易な手続きで時効の完成を阻止し、債権回収の権利を維持できます。 ・債務額について双方の認識が一致するため、その後の返済交渉などを円滑に進めるための土台ができます。 ・当事者間の合意内容が書面で明確に残るため、万が一裁判に発展した場合に有力な証拠として提出できます。 こちらはExcelで作成した、債務確認書のテンプレートです。ダウンロードは無料なので、取引先との債権債務関係を明確にし、法的に保全するための書面としてご活用ください。

■債務確認書とは 債権者と債務者との間で、金銭債務の存在とその残高について認識を合わせるための確認書類です。新たな返済計画を約束するものではなく、あくまで「債務があること」を債務者自身が認める点に特化しており、債権の消滅時効を更新する法的な効力を持ちます。 ■利用するシーン ・回収が滞っている売掛金について、法的な権利が消滅する時効の完成を阻止する際に利用します。 ・双方の経理上の記録に差異がある場合に、正しい債務残高を互いに確認し、合意する場面で利用します。 ・債務の分割返済などを交渉する前段階として、交渉の土台となる債務総額を確定させる際に利用します。 ■利用する目的 ・債務者に債務の承認をさせることで、時効を更新し、債権を保全するために利用します。 ・特定の基準日における債務残(元本・利息など)を確定させ、金額に関する後の争いを防ぐために利用します。 ・債権の存在を証明する客観的な証拠を確保し、その後の交渉や法的手続きを有利に進めるために利用します。 ■利用するメリット ・債権者は、訴訟を起こすことなく、簡易な手続きで時効の完成を阻止し、債権回収の権利を維持できます。 ・債務額について双方の認識が一致するため、その後の返済交渉などを円滑に進めるための土台ができます。 ・当事者間の合意内容が書面で明確に残るため、万が一裁判に発展した場合に有力な証拠として提出できます。 こちらはExcelで作成した、債務確認書のテンプレートです。ダウンロードは無料なので、取引先との債権債務関係を明確にし、法的に保全するための書面としてご活用ください。

-

工事開始のお知らせ(シンプル版)・縦・Excel【見本付き】

-

工事開始のお知らせ(シンプル版)・縦・Word【見本付き】

-

お歳暮のお礼・縦・Word【例文付き】

-

お歳暮のお礼・縦・Excel【例文付き】

-

プロジェクトメンバー表(役割分担表)・横・Excel【見本付き】

-

建設作業工程表【1カ月】・横・Word【見本付き】

-

身上書・縦・Excel【見本付き】

-

プロジェクトメンバー表(役割分担表)・横・Word【見本付き】

-

年間スケジュール・横・PowerPoint【見本付き】

-

債務残高確認書・縦・Excel【見本付き】

-

身上書・縦・Word【見本付き】

-

英文領収証(2分割版)・縦・Word【見本付き】

-

債務残高確認書・縦・Word【見本付き】

-

英文領収証(2分割版)・縦・Excel【見本付き】

-

相殺領収書(2分割版)・縦・Excel【見本付き】

-

英文領収書・縦・Excel【見本付き】

-

英文領収書・縦・Word【見本付き】

-

債務確認書・縦・Word【見本付き】

-

相殺領収書(2分割版)・縦・word【見本付き】

-

債務確認書・縦・Excel【見本付き】