bizocean事務局 さん のプロフィール

ビジネスの効率化を支援

「bizocean(ビズオーシャン)」では、事務局で製作した書式やテンプレートについて、随時改訂や修正を行い、その履歴をバージョン管理しています。お気づきの点がございましたら、お問い合わせからご連絡いただけますようお願いします。なお、パートナーから提供された書式、テンプレートおよびすべてのデザイン素材関連には対応しておりません。予めご了承ください。 ■バージョンについて ・整数部分・・・機能追加、全面書換えなど大きな改訂 ・少数第一位・・・小さな修正 ・少数第二位・・・誤字、脱字の修正

ビジネスの効率化を支援

「bizocean(ビズオーシャン)」では、事務局で製作した書式やテンプレートについて、随時改訂や修正を行い、その履歴をバージョン管理しています。お気づきの点がございましたら、お問い合わせからご連絡いただけますようお願いします。なお、パートナーから提供された書式、テンプレートおよびすべてのデザイン素材関連には対応しておりません。予めご了承ください。 ■バージョンについて ・整数部分・・・機能追加、全面書換えなど大きな改訂 ・少数第一位・・・小さな修正 ・少数第二位・・・誤字、脱字の修正

- 職種

- 運営者

作者事業者情報

- 法人名・屋号

- 株式会社ビズオーシャン

- 所在地

- WebサイトのURL

- https://www.bizocean.jp/

検索結果 :

17758 件中 21 - 40件

-

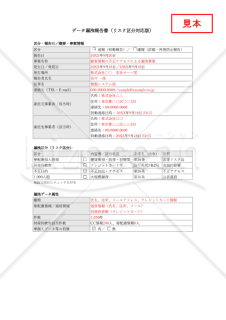

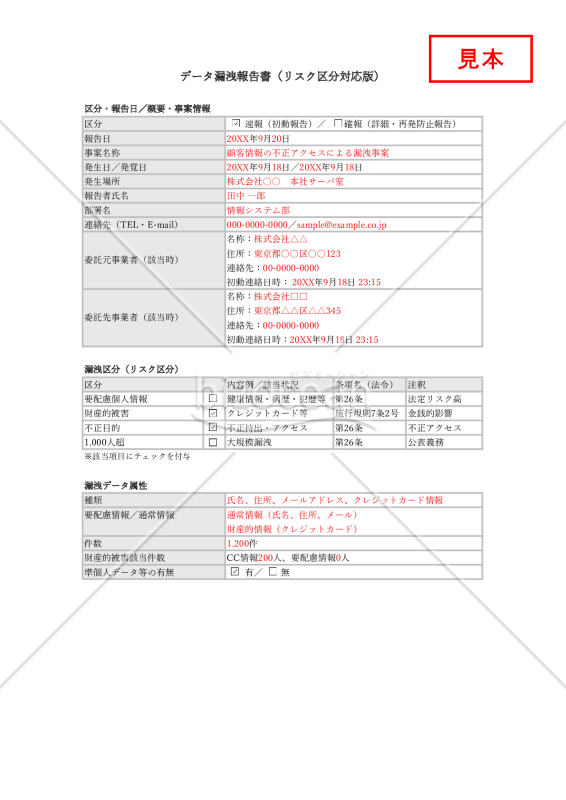

2025年改正個人情報保護法と個人情報保護委員会の漏えい等報告ガイドラインに基づいた「データ漏洩報告書(リスク区分対応版)」テンプレートです。漏洩概要、リスク区分、被害状況、初動対応、本人・委員会への報告、再発防止策までを整理でき、情報システム部門や個人情報管理部門、CSIRTが迅速に報告書を作成する際に有用です。 ■データ漏洩報告書(リスク区分対応版)とは 個人情報を含む事故発生時に、状況説明と初動対応を記録し、再発防止に役立てる文書です。 ■テンプレートの利用シーン <不正アクセス・誤送信・紛失などの初動報告に> 発生日時、場所、関係者、委託先/委託元などを迅速に整理できます。 <委員会への速報・確報作成のたたき台に> 法定の報告事項を網羅しており、委員会フォームへの転記元として活用できます。 <確報として再発防止策・二次被害の有無をまとめる際に> 被害拡大状況や対策方針を記録でき、監査資料にも利用できます。 ■利用・作成時のポイント <漏洩区分(リスク区分)を正確に分類> 要配慮情報・財産的情報・不正目的・大規模漏洩などをチェックで整理できます。 <速報と確報の違いを意識> 速報は速やかに(遅くとも3〜5日以内)、確報は30日以内の提出が目安です。 <外部報告・本人通知欄を活用> 委員会、警察、本人通知などの実施状況を明確にできます。 ■テンプレートの利用メリット <最新ガイドラインに沿った実務運用がしやすい> 法26条等が求める項目を一枚で整理でき、漏れを防げます。 <現場担当者でも迷わず記入できる構成> 漏洩区分やデータ属性、二次被害の有無をチェック欄と例で示し、非専門部署でも整理しやすい構成です。 <委託元・委託先を跨ぐインシデントにも対応> 委託関係、国外提供、安全管理措置、管理責任者を記録でき、複数社が関わる案件でも説明責任と統制を確保できます。 ※外部報告や通知の要否は、漏洩情報の種類・件数・影響範囲により異なります。実運用では自社規程と最新ガイドラインに基づき判断してください。

2025年改正個人情報保護法と個人情報保護委員会の漏えい等報告ガイドラインに基づいた「データ漏洩報告書(リスク区分対応版)」テンプレートです。漏洩概要、リスク区分、被害状況、初動対応、本人・委員会への報告、再発防止策までを整理でき、情報システム部門や個人情報管理部門、CSIRTが迅速に報告書を作成する際に有用です。 ■データ漏洩報告書(リスク区分対応版)とは 個人情報を含む事故発生時に、状況説明と初動対応を記録し、再発防止に役立てる文書です。 ■テンプレートの利用シーン <不正アクセス・誤送信・紛失などの初動報告に> 発生日時、場所、関係者、委託先/委託元などを迅速に整理できます。 <委員会への速報・確報作成のたたき台に> 法定の報告事項を網羅しており、委員会フォームへの転記元として活用できます。 <確報として再発防止策・二次被害の有無をまとめる際に> 被害拡大状況や対策方針を記録でき、監査資料にも利用できます。 ■利用・作成時のポイント <漏洩区分(リスク区分)を正確に分類> 要配慮情報・財産的情報・不正目的・大規模漏洩などをチェックで整理できます。 <速報と確報の違いを意識> 速報は速やかに(遅くとも3〜5日以内)、確報は30日以内の提出が目安です。 <外部報告・本人通知欄を活用> 委員会、警察、本人通知などの実施状況を明確にできます。 ■テンプレートの利用メリット <最新ガイドラインに沿った実務運用がしやすい> 法26条等が求める項目を一枚で整理でき、漏れを防げます。 <現場担当者でも迷わず記入できる構成> 漏洩区分やデータ属性、二次被害の有無をチェック欄と例で示し、非専門部署でも整理しやすい構成です。 <委託元・委託先を跨ぐインシデントにも対応> 委託関係、国外提供、安全管理措置、管理責任者を記録でき、複数社が関わる案件でも説明責任と統制を確保できます。 ※外部報告や通知の要否は、漏洩情報の種類・件数・影響範囲により異なります。実運用では自社規程と最新ガイドラインに基づき判断してください。

-

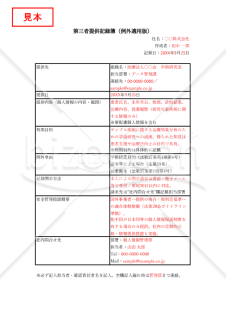

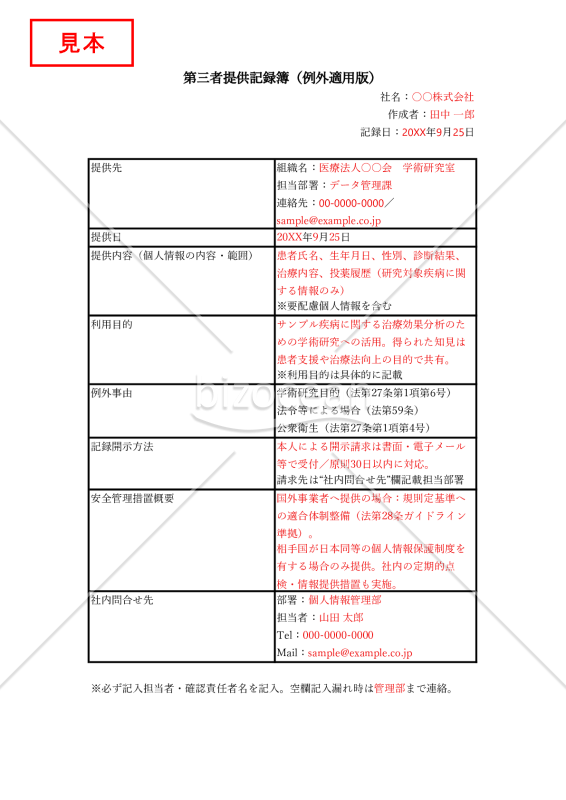

2025年改正個人情報保護法および個人情報保護委員会「第三者提供時の確認・記録義務」ガイドラインに対応した「第三者提供記録簿(例外適用版)」テンプレートです。学術研究・公衆衛生・法令等に基づく“同意不要の例外事由”に該当するケースを、医療・ヘルスケア分野の実務に沿って記録・管理でき、個人情報管理部門や医療機関・製薬企業に有用です。 ■第三者提供記録簿(例外適用版)とは 外部組織へ個人データを提供した際の提供内容・日付・理由を一元管理する社内管理簿です。 ■テンプレートの利用シーン <学術研究機関・医療機関等への提供> 要配慮個人情報や研究目的を具体的に記録できます。 <国外事業者・クラウド事業者への提供> 海外提供時の保護水準や安全管理措置の確認結果も整理できます。 <開示請求への備え> いつ・どこへ・どの範囲を提供したかを迅速に確認できます。 ■利用・作成時のポイント <例外事由を条文番号付きで明確に> 学術研究・公衆衛生・法令等の根拠条文を記載することで説明・監査が容易になります。 <提供内容・利用目的は具体的に> 項目や研究テーマを明確化し、目的外利用防止と最小限提供を担保します。 <記録開示や問合せ先を実務に落とし込む> 開示請求への対応期限(原則30日以内)や社内窓口を明示し、運用体制を整備します。 ■テンプレートの利用メリット <監査・内部統制に役立つ構成> 必要項目が整理され、内部監査や委託先管理に活用できます。 <医療・研究分野特有の例外規定を整理しやすい> 学術研究・公衆衛生・法令等の例外をまとめて管理でき、共同研究やデータ利活用の統制に有効です。 <様式標準化による運用平準化> 担当者・確認責任者・窓口まで設計され、組織内で記録方法を統一できます。 ※第三者提供の判断や提供範囲は法令・ガイドラインおよび自社規程に基づき決定し、最新情報を確認してください。

2025年改正個人情報保護法および個人情報保護委員会「第三者提供時の確認・記録義務」ガイドラインに対応した「第三者提供記録簿(例外適用版)」テンプレートです。学術研究・公衆衛生・法令等に基づく“同意不要の例外事由”に該当するケースを、医療・ヘルスケア分野の実務に沿って記録・管理でき、個人情報管理部門や医療機関・製薬企業に有用です。 ■第三者提供記録簿(例外適用版)とは 外部組織へ個人データを提供した際の提供内容・日付・理由を一元管理する社内管理簿です。 ■テンプレートの利用シーン <学術研究機関・医療機関等への提供> 要配慮個人情報や研究目的を具体的に記録できます。 <国外事業者・クラウド事業者への提供> 海外提供時の保護水準や安全管理措置の確認結果も整理できます。 <開示請求への備え> いつ・どこへ・どの範囲を提供したかを迅速に確認できます。 ■利用・作成時のポイント <例外事由を条文番号付きで明確に> 学術研究・公衆衛生・法令等の根拠条文を記載することで説明・監査が容易になります。 <提供内容・利用目的は具体的に> 項目や研究テーマを明確化し、目的外利用防止と最小限提供を担保します。 <記録開示や問合せ先を実務に落とし込む> 開示請求への対応期限(原則30日以内)や社内窓口を明示し、運用体制を整備します。 ■テンプレートの利用メリット <監査・内部統制に役立つ構成> 必要項目が整理され、内部監査や委託先管理に活用できます。 <医療・研究分野特有の例外規定を整理しやすい> 学術研究・公衆衛生・法令等の例外をまとめて管理でき、共同研究やデータ利活用の統制に有効です。 <様式標準化による運用平準化> 担当者・確認責任者・窓口まで設計され、組織内で記録方法を統一できます。 ※第三者提供の判断や提供範囲は法令・ガイドラインおよび自社規程に基づき決定し、最新情報を確認してください。

-

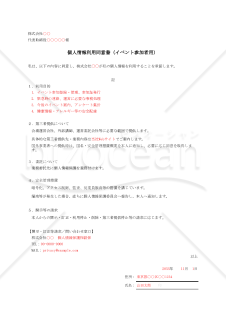

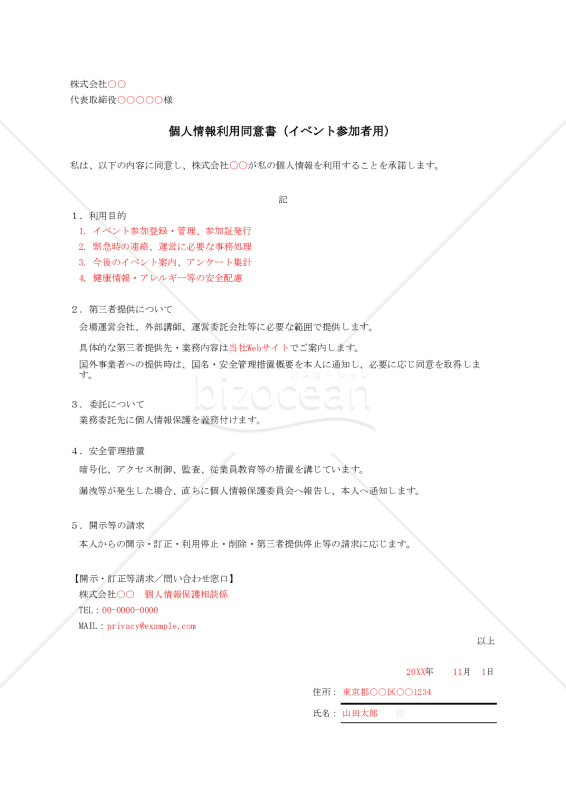

イベント参加者から個人情報を取得する際に必要なテンプレートです。利用目的、第三者提供、委託、健康情報、安全管理措置、本人の権利など、個人情報保護法とガイドラインに沿った基本項目を網羅しています。 ■個人情報利用同意書(イベント参加者用)とは 参加者から取得する氏名・連絡先・健康・アレルギー情報などについて、利用目的と取扱方針を示し、本人の同意を得るための文書です。 ■テンプレートの利用シーン <イベント運営での事前取得に> 申込・受付時に配布し、利用目的や安全配慮内容を明確化できます。 <会場運営・安全配慮が必要なイベントに> 健康・安全情報を取得し、会場運営会社やスタッフと共有する必要があるセミナーや体験型イベントで有効です。 <イベント案内やアンケート活用に> 終了後の案内メールやアンケートに個人情報を利用する場合に活用できます。 ■利用・作成時のポイント <利用目的・第三者提供範囲を具体化> 目的を列挙し、会場運営会社・外部講師・委託先など想定される提供先と業務内容をWeb等で明示します。 <国外事業者への提供説明を明確に> 海外クラウド利用時は国名・安全管理措置を通知し、必要に応じ追加同意を取得します。 <本人の権利行使窓口を明示> 開示・訂正・削除の請求先を記載し、問い合わせ対応体制を整備します。 ■テンプレートの利用メリット <説明責任と参加者の安心感向上> 利用目的・提供範囲・安全管理・窓口を示すことで、参加者の安心と企業への信頼向上につながります。 <Excel形式で柔軟に編集可能> イベントごとに必要項目(アレルギー欄、緊急連絡先欄など)の追加がスムーズです。 ※本テンプレートは2025年改正個人情報保護法および個人情報保護委員会ガイドラインに基づく汎用例です。運用時には、自社の個人情報保護方針および最新の法令・ガイドラインをご確認のうえご利用ください。

イベント参加者から個人情報を取得する際に必要なテンプレートです。利用目的、第三者提供、委託、健康情報、安全管理措置、本人の権利など、個人情報保護法とガイドラインに沿った基本項目を網羅しています。 ■個人情報利用同意書(イベント参加者用)とは 参加者から取得する氏名・連絡先・健康・アレルギー情報などについて、利用目的と取扱方針を示し、本人の同意を得るための文書です。 ■テンプレートの利用シーン <イベント運営での事前取得に> 申込・受付時に配布し、利用目的や安全配慮内容を明確化できます。 <会場運営・安全配慮が必要なイベントに> 健康・安全情報を取得し、会場運営会社やスタッフと共有する必要があるセミナーや体験型イベントで有効です。 <イベント案内やアンケート活用に> 終了後の案内メールやアンケートに個人情報を利用する場合に活用できます。 ■利用・作成時のポイント <利用目的・第三者提供範囲を具体化> 目的を列挙し、会場運営会社・外部講師・委託先など想定される提供先と業務内容をWeb等で明示します。 <国外事業者への提供説明を明確に> 海外クラウド利用時は国名・安全管理措置を通知し、必要に応じ追加同意を取得します。 <本人の権利行使窓口を明示> 開示・訂正・削除の請求先を記載し、問い合わせ対応体制を整備します。 ■テンプレートの利用メリット <説明責任と参加者の安心感向上> 利用目的・提供範囲・安全管理・窓口を示すことで、参加者の安心と企業への信頼向上につながります。 <Excel形式で柔軟に編集可能> イベントごとに必要項目(アレルギー欄、緊急連絡先欄など)の追加がスムーズです。 ※本テンプレートは2025年改正個人情報保護法および個人情報保護委員会ガイドラインに基づく汎用例です。運用時には、自社の個人情報保護方針および最新の法令・ガイドラインをご確認のうえご利用ください。

-

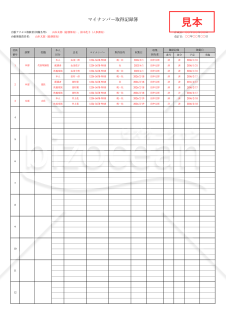

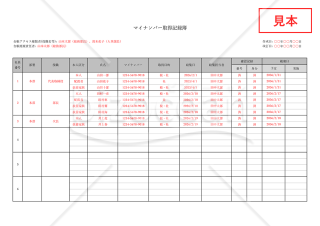

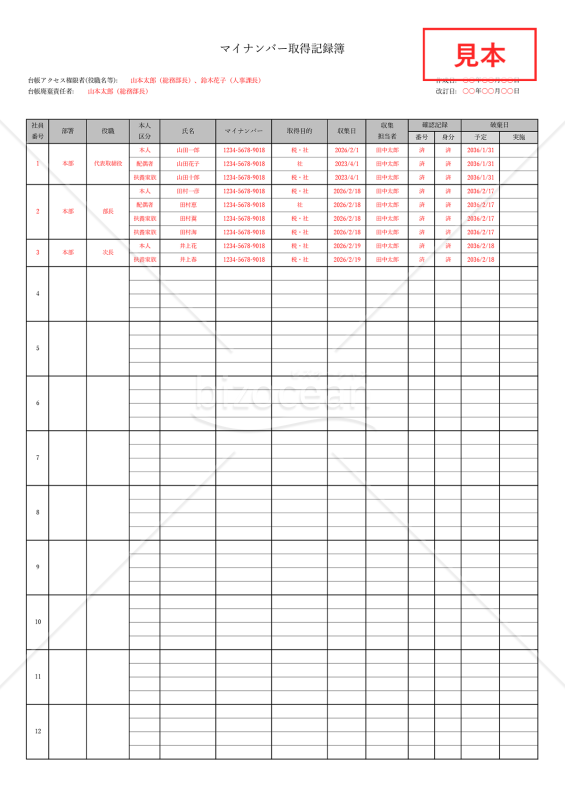

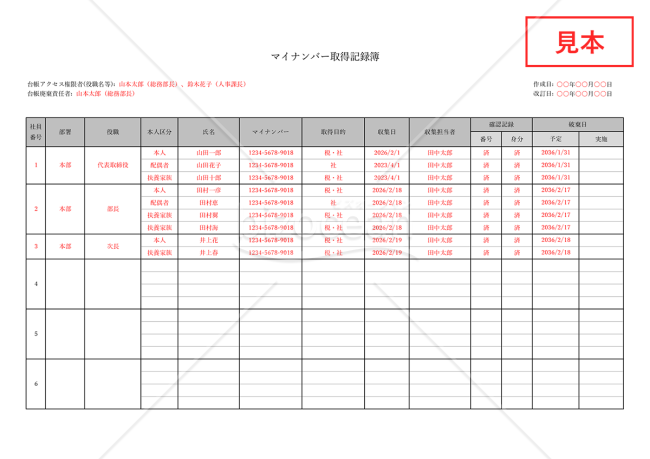

従業員およびその扶養家族等のマイナンバーを、番号法および関係法令で認められた社会保障・税・災害対策等の事務の範囲内で適切に取得・管理・保存・廃棄するための管理台帳です。取得目的・収集日・本人確認の記録・保管期間・廃棄予定日などを、縦型レイアウトの一覧表で体系的に管理できる構成となっており、アクセス権限者や廃棄責任者の明確化にも対応しています。 ■マイナンバー取得記録簿(管理台帳)とは 企業が従業員等から取得した個人番号について、取得状況・利用目的・管理体制・保存期間・廃棄時期などを記録・管理するための書式です。番号法および個人情報保護ガイドラインでは、利用目的の特定や安全管理措置の実施、取扱状況の記録・保存が求められています。取得記録を体系的に残すことで、行政機関の調査や内部監査等において、マイナンバーの適正管理を客観的に説明できる体制づくりに役立ちます。 ■テンプレートの利用シーン <従業員・扶養家族のマイナンバー取得時> 従業員本人・配偶者・扶養家族ごとのマイナンバー取得状況を一覧で管理したい場合に適しています。 <法定保存期間の管理・廃棄時に> 保存期間の経過確認や、廃棄責任者の管理記録を残す際に活用できます。 ※マイナンバーは、税務・社会保険・雇用保険など、関連する法令で定められた保存期間が経過し、当該事務に利用する必要がなくなった時点で、復元困難な方法により速やかに廃棄又は削除する必要があります。 ■作成・利用時のポイント <アクセス権限者と廃棄責任者の明確化> 不正閲覧防止のため、台帳を扱える職責者を限定し、アクセス権限の設定やアクセスログの記録、改訂記録の管理を行うことが重要です。 <保管期間・破棄日を管理> 法定保存期間の経過を確実に把握し、適切な時期に速やかに廃棄できるよう、廃棄予定日と実施日まで記載しておくことが重要です。 ■テンプレートの利用メリット <マイナンバー管理状況を一覧で把握> 取得から廃棄までの流れを、1つの台帳で一元管理できます。 <Excel形式で柔軟に編集・更新> 人事異動や取得状況の変更の際にも簡単に編集可能です。 <見本付きで理解しやすい> 記載例を確認しながら、初めての担当者でもスムーズに運用を開始できます。

従業員およびその扶養家族等のマイナンバーを、番号法および関係法令で認められた社会保障・税・災害対策等の事務の範囲内で適切に取得・管理・保存・廃棄するための管理台帳です。取得目的・収集日・本人確認の記録・保管期間・廃棄予定日などを、縦型レイアウトの一覧表で体系的に管理できる構成となっており、アクセス権限者や廃棄責任者の明確化にも対応しています。 ■マイナンバー取得記録簿(管理台帳)とは 企業が従業員等から取得した個人番号について、取得状況・利用目的・管理体制・保存期間・廃棄時期などを記録・管理するための書式です。番号法および個人情報保護ガイドラインでは、利用目的の特定や安全管理措置の実施、取扱状況の記録・保存が求められています。取得記録を体系的に残すことで、行政機関の調査や内部監査等において、マイナンバーの適正管理を客観的に説明できる体制づくりに役立ちます。 ■テンプレートの利用シーン <従業員・扶養家族のマイナンバー取得時> 従業員本人・配偶者・扶養家族ごとのマイナンバー取得状況を一覧で管理したい場合に適しています。 <法定保存期間の管理・廃棄時に> 保存期間の経過確認や、廃棄責任者の管理記録を残す際に活用できます。 ※マイナンバーは、税務・社会保険・雇用保険など、関連する法令で定められた保存期間が経過し、当該事務に利用する必要がなくなった時点で、復元困難な方法により速やかに廃棄又は削除する必要があります。 ■作成・利用時のポイント <アクセス権限者と廃棄責任者の明確化> 不正閲覧防止のため、台帳を扱える職責者を限定し、アクセス権限の設定やアクセスログの記録、改訂記録の管理を行うことが重要です。 <保管期間・破棄日を管理> 法定保存期間の経過を確実に把握し、適切な時期に速やかに廃棄できるよう、廃棄予定日と実施日まで記載しておくことが重要です。 ■テンプレートの利用メリット <マイナンバー管理状況を一覧で把握> 取得から廃棄までの流れを、1つの台帳で一元管理できます。 <Excel形式で柔軟に編集・更新> 人事異動や取得状況の変更の際にも簡単に編集可能です。 <見本付きで理解しやすい> 記載例を確認しながら、初めての担当者でもスムーズに運用を開始できます。

-

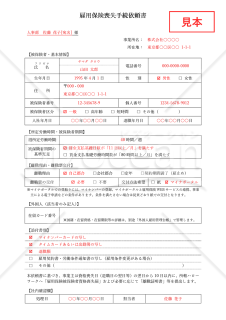

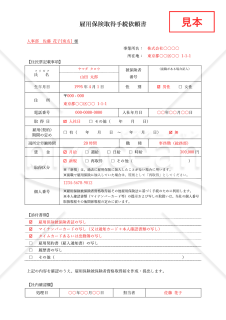

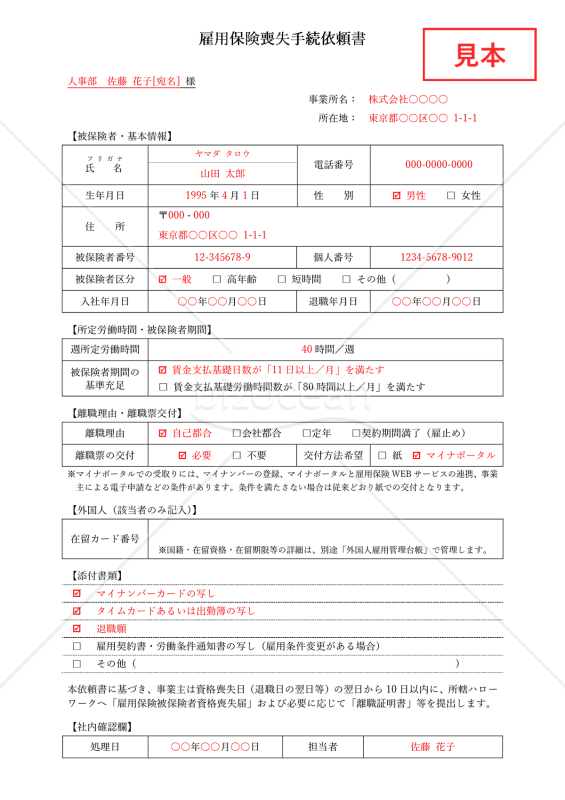

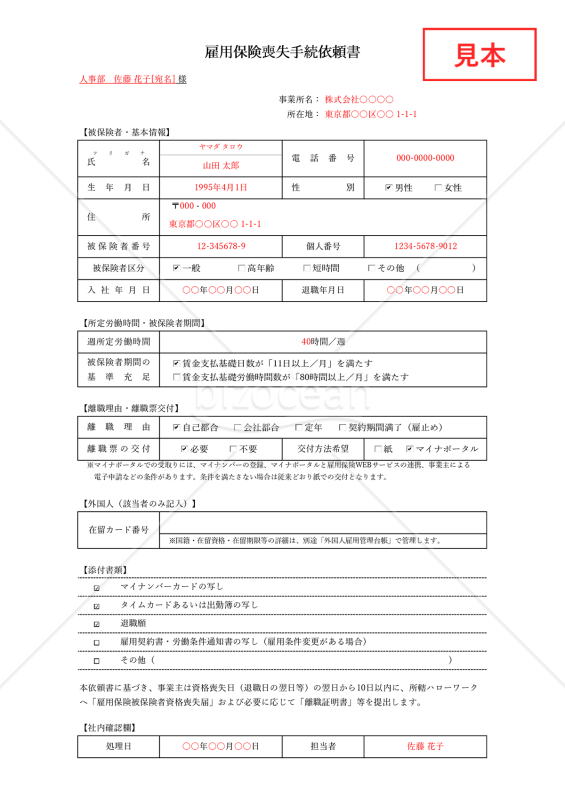

退職や契約終了に伴う雇用保険の資格喪失手続きを社内で効率的に進めるための「雇用保険喪失手続依頼書」です。被保険者の基本情報、入社日・退職日、被保険者区分、所定労働時間、離職理由、離職票の要否や交付方法などの項目で構成されており、手続きに必要な情報を一目で確認できるレイアウトです。 ■雇用保険喪失手続依頼書とは 従業員の退職等により雇用保険の被保険者資格が喪失する際に、資格喪失届や離職証明書の作成・提出に必要な情報を社内で収集・確認するための書式です。被保険者情報や離職理由を整理して記録することで、ハローワークへの届出を正確に行うための基礎資料として活用できます。 ■テンプレートの利用シーン <退職者が発生した際の手続き時> 従業員が自己都合や定年退職などにより離職した際に、資格喪失届の提出に必要な情報を収集する文書として利用します。 <離職票の交付有無を判断する場合> 交付要否や受取方法(紙・マイナポータル)を整理したい場面で役立ちます。 <外国人雇用・兼務者など特例対応がある場合> 外国人被保険者の在留カード番号や就労資格情報などは、別台帳等で管理できる旨を明確にし、必要に応じて行政への説明責任を果たします。 ■作成・利用時のポイント <退職年月日と資格喪失日の関係を確認> 原則として退職日の翌日が雇用保険の資格喪失日となるため、日付管理が重要です。 <離職理由・被保険者区分を選択> 雇用保険の給付手続に影響するため、実態に即した区分を選択することが求められます。 <添付書類の提出状況を確認> 退職願や出勤簿など、資格喪失届の作成に必要な書類の有無をチェックします。 ■テンプレートの利用メリット <Word形式で柔軟に編集> 自社のロゴや社内承認欄の追加、法改正に応じた文言・項目の調整も容易です。 <見本付きで初めてでも使いやすい> 記載例を参考にしながら、初めての担当者でも迷わず依頼書を作成できます。 ※具体的な適用関係や離職理由の区分、手続き内容については、必ず所轄のハローワークや社会保険労務士、弁護士などの専門家にご相談のうえ、最終的な判断を行ってください。 ※適用拡大等、今後施行予定の改正内容は別途確認のうえ運用してください。

退職や契約終了に伴う雇用保険の資格喪失手続きを社内で効率的に進めるための「雇用保険喪失手続依頼書」です。被保険者の基本情報、入社日・退職日、被保険者区分、所定労働時間、離職理由、離職票の要否や交付方法などの項目で構成されており、手続きに必要な情報を一目で確認できるレイアウトです。 ■雇用保険喪失手続依頼書とは 従業員の退職等により雇用保険の被保険者資格が喪失する際に、資格喪失届や離職証明書の作成・提出に必要な情報を社内で収集・確認するための書式です。被保険者情報や離職理由を整理して記録することで、ハローワークへの届出を正確に行うための基礎資料として活用できます。 ■テンプレートの利用シーン <退職者が発生した際の手続き時> 従業員が自己都合や定年退職などにより離職した際に、資格喪失届の提出に必要な情報を収集する文書として利用します。 <離職票の交付有無を判断する場合> 交付要否や受取方法(紙・マイナポータル)を整理したい場面で役立ちます。 <外国人雇用・兼務者など特例対応がある場合> 外国人被保険者の在留カード番号や就労資格情報などは、別台帳等で管理できる旨を明確にし、必要に応じて行政への説明責任を果たします。 ■作成・利用時のポイント <退職年月日と資格喪失日の関係を確認> 原則として退職日の翌日が雇用保険の資格喪失日となるため、日付管理が重要です。 <離職理由・被保険者区分を選択> 雇用保険の給付手続に影響するため、実態に即した区分を選択することが求められます。 <添付書類の提出状況を確認> 退職願や出勤簿など、資格喪失届の作成に必要な書類の有無をチェックします。 ■テンプレートの利用メリット <Word形式で柔軟に編集> 自社のロゴや社内承認欄の追加、法改正に応じた文言・項目の調整も容易です。 <見本付きで初めてでも使いやすい> 記載例を参考にしながら、初めての担当者でも迷わず依頼書を作成できます。 ※具体的な適用関係や離職理由の区分、手続き内容については、必ず所轄のハローワークや社会保険労務士、弁護士などの専門家にご相談のうえ、最終的な判断を行ってください。 ※適用拡大等、今後施行予定の改正内容は別途確認のうえ運用してください。

-

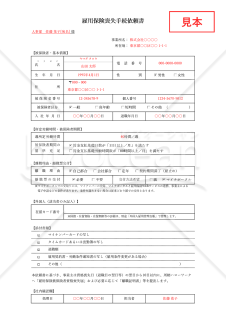

退職者の資格喪失に伴う届出依頼を社内で行うための「雇用保険喪失手続依頼書」です。被保険者の基本情報、退職年月日、被保険者区分、所定労働時間、離職理由、離職票の交付要否・受取方法、添付書類の確認項目までをExcel上で一覧管理できる構成となっています。 ■雇用保険喪失手続依頼書とは 従業員が退職した際、事業主が「雇用保険被保険者資格喪失届」や「離職証明書」を提出する手続きを依頼するための社内文書です。退職日や離職理由を整理して記録することで、ハローワークへの届出を期限内に正確に行うための基礎資料として活用されます。 ■テンプレートの利用シーン <従業員の退職・契約終了時> 退職者が雇用保険被保険者資格喪失届の提出および離職票の交付を希望する場合の社内フォーマットとして利用できます。 <離職票の交付判断・管理を行う場合> 求職者給付を受給する可能性のある退職者について、離職票の交付要否や受取方法(紙・マイナポータルでの電子交付)を整理したい場面で活用できます。 <外国人雇用者の退職がある場合> 在留カード情報欄を備えており、外国人雇用状況届出との整合性も確保できます。 ■作成・利用時のポイント <退職年月日と資格喪失日の関係を確認> 原則として退職日の翌日が資格喪失日となるため、日付の整合性が重要です。 <離職理由・被保険者区分を正確に選択> 給付手続きに影響するため、実態に即した選択を行います。 <添付書類の確認を徹底> マイナンバーカードやタイムカード等、添付が必要な書類の記載チェックをしましょう。 ■テンプレートの利用メリット <Excelで管理・更新がしやすい> 並び替えやコピーが容易で、複数名分の手続きにも対応できます。 <見本付きで迷わず運用> 記載例を確認しながら、初めてでもスムーズに作成できます。 ※具体的な手続内容や離職理由・被保険者区分の判断、必要書類、最新の法令・行政実務の取扱い等については、必ず所轄のハローワークや社会保険労務士・弁護士などの専門家にご相談のうえ、最終的な判断を行ってください。 ※今後施行予定の改正内容は別途確認のうえ運用してください。

退職者の資格喪失に伴う届出依頼を社内で行うための「雇用保険喪失手続依頼書」です。被保険者の基本情報、退職年月日、被保険者区分、所定労働時間、離職理由、離職票の交付要否・受取方法、添付書類の確認項目までをExcel上で一覧管理できる構成となっています。 ■雇用保険喪失手続依頼書とは 従業員が退職した際、事業主が「雇用保険被保険者資格喪失届」や「離職証明書」を提出する手続きを依頼するための社内文書です。退職日や離職理由を整理して記録することで、ハローワークへの届出を期限内に正確に行うための基礎資料として活用されます。 ■テンプレートの利用シーン <従業員の退職・契約終了時> 退職者が雇用保険被保険者資格喪失届の提出および離職票の交付を希望する場合の社内フォーマットとして利用できます。 <離職票の交付判断・管理を行う場合> 求職者給付を受給する可能性のある退職者について、離職票の交付要否や受取方法(紙・マイナポータルでの電子交付)を整理したい場面で活用できます。 <外国人雇用者の退職がある場合> 在留カード情報欄を備えており、外国人雇用状況届出との整合性も確保できます。 ■作成・利用時のポイント <退職年月日と資格喪失日の関係を確認> 原則として退職日の翌日が資格喪失日となるため、日付の整合性が重要です。 <離職理由・被保険者区分を正確に選択> 給付手続きに影響するため、実態に即した選択を行います。 <添付書類の確認を徹底> マイナンバーカードやタイムカード等、添付が必要な書類の記載チェックをしましょう。 ■テンプレートの利用メリット <Excelで管理・更新がしやすい> 並び替えやコピーが容易で、複数名分の手続きにも対応できます。 <見本付きで迷わず運用> 記載例を確認しながら、初めてでもスムーズに作成できます。 ※具体的な手続内容や離職理由・被保険者区分の判断、必要書類、最新の法令・行政実務の取扱い等については、必ず所轄のハローワークや社会保険労務士・弁護士などの専門家にご相談のうえ、最終的な判断を行ってください。 ※今後施行予定の改正内容は別途確認のうえ運用してください。

-

従業員本人・配偶者・扶養家族などのマイナンバーについて、取得から利用・保管・廃棄までの履歴を記録できる管理台帳です。社員番号・部署・取得目的・保管期間・廃棄日などの項目を横型レイアウトで一覧管理でき、複数名分の情報をまとめて把握しやすい構成です。 ■マイナンバー取得記録簿(管理台帳)とは 企業が取得した個人番号について、誰の情報を、何の目的で、いつ取得し、いつまで保管し、いつ廃棄したかを記録・管理するための書式です。番号法および個人情報保護法では、マイナンバーの利用目的を社会保障・税・災害対策等の法令で認められた事務に限定し、適切な安全管理措置を講じることが求められています。アクセス権限者・取得目的・保管期間・廃棄日などを台帳として残すことで、管理状況を社内外に説明しやすくなります。 ■テンプレートの利用シーン <従業員・扶養家族のマイナンバーをまとめて管理したい場合> 入社手続きや年末調整時のマイナンバー収集記録として使用できます。 <税務・社会保険・雇用保険手続の管理> 取得目的コードと保管期間を整理し、利用範囲を明確にしたい場面で活用できます。 <内部監査・管理体制の見直し時> アクセス権限者や廃棄責任者を明示し、管理状況を一覧で確認できます。 ■作成・利用時のポイント <取得目的コードと保管期間を紐づける> 税・社・雇などの区分を明確にし、手続きごとの法定保存期間に沿って管理します。 <破棄予定日を設定> 保存期間満了後に速やかに廃棄できるよう、日付管理を徹底します。 <Excelの並び替え・フィルター機能を活用> 部署別・取得目的別などに抽出することで、日常管理の効率が向上します。 ■テンプレートの利用メリット <横型レイアウトで大量データを管理しやすい> 複数名分の情報を一画面で確認でき、更新作業もスムーズです。 <Excel形式で集計・検索が簡単> 並び替えやフィルター機能を活用し、管理工数を削減できます。 <見本付きで導入しやすい> 記載例を参考にしながら、スムーズに導入できます。 ※最新の番号法・個人情報保護法および関連ガイドラインの改正内容を確認のうえ、自社の規程や実務に合わせて適宜カスタマイズしてご利用ください。

従業員本人・配偶者・扶養家族などのマイナンバーについて、取得から利用・保管・廃棄までの履歴を記録できる管理台帳です。社員番号・部署・取得目的・保管期間・廃棄日などの項目を横型レイアウトで一覧管理でき、複数名分の情報をまとめて把握しやすい構成です。 ■マイナンバー取得記録簿(管理台帳)とは 企業が取得した個人番号について、誰の情報を、何の目的で、いつ取得し、いつまで保管し、いつ廃棄したかを記録・管理するための書式です。番号法および個人情報保護法では、マイナンバーの利用目的を社会保障・税・災害対策等の法令で認められた事務に限定し、適切な安全管理措置を講じることが求められています。アクセス権限者・取得目的・保管期間・廃棄日などを台帳として残すことで、管理状況を社内外に説明しやすくなります。 ■テンプレートの利用シーン <従業員・扶養家族のマイナンバーをまとめて管理したい場合> 入社手続きや年末調整時のマイナンバー収集記録として使用できます。 <税務・社会保険・雇用保険手続の管理> 取得目的コードと保管期間を整理し、利用範囲を明確にしたい場面で活用できます。 <内部監査・管理体制の見直し時> アクセス権限者や廃棄責任者を明示し、管理状況を一覧で確認できます。 ■作成・利用時のポイント <取得目的コードと保管期間を紐づける> 税・社・雇などの区分を明確にし、手続きごとの法定保存期間に沿って管理します。 <破棄予定日を設定> 保存期間満了後に速やかに廃棄できるよう、日付管理を徹底します。 <Excelの並び替え・フィルター機能を活用> 部署別・取得目的別などに抽出することで、日常管理の効率が向上します。 ■テンプレートの利用メリット <横型レイアウトで大量データを管理しやすい> 複数名分の情報を一画面で確認でき、更新作業もスムーズです。 <Excel形式で集計・検索が簡単> 並び替えやフィルター機能を活用し、管理工数を削減できます。 <見本付きで導入しやすい> 記載例を参考にしながら、スムーズに導入できます。 ※最新の番号法・個人情報保護法および関連ガイドラインの改正内容を確認のうえ、自社の規程や実務に合わせて適宜カスタマイズしてご利用ください。

-

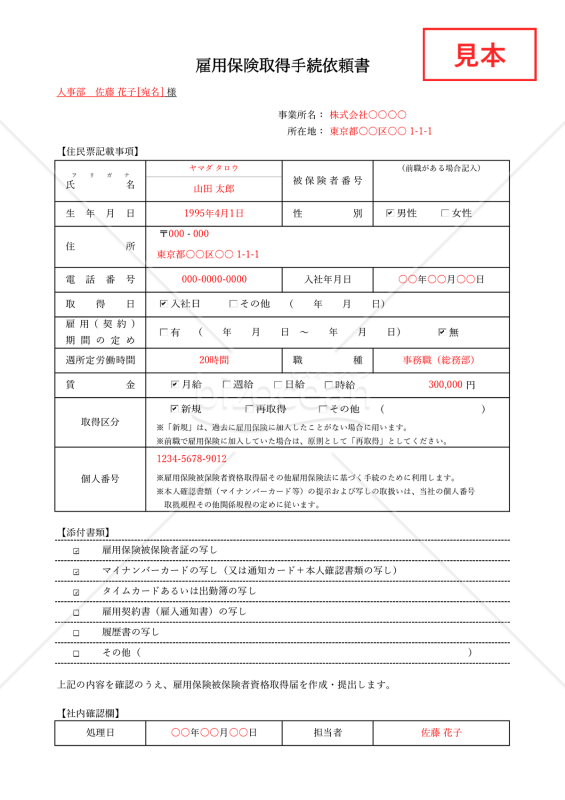

新入社員や中途採用者の入社時に必要となる雇用保険の資格取得手続きを、社内で効率よく整理・依頼するための「雇用保険取得手続依頼書」です。被保険者の基本情報、雇用条件、取得区分、マイナンバー、添付書類の有無などを項目ごとに整理でき、入力・確認・修正をスムーズに行えるExcel形式の書式です。 ■雇用保険取得手続依頼書とは 雇用保険の被保険者資格を新たに取得する従業員について、会社がハローワークへの届出書類の作成を依頼・確認するための社内用文書です。氏名、生年月日、雇用形態、所定労働時間、マイナンバー情報など、雇用保険法に基づく基礎項目を記録することで、手続きの正確性を高め、記載漏れや差し戻しを防ぐ役割を果たします。 ■テンプレートの利用シーン <新入社員の入社手続時> 入社と同時に行う雇用保険の資格取得手続きに利用できます。 <中途採用者の再取得手続時> 前職での雇用保険加入の有無を確認し、「新規」「再取得」を適切に判断する際に役立ちます。 ■作成・利用時のポイント <取得日・取得区分を正確に選択> 入社日取得かその他取得かを明確にし、実態に即した区分を選択します。 <週所定労働時間・賃金区分を事前に確認> 雇用保険の加入要件に関わるため、入力前の確認が重要です。 <本人確認書類の取扱いに注意> マイナンバーカードなどの写しは、社内の個人番号取扱規程に従って厳重に管理しましょう。 ■テンプレートの利用メリット <Excel形式で入力・修正・管理がしやすい> コピーや再利用が容易で、複数名分の手続にも効率的に対応できます。 <見本付きで迷わず使える> 記載例を参考にしながら、初めての担当者でもスムーズに作成できます。 ※実際の雇用保険手続きやマイナンバーの取扱い等にあたっては、必ず最新の法令・行政通達・所轄官庁(ハローワーク等)の案内を確認するとともに、必要に応じて弁護士・社会保険労務士その他の専門家にご相談ください。

新入社員や中途採用者の入社時に必要となる雇用保険の資格取得手続きを、社内で効率よく整理・依頼するための「雇用保険取得手続依頼書」です。被保険者の基本情報、雇用条件、取得区分、マイナンバー、添付書類の有無などを項目ごとに整理でき、入力・確認・修正をスムーズに行えるExcel形式の書式です。 ■雇用保険取得手続依頼書とは 雇用保険の被保険者資格を新たに取得する従業員について、会社がハローワークへの届出書類の作成を依頼・確認するための社内用文書です。氏名、生年月日、雇用形態、所定労働時間、マイナンバー情報など、雇用保険法に基づく基礎項目を記録することで、手続きの正確性を高め、記載漏れや差し戻しを防ぐ役割を果たします。 ■テンプレートの利用シーン <新入社員の入社手続時> 入社と同時に行う雇用保険の資格取得手続きに利用できます。 <中途採用者の再取得手続時> 前職での雇用保険加入の有無を確認し、「新規」「再取得」を適切に判断する際に役立ちます。 ■作成・利用時のポイント <取得日・取得区分を正確に選択> 入社日取得かその他取得かを明確にし、実態に即した区分を選択します。 <週所定労働時間・賃金区分を事前に確認> 雇用保険の加入要件に関わるため、入力前の確認が重要です。 <本人確認書類の取扱いに注意> マイナンバーカードなどの写しは、社内の個人番号取扱規程に従って厳重に管理しましょう。 ■テンプレートの利用メリット <Excel形式で入力・修正・管理がしやすい> コピーや再利用が容易で、複数名分の手続にも効率的に対応できます。 <見本付きで迷わず使える> 記載例を参考にしながら、初めての担当者でもスムーズに作成できます。 ※実際の雇用保険手続きやマイナンバーの取扱い等にあたっては、必ず最新の法令・行政通達・所轄官庁(ハローワーク等)の案内を確認するとともに、必要に応じて弁護士・社会保険労務士その他の専門家にご相談ください。

-

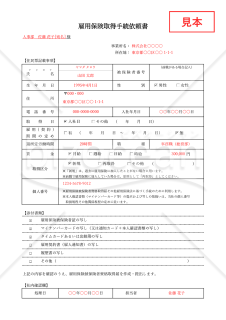

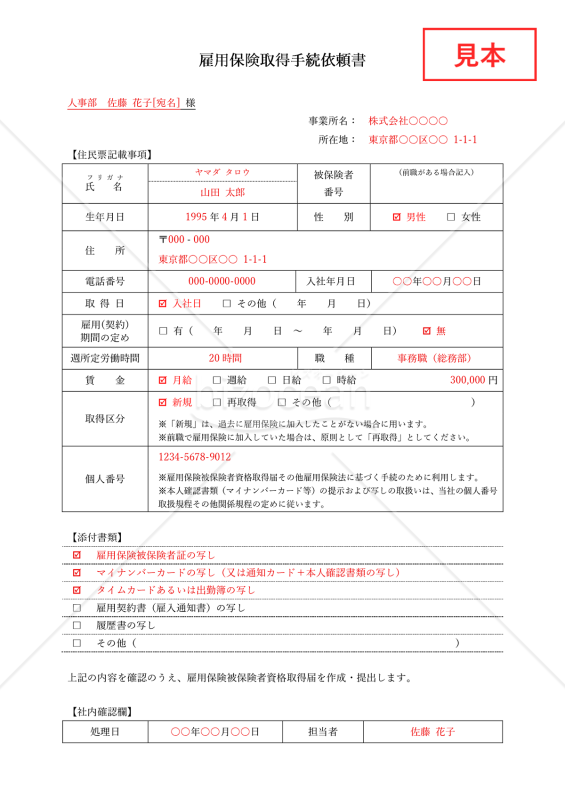

入社時に必要となる雇用保険の資格取得手続きを、社内で円滑に進めるための「雇用保険取得手続依頼書」です。被保険者の基本情報、入社日・資格取得日、雇用形態、賃金区分、取得区分、マイナンバー、添付書類の有無などを項目ごとに整理しており、人事担当者が必要な情報を一度に確認できる構成になっています。 ■雇用保険取得手続依頼書とは 新たに雇用する従業員について、雇用保険被保険者資格取得のために必要な情報を社内で収集・確認するための書式です。被保険者の個人情報や雇用条件を整理して記載することで、雇用保険被保険者資格取得届の作成・提出を正確に行うための基礎資料として活用できます。 ■テンプレートの利用シーン <新入社員の入社手続き時> 入社日と同時に行う雇用保険の資格取得手続きに際して、必要情報の取りまとめに利用できます。 <中途採用者の再取得手続時> 前職での雇用保険加入の有無を確認し、「新規」「再取得」の区分を整理する際に役立ちます。 ■作成・利用時のポイント <取得日・取得区分を正確に選択> 資格取得日が入社日かその他の日かを明確にし、雇用状況に応じた取得区分(新規・再取得など)を選択します。 <週所定労働時間・賃金区分を確認> 雇用保険の加入要件の判断に影響するため、事前確認が重要です。 <マイナンバーの扱いに注意> 本人確認書類の取得・保管は、社内の個人番号取扱規程に従い、厳重に管理しましょう。 ■テンプレートの利用メリット <Word形式で柔軟に編集可能> 自社の運用ルールに合わせて項目追加や表現修正が行えます。 <見本付きで初めてでも使いやすい> 記載例を参考にしながら、スムーズに依頼書を作成できます。 ※雇用保険の「資格取得日」は、一般に労働者が実際に就労を開始した日(雇用関係に入った最初の日)とされ、入社日と同日となるケースが多いものの、就労開始日と異なる場合もあります。実際の就労開始日や雇用契約書の記載内容を確認したうえで、正しい日付を記録してください。 ※2028年以降の適用拡大等、今後施行予定の改正内容は別途確認のうえ運用してください。

入社時に必要となる雇用保険の資格取得手続きを、社内で円滑に進めるための「雇用保険取得手続依頼書」です。被保険者の基本情報、入社日・資格取得日、雇用形態、賃金区分、取得区分、マイナンバー、添付書類の有無などを項目ごとに整理しており、人事担当者が必要な情報を一度に確認できる構成になっています。 ■雇用保険取得手続依頼書とは 新たに雇用する従業員について、雇用保険被保険者資格取得のために必要な情報を社内で収集・確認するための書式です。被保険者の個人情報や雇用条件を整理して記載することで、雇用保険被保険者資格取得届の作成・提出を正確に行うための基礎資料として活用できます。 ■テンプレートの利用シーン <新入社員の入社手続き時> 入社日と同時に行う雇用保険の資格取得手続きに際して、必要情報の取りまとめに利用できます。 <中途採用者の再取得手続時> 前職での雇用保険加入の有無を確認し、「新規」「再取得」の区分を整理する際に役立ちます。 ■作成・利用時のポイント <取得日・取得区分を正確に選択> 資格取得日が入社日かその他の日かを明確にし、雇用状況に応じた取得区分(新規・再取得など)を選択します。 <週所定労働時間・賃金区分を確認> 雇用保険の加入要件の判断に影響するため、事前確認が重要です。 <マイナンバーの扱いに注意> 本人確認書類の取得・保管は、社内の個人番号取扱規程に従い、厳重に管理しましょう。 ■テンプレートの利用メリット <Word形式で柔軟に編集可能> 自社の運用ルールに合わせて項目追加や表現修正が行えます。 <見本付きで初めてでも使いやすい> 記載例を参考にしながら、スムーズに依頼書を作成できます。 ※雇用保険の「資格取得日」は、一般に労働者が実際に就労を開始した日(雇用関係に入った最初の日)とされ、入社日と同日となるケースが多いものの、就労開始日と異なる場合もあります。実際の就労開始日や雇用契約書の記載内容を確認したうえで、正しい日付を記録してください。 ※2028年以降の適用拡大等、今後施行予定の改正内容は別途確認のうえ運用してください。

-

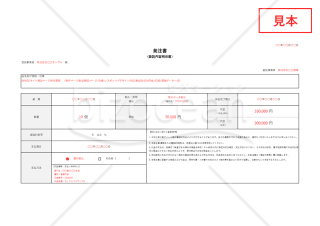

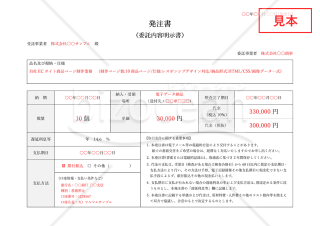

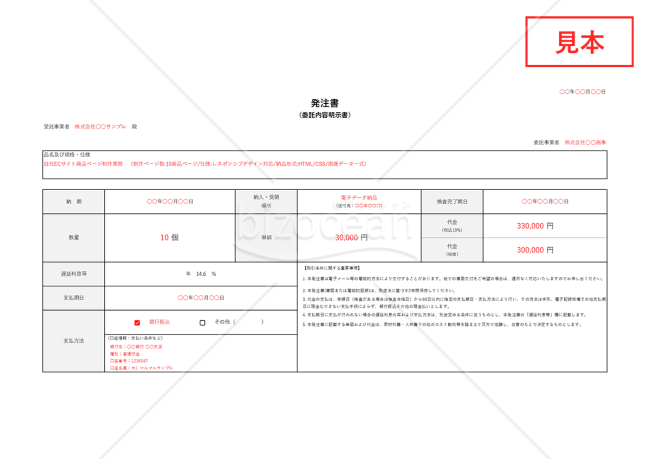

委託事業者が受託事業者に対して業務を発注する際に、委託内容や取引条件を整理・明示するための発注書です。発注日・委託内容・仕様・数量・単価・代金・支払条件などがExcel上で項目ごとに整理され、金額管理や条件確認を視覚的に把握しやすい構成となっています。また無料ダウンロードで簡単に編集・再利用が可能です。 ■発注書(委託内容明示書)とは 業務委託や外注取引において、発注内容および取引条件を文書で明示するための書式です。中小受託取引適正化法(取適法)では、発注内容、納期、代金、支払期日その他の取引条件を明確に記載することが定められており、取引の透明性と公正性を確保する重要な役割を果たします。 ■テンプレートの利用シーン <製造委託・役務提供委託を行う際に> 製品の製造や加工、情報成果物の作成、役務提供を外部に委託する際の発注書として活用できます。 <Web制作やシステム開発の外注時に> ECサイト構築やアプリ開発など、情報成果物作成委託において仕様や納品形式を明確に記載し、取引条件を可視化できます。 ■作成・利用時のポイント <仕様・規格は詳細に記載> 製品のサイズ、材質、機能要件、納品形式など、給付内容の特定に必要な情報を具体的に記載し、後々のトラブルを防止します。 <遅延利息率の明示で支払遅延を抑止> 支払期日に支払が行われない場合の遅延利息率を明示することで、支払期日を遵守した取引の促進に役立ちます。 ※年率については法令上の法定利率や、業界の取引慣習を踏まえた適切な水準を設定するようご留意ください。 ■テンプレートの利用メリット <Excel形式で編集・管理がしやすい> 数量と単価を入力すれば税抜代金・税込代金が自動算出されるため、計算ミスを防止し入力作業を効率化できます。 <見本付きで初めてでも使いやすい> 記載例を確認しながら、スムーズに発注書を作成できます。 ※実際の取引においては、個別の事情や適用される法令により、必要な記載事項や条項が異なる場合があります。最終的な内容の決定および運用にあたっては、弁護士などの法律専門職に相談のうえ、自社の取引実態に応じて適宜カスタマイズしてご利用ください。

委託事業者が受託事業者に対して業務を発注する際に、委託内容や取引条件を整理・明示するための発注書です。発注日・委託内容・仕様・数量・単価・代金・支払条件などがExcel上で項目ごとに整理され、金額管理や条件確認を視覚的に把握しやすい構成となっています。また無料ダウンロードで簡単に編集・再利用が可能です。 ■発注書(委託内容明示書)とは 業務委託や外注取引において、発注内容および取引条件を文書で明示するための書式です。中小受託取引適正化法(取適法)では、発注内容、納期、代金、支払期日その他の取引条件を明確に記載することが定められており、取引の透明性と公正性を確保する重要な役割を果たします。 ■テンプレートの利用シーン <製造委託・役務提供委託を行う際に> 製品の製造や加工、情報成果物の作成、役務提供を外部に委託する際の発注書として活用できます。 <Web制作やシステム開発の外注時に> ECサイト構築やアプリ開発など、情報成果物作成委託において仕様や納品形式を明確に記載し、取引条件を可視化できます。 ■作成・利用時のポイント <仕様・規格は詳細に記載> 製品のサイズ、材質、機能要件、納品形式など、給付内容の特定に必要な情報を具体的に記載し、後々のトラブルを防止します。 <遅延利息率の明示で支払遅延を抑止> 支払期日に支払が行われない場合の遅延利息率を明示することで、支払期日を遵守した取引の促進に役立ちます。 ※年率については法令上の法定利率や、業界の取引慣習を踏まえた適切な水準を設定するようご留意ください。 ■テンプレートの利用メリット <Excel形式で編集・管理がしやすい> 数量と単価を入力すれば税抜代金・税込代金が自動算出されるため、計算ミスを防止し入力作業を効率化できます。 <見本付きで初めてでも使いやすい> 記載例を確認しながら、スムーズに発注書を作成できます。 ※実際の取引においては、個別の事情や適用される法令により、必要な記載事項や条項が異なる場合があります。最終的な内容の決定および運用にあたっては、弁護士などの法律専門職に相談のうえ、自社の取引実態に応じて適宜カスタマイズしてご利用ください。

-

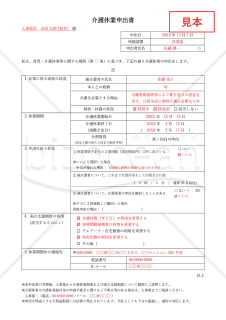

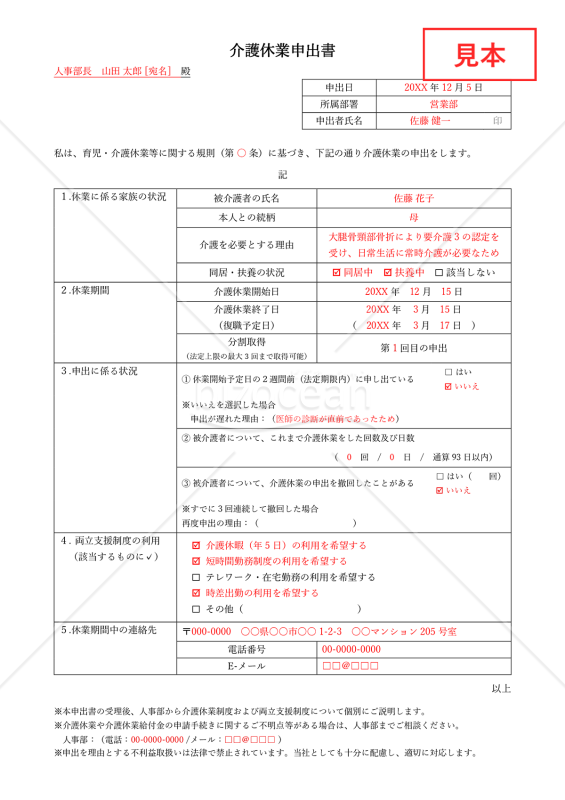

介護休業を取得する際に会社へ提出する申出書です。被介護者の状況、休業期間、分割取得の有無、両立支援制度の利用希望など、育児・介護休業法上、申出にあたって確認が求められる事項を簡潔に記載できるシンプルな構成となっています。また見本付きのため、記入例を参考にしながらスムーズに作成でき、申請対応の生産性向上に貢献します。 ■介護休業申出書とは 従業員が育児・介護休業法に基づき介護休業を取得する際に、会社へ提出する申請書類です。育児・介護休業法上定められた申出期限(原則として休業開始予定日の2週間前)や必要な記載事項を満たした書式を準備することで、企業はコンプライアンスの遵守と従業員の介護離職防止の両方を図ることができます。 ■テンプレートの利用シーン <介護休業の新規申出時> 対象家族の介護が必要となり、初めて介護休業を取得する際に利用できます。 <分割取得の申出時> 対象家族1人につき93日以内の通算取得日数の範囲内で分割取得する場合に利用でき、各回の申出書として活用可能です。 ■作成・利用時のポイント <被介護者情報と申出期限の確認> 対象家族の氏名・続柄・要介護状態を正確に記載し、自社で定めた申出期限を従業員に周知することが重要です。 <通算日数・回数の管理> 過去の取得回数・日数を記載することで、対象家族1人につき93日以内の通算取得日数かどうかを管理できます。 <両立支援制度の希望確認> 介護休暇、短時間勤務、時差出勤(フレックスタイム制なども含む)などの利用希望を同時に把握することで、従業員に合わせた柔軟な支援計画を立案できます。 ■テンプレートの利用メリット <見本付きで迷いにくい> 具体的な記入例が付いているため、申出者・受理者双方がスムーズに手続きを進められます。 <Word形式で自社仕様にカスタマイズ可能> 自社の就業規則や様式に合わせて項目や文言を自由に編集でき、柔軟な運用が可能です。 ※育児・介護休業法の適用要件、自社の就業規則との整合性、従業員の個別事情への対応等については、弁護士または社会保険労務士等の専門職にご相談のうえ、適切にご判断ください。また法改正により要件や手続きが変更される場合がありますので、必ず最新の法令内容をご確認ください。

介護休業を取得する際に会社へ提出する申出書です。被介護者の状況、休業期間、分割取得の有無、両立支援制度の利用希望など、育児・介護休業法上、申出にあたって確認が求められる事項を簡潔に記載できるシンプルな構成となっています。また見本付きのため、記入例を参考にしながらスムーズに作成でき、申請対応の生産性向上に貢献します。 ■介護休業申出書とは 従業員が育児・介護休業法に基づき介護休業を取得する際に、会社へ提出する申請書類です。育児・介護休業法上定められた申出期限(原則として休業開始予定日の2週間前)や必要な記載事項を満たした書式を準備することで、企業はコンプライアンスの遵守と従業員の介護離職防止の両方を図ることができます。 ■テンプレートの利用シーン <介護休業の新規申出時> 対象家族の介護が必要となり、初めて介護休業を取得する際に利用できます。 <分割取得の申出時> 対象家族1人につき93日以内の通算取得日数の範囲内で分割取得する場合に利用でき、各回の申出書として活用可能です。 ■作成・利用時のポイント <被介護者情報と申出期限の確認> 対象家族の氏名・続柄・要介護状態を正確に記載し、自社で定めた申出期限を従業員に周知することが重要です。 <通算日数・回数の管理> 過去の取得回数・日数を記載することで、対象家族1人につき93日以内の通算取得日数かどうかを管理できます。 <両立支援制度の希望確認> 介護休暇、短時間勤務、時差出勤(フレックスタイム制なども含む)などの利用希望を同時に把握することで、従業員に合わせた柔軟な支援計画を立案できます。 ■テンプレートの利用メリット <見本付きで迷いにくい> 具体的な記入例が付いているため、申出者・受理者双方がスムーズに手続きを進められます。 <Word形式で自社仕様にカスタマイズ可能> 自社の就業規則や様式に合わせて項目や文言を自由に編集でき、柔軟な運用が可能です。 ※育児・介護休業法の適用要件、自社の就業規則との整合性、従業員の個別事情への対応等については、弁護士または社会保険労務士等の専門職にご相談のうえ、適切にご判断ください。また法改正により要件や手続きが変更される場合がありますので、必ず最新の法令内容をご確認ください。

-

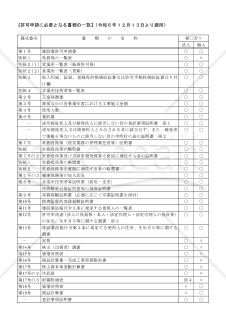

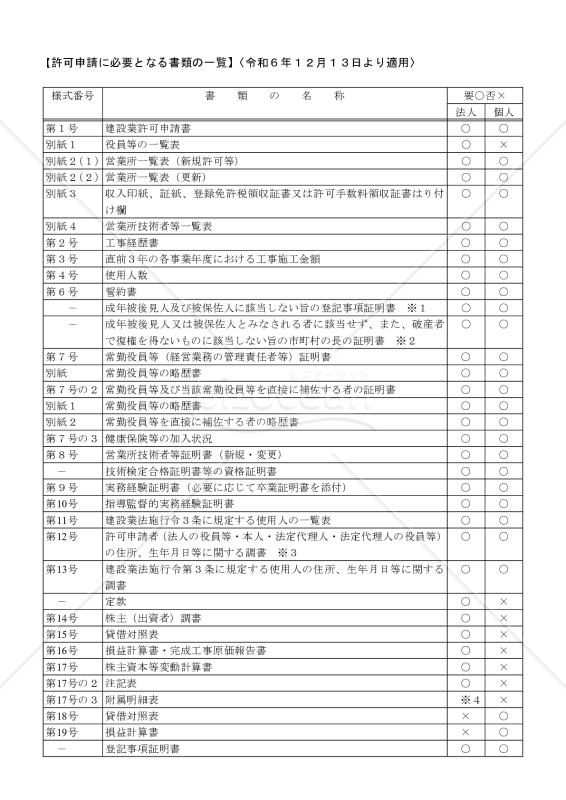

新規許可・更新・業種追加に共通して必要となる「建設業許可申請書(様式第1号)」に加え、営業所一覧表、工事経歴書、直前3年の施工金額、使用人数、常勤役員等・営業所技術者等に関する証明書、財務諸表、納税証明書など、国交省が示す「許可申請・認可・届出に必要な書類一覧」に沿った添付書類一式です。 ■許可申請書(および添付書類)とは 建設業許可申請書は、建設業法に基づき、元請・下請を問わず一定規模以上の建設工事を継続的に請け負う事業者が、国土交通大臣または都道府県知事に対して行う「許可(新規・更新・業種追加)」申請のための基幹書式です。様式第1号申請書のほか、役員等一覧表、営業所一覧表(新規・更新)、営業所技術者等一覧・証明書、経営業務の管理責任者等・補佐者の証明書、工事経歴書、直前三年の施工金額、財務諸表、株主・主要取引金融機関・所属団体等の調書、譲渡・合併・分割・相続に関する認可申請書、許可後の変更・廃業届など、国交省様式に準拠した関連書類をまとめて確認可能です。 ■テンプレートの利用シーン <新規許可・更新・業種追加の準備をまとめて行いたいとき> 自社の営業所体制や技術者、財務状況を整理しながら、どの様式・添付資料が必要かを一覧で確認し、漏れなく準備したい場面に役立ちます。 ■作成・利用時のポイント <法人/個人、一般/特定、対象工事業種ごとの要件を整理> 役員等・営業所技術者等の要件、財務諸表の種類や附属明細表の要否などは、法人/個人、資本金規模、負債総額、一般・特定の別で異なります。自社区分ごとに必要な様式のみを洗い出すことが重要です。 ■テンプレートの利用メリット <無料ダウンロード・書式を迅速に準備可能> PDF形式のため、ダウンロードしてすぐに印刷可能です。また多くの環境でレイアウトを保ったまま表示・印刷しやすく、調整や作成の手間を削減できます。 ※出典:国土交通省(https://www.mlit.go.jp/index.html) ※実際の申請にあたっては、所管行政庁の最新要領・手引きに照らして内容をご確認のうえ、必要に応じて専門家(弁護士・行政書士・社会保険労務士等)にご相談ください。

新規許可・更新・業種追加に共通して必要となる「建設業許可申請書(様式第1号)」に加え、営業所一覧表、工事経歴書、直前3年の施工金額、使用人数、常勤役員等・営業所技術者等に関する証明書、財務諸表、納税証明書など、国交省が示す「許可申請・認可・届出に必要な書類一覧」に沿った添付書類一式です。 ■許可申請書(および添付書類)とは 建設業許可申請書は、建設業法に基づき、元請・下請を問わず一定規模以上の建設工事を継続的に請け負う事業者が、国土交通大臣または都道府県知事に対して行う「許可(新規・更新・業種追加)」申請のための基幹書式です。様式第1号申請書のほか、役員等一覧表、営業所一覧表(新規・更新)、営業所技術者等一覧・証明書、経営業務の管理責任者等・補佐者の証明書、工事経歴書、直前三年の施工金額、財務諸表、株主・主要取引金融機関・所属団体等の調書、譲渡・合併・分割・相続に関する認可申請書、許可後の変更・廃業届など、国交省様式に準拠した関連書類をまとめて確認可能です。 ■テンプレートの利用シーン <新規許可・更新・業種追加の準備をまとめて行いたいとき> 自社の営業所体制や技術者、財務状況を整理しながら、どの様式・添付資料が必要かを一覧で確認し、漏れなく準備したい場面に役立ちます。 ■作成・利用時のポイント <法人/個人、一般/特定、対象工事業種ごとの要件を整理> 役員等・営業所技術者等の要件、財務諸表の種類や附属明細表の要否などは、法人/個人、資本金規模、負債総額、一般・特定の別で異なります。自社区分ごとに必要な様式のみを洗い出すことが重要です。 ■テンプレートの利用メリット <無料ダウンロード・書式を迅速に準備可能> PDF形式のため、ダウンロードしてすぐに印刷可能です。また多くの環境でレイアウトを保ったまま表示・印刷しやすく、調整や作成の手間を削減できます。 ※出典:国土交通省(https://www.mlit.go.jp/index.html) ※実際の申請にあたっては、所管行政庁の最新要領・手引きに照らして内容をご確認のうえ、必要に応じて専門家(弁護士・行政書士・社会保険労務士等)にご相談ください。

-

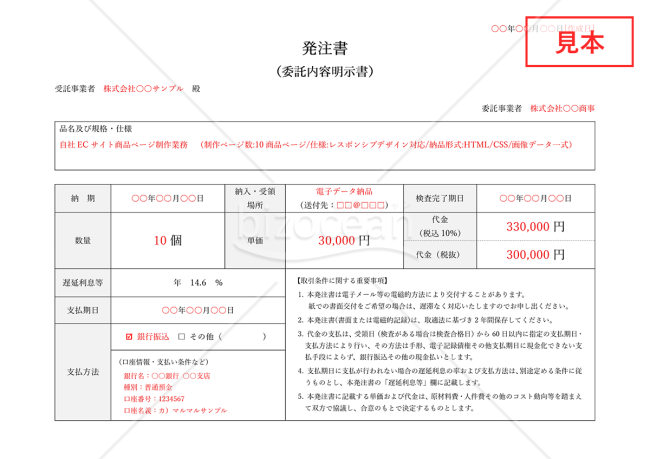

外部事業者へ業務を依頼する際に、委託内容や取引条件を明確に示すための発注書テンプレートです。発注日・委託内容・納期・数量・代金・支払方法などを表形式で整理でき、委託取引における重要事項を1枚で把握できます。Word形式で編集しやすく、発注業務を正確かつ効率的に進めたい方に便利な書式です。 ■発注書(委託内容明示書)とは 委託事業者が受託事業者に対して業務を発注する際に交付する文書です。委託する業務の内容・仕様・数量・納期・代金・支払条件などを整理して記載することで、発注者と受託者の認識のずれを防ぎ、トラブル防止や円滑な取引関係の維持に役立ちます。 ■テンプレートの利用シーン <業務委託・外注取引の開始時> Web制作、デザイン、システム開発など、成果物を伴う委託業務を発注する際に活用できます。 <取引条件を明確に残したい場合> 後日の確認や社内管理を想定し、取引条件を文書で整理しておきたい場面に適しています。 ■作成・利用時のポイント <委託内容は具体的に記載> 品名・規格・仕様欄には、成果物の内容や納品形式を明確に記述し、認識のずれを防ぎましょう。 <支払期日と遅延利息率を適切に設定> 支払期日は成果物の受領日や業務完了日から過度に長くならないように設定し、万一の支払遅延に備えた遅延利息率・支払方法をあらかじめ記載しておくと、トラブル防止に役立ちます。 ■テンプレートの利用メリット <Word形式で編集しやすい> 自社の取引内容に合わせて柔軟に修正・追記が可能です。 <見本付きで記入がスムーズ> 記入例が付属しているため、初めて発注書を作成する方でも迷いにくく、業務効率化につながります。 <無料ダウンロードで即座に活用> 制作コストや月額費用がかからず、すぐに業務で活用できます。 ※フリーランス・個人事業主(特定受託事業者)に業務を委託する場合、フリーランス保護新法では、発注事業者が給付(成果物の納品や役務提供)を受領した日から起算して60日以内のできる限り短い期間で支払期日を定め、その期日までに報酬を支払うことが求められています。支払期日を設定する際は、自社の契約書や社内規程、最新のガイドラインを確認のうえ運用してください。

外部事業者へ業務を依頼する際に、委託内容や取引条件を明確に示すための発注書テンプレートです。発注日・委託内容・納期・数量・代金・支払方法などを表形式で整理でき、委託取引における重要事項を1枚で把握できます。Word形式で編集しやすく、発注業務を正確かつ効率的に進めたい方に便利な書式です。 ■発注書(委託内容明示書)とは 委託事業者が受託事業者に対して業務を発注する際に交付する文書です。委託する業務の内容・仕様・数量・納期・代金・支払条件などを整理して記載することで、発注者と受託者の認識のずれを防ぎ、トラブル防止や円滑な取引関係の維持に役立ちます。 ■テンプレートの利用シーン <業務委託・外注取引の開始時> Web制作、デザイン、システム開発など、成果物を伴う委託業務を発注する際に活用できます。 <取引条件を明確に残したい場合> 後日の確認や社内管理を想定し、取引条件を文書で整理しておきたい場面に適しています。 ■作成・利用時のポイント <委託内容は具体的に記載> 品名・規格・仕様欄には、成果物の内容や納品形式を明確に記述し、認識のずれを防ぎましょう。 <支払期日と遅延利息率を適切に設定> 支払期日は成果物の受領日や業務完了日から過度に長くならないように設定し、万一の支払遅延に備えた遅延利息率・支払方法をあらかじめ記載しておくと、トラブル防止に役立ちます。 ■テンプレートの利用メリット <Word形式で編集しやすい> 自社の取引内容に合わせて柔軟に修正・追記が可能です。 <見本付きで記入がスムーズ> 記入例が付属しているため、初めて発注書を作成する方でも迷いにくく、業務効率化につながります。 <無料ダウンロードで即座に活用> 制作コストや月額費用がかからず、すぐに業務で活用できます。 ※フリーランス・個人事業主(特定受託事業者)に業務を委託する場合、フリーランス保護新法では、発注事業者が給付(成果物の納品や役務提供)を受領した日から起算して60日以内のできる限り短い期間で支払期日を定め、その期日までに報酬を支払うことが求められています。支払期日を設定する際は、自社の契約書や社内規程、最新のガイドラインを確認のうえ運用してください。

-

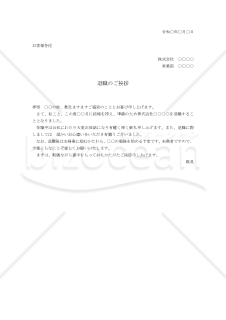

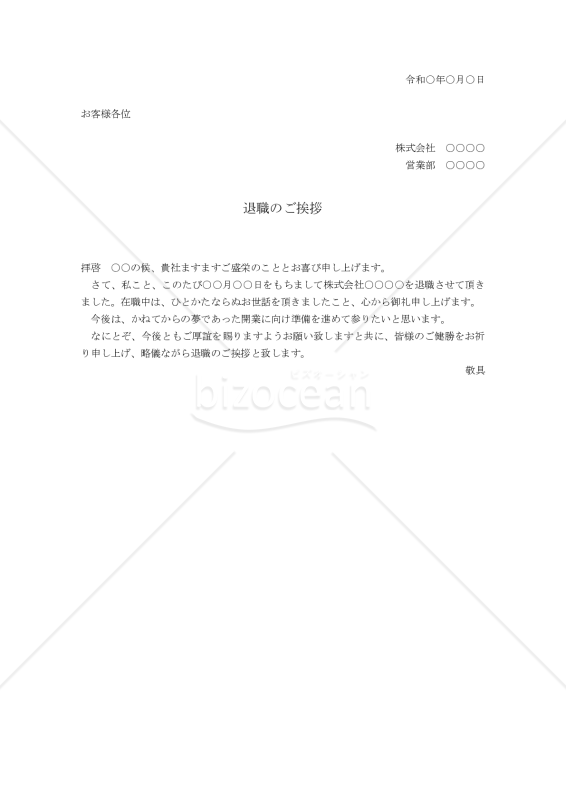

退職後に開業・独立を予定しているケースを想定した例文付きの、退職の報告と感謝を挨拶状テンプレート(Word形式) です。前向きな将来計画に触れつつ、取引先やお世話になったお客様に対しビジネスマナーを重視した表現でまとめています。 定型文をもとに必要事項を入力するだけで完成するため、退職前の慌ただしい時期でも無理なく準備できます。 ■退職のご挨拶とは これまで支援してくださったお取引先やお客様など関係者に対し、感謝の意を伝えるとともに、退職後の意向を簡潔に伝えるための書面です。 ■テンプレートの利用シーン <顧客・取引先への退職報告として> 担当引継ぎや関係整理を兼ね、長年のお取引に感謝を伝える際に便利です。 <独立・開業報告を含めた案内文として> 在職企業へのご配慮を保ちながら、独立準備や新事業開始を控えた旨を穏やかに伝えることができます。 <営業・接客職などの個人宛挨拶状に> 得意先担当者様へのお礼とともに、今後のご縁を願う私信としても使用可能です。 ■利用・作成時のポイント <前職企業への敬意を忘れずに> 「在職中はお世話になりました」旨を明確にし、勤め先への感謝を必ず表現しましょう。 <連絡先や事業情報の記載は慎重に> 開業先住所・連絡先を掲載する場合は、必要に応じ社内承認を得て記載します。 <簡潔で誠実な語り口を心掛ける> 退職理由や今後の計画には必定以上に触れすぎず、「お礼」と「今後のお願い」でまとめると無難です。 ■テンプレートの利用メリット <礼節と前向きさを両立した構成> 感謝の表現に加え、独立や夢への挑戦を前向きに伝える文面が好印象に繋がります。 <Word形式で編集がスムーズ> 挨拶文の内容や表現を自分の状況に合わせて柔軟にカスタマイズできます。

退職後に開業・独立を予定しているケースを想定した例文付きの、退職の報告と感謝を挨拶状テンプレート(Word形式) です。前向きな将来計画に触れつつ、取引先やお世話になったお客様に対しビジネスマナーを重視した表現でまとめています。 定型文をもとに必要事項を入力するだけで完成するため、退職前の慌ただしい時期でも無理なく準備できます。 ■退職のご挨拶とは これまで支援してくださったお取引先やお客様など関係者に対し、感謝の意を伝えるとともに、退職後の意向を簡潔に伝えるための書面です。 ■テンプレートの利用シーン <顧客・取引先への退職報告として> 担当引継ぎや関係整理を兼ね、長年のお取引に感謝を伝える際に便利です。 <独立・開業報告を含めた案内文として> 在職企業へのご配慮を保ちながら、独立準備や新事業開始を控えた旨を穏やかに伝えることができます。 <営業・接客職などの個人宛挨拶状に> 得意先担当者様へのお礼とともに、今後のご縁を願う私信としても使用可能です。 ■利用・作成時のポイント <前職企業への敬意を忘れずに> 「在職中はお世話になりました」旨を明確にし、勤め先への感謝を必ず表現しましょう。 <連絡先や事業情報の記載は慎重に> 開業先住所・連絡先を掲載する場合は、必要に応じ社内承認を得て記載します。 <簡潔で誠実な語り口を心掛ける> 退職理由や今後の計画には必定以上に触れすぎず、「お礼」と「今後のお願い」でまとめると無難です。 ■テンプレートの利用メリット <礼節と前向きさを両立した構成> 感謝の表現に加え、独立や夢への挑戦を前向きに伝える文面が好印象に繋がります。 <Word形式で編集がスムーズ> 挨拶文の内容や表現を自分の状況に合わせて柔軟にカスタマイズできます。

-

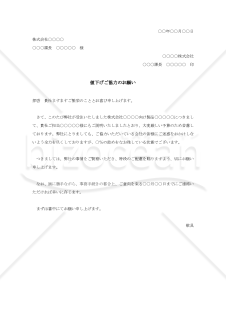

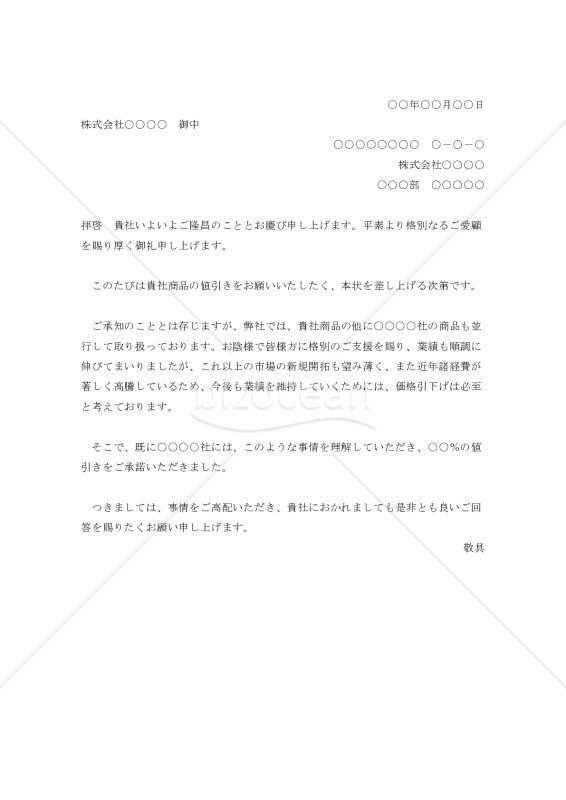

取引先の担当者宛に、価格引下げを丁寧にお願いするための依頼書テンプレートです。業界不況や経営環境の悪化といった背景を踏まえ、相手企業への配慮を重視した文面構成で、強い要請になりすぎない表現でまとめられます。「心苦しいお願い」であることを明確にしつつ、継続取引を前提とした協力依頼の形をとっているため、関係性を大切にした価格交渉に活用しやすい例文付き書式です。 ■値引き依頼書とは 仕入先や取引先に対して 価格条件の見直しをお願いするための社外向け文書です。背景事情や自社の状況を整理して伝えることで、相手方に検討してもらうための材料を提供する役割があります。 ■テンプレートの利用シーン <経済状況悪化による継続取引調整時に> 原価上昇や販売不振による取引の再検討時、協力関係を維持しながら交渉する際に利用できます。 <過去に口頭で交渉済みの要請を文書化する場合に> 依頼趣旨を確認し、後日誤解を防ぐための記録書面としても有効です。 <購買・営業部門での価格改定対応時に> 社内稟議を経て交渉書類として発信でき、取引先との信頼を損なわず交渉を促進します。 ■利用・作成時のポイント <依頼の根拠を具体的に示す> 経済環境・業界市況・自社努力などの背景を添えることで、依頼の正当性が伝わります。 <誠実な表現と丁寧な依頼姿勢を維持> 強制・圧迫的な言い回しを避け、「お願い申し上げる」「ご高配を賜りたく」といった表現を使用します。 <社内承認・交渉記録を残す> 法令遵守の観点から、書面発行前に部門承認を経て発行記録を保管することが推奨されます。 ■テンプレートの利用メリット <Word形式で修正・調整が容易> 宛名や役職、依頼内容を差し替えるだけで自社用に整えられます。 <取引先との関係を維持しつつ交渉可能> 誠実かつ感謝を示す文面により、関係を損なうことなく柔軟な調整が可能です。 <内部統制・文書管理に有用> 依頼内容を公式書面として残すことで、交渉履歴の明確化や監査対応に役立ちます。

取引先の担当者宛に、価格引下げを丁寧にお願いするための依頼書テンプレートです。業界不況や経営環境の悪化といった背景を踏まえ、相手企業への配慮を重視した文面構成で、強い要請になりすぎない表現でまとめられます。「心苦しいお願い」であることを明確にしつつ、継続取引を前提とした協力依頼の形をとっているため、関係性を大切にした価格交渉に活用しやすい例文付き書式です。 ■値引き依頼書とは 仕入先や取引先に対して 価格条件の見直しをお願いするための社外向け文書です。背景事情や自社の状況を整理して伝えることで、相手方に検討してもらうための材料を提供する役割があります。 ■テンプレートの利用シーン <経済状況悪化による継続取引調整時に> 原価上昇や販売不振による取引の再検討時、協力関係を維持しながら交渉する際に利用できます。 <過去に口頭で交渉済みの要請を文書化する場合に> 依頼趣旨を確認し、後日誤解を防ぐための記録書面としても有効です。 <購買・営業部門での価格改定対応時に> 社内稟議を経て交渉書類として発信でき、取引先との信頼を損なわず交渉を促進します。 ■利用・作成時のポイント <依頼の根拠を具体的に示す> 経済環境・業界市況・自社努力などの背景を添えることで、依頼の正当性が伝わります。 <誠実な表現と丁寧な依頼姿勢を維持> 強制・圧迫的な言い回しを避け、「お願い申し上げる」「ご高配を賜りたく」といった表現を使用します。 <社内承認・交渉記録を残す> 法令遵守の観点から、書面発行前に部門承認を経て発行記録を保管することが推奨されます。 ■テンプレートの利用メリット <Word形式で修正・調整が容易> 宛名や役職、依頼内容を差し替えるだけで自社用に整えられます。 <取引先との関係を維持しつつ交渉可能> 誠実かつ感謝を示す文面により、関係を損なうことなく柔軟な調整が可能です。 <内部統制・文書管理に有用> 依頼内容を公式書面として残すことで、交渉履歴の明確化や監査対応に役立ちます。

-

特定案件における原価調整や予算制約を背景に、取引先へ値下げの協力を丁寧にお願いするための依頼書テンプレートです。受注先案件の厳しい予算状況や社内努力を前提とした構成となっており、単なる値引き要請ではなく「協力依頼」という位置づけでまとめられています。 すでに口頭で説明済みの内容を、改めて文書で伝えたい場合にも使いやすい書式です。 ■値下げご協力のお願いとは 取引条件の調整が必要な場面で、事情説明と協力要請を整理して伝えるための社外向け文書 です。案件単位での原価調整や予算制約が生じた場合でも、背景を丁寧に説明することで、相手先に理解を求めやすくなります。 ■テンプレートの利用シーン <受注案件や新規製品見積り時の価格調整に> 取引先と折衝のうえ、見積段階で協議済みの金額を文書で再確認する場合に使用します。 <顧客からのコスト削減要請を受けた際に> 発注元からの値下げ要請を受け、二次・三次取引先への協力を求める局面で活用できます。 <購買や経理で交渉記録・承認管理を行う際に> 社内稟議・監査対応のため、依頼文としての証跡を残す書面として役立ちます。 ■利用・作成時のポイント <価格交渉の合理的理由を明示> 「顧客予算」「受注条件」「市場価格」など客観的な背景を添えることで、誠意ある交渉書面になります。 <依頼口調を穏やかに保つ> 強要にあたる表現を避け、「ご協力」「ご賢察」「ご配慮」といった敬語を用いて相手への敬意を示します。 <回答期限は事務上の都合として記載> 短期間の回答依頼には「事務手続きの都合上」などの文言を添え、十分な配慮を示しましょう。 ■テンプレートの利用メリット <調整依頼に使いやすい例文付き> 状況説明から協力要請までの流れが整理されており、文章作成の負担を軽減できます。 <柔らかい文体でスムーズな交渉ができる> 取引先に配慮したトーンで、ビジネス上の関係を崩さず協議を進められます。 <Word形式で編集・再利用が容易> 金額・期日・案件名を差し替えるだけで、さまざまな発注案件に対応できます。

特定案件における原価調整や予算制約を背景に、取引先へ値下げの協力を丁寧にお願いするための依頼書テンプレートです。受注先案件の厳しい予算状況や社内努力を前提とした構成となっており、単なる値引き要請ではなく「協力依頼」という位置づけでまとめられています。 すでに口頭で説明済みの内容を、改めて文書で伝えたい場合にも使いやすい書式です。 ■値下げご協力のお願いとは 取引条件の調整が必要な場面で、事情説明と協力要請を整理して伝えるための社外向け文書 です。案件単位での原価調整や予算制約が生じた場合でも、背景を丁寧に説明することで、相手先に理解を求めやすくなります。 ■テンプレートの利用シーン <受注案件や新規製品見積り時の価格調整に> 取引先と折衝のうえ、見積段階で協議済みの金額を文書で再確認する場合に使用します。 <顧客からのコスト削減要請を受けた際に> 発注元からの値下げ要請を受け、二次・三次取引先への協力を求める局面で活用できます。 <購買や経理で交渉記録・承認管理を行う際に> 社内稟議・監査対応のため、依頼文としての証跡を残す書面として役立ちます。 ■利用・作成時のポイント <価格交渉の合理的理由を明示> 「顧客予算」「受注条件」「市場価格」など客観的な背景を添えることで、誠意ある交渉書面になります。 <依頼口調を穏やかに保つ> 強要にあたる表現を避け、「ご協力」「ご賢察」「ご配慮」といった敬語を用いて相手への敬意を示します。 <回答期限は事務上の都合として記載> 短期間の回答依頼には「事務手続きの都合上」などの文言を添え、十分な配慮を示しましょう。 ■テンプレートの利用メリット <調整依頼に使いやすい例文付き> 状況説明から協力要請までの流れが整理されており、文章作成の負担を軽減できます。 <柔らかい文体でスムーズな交渉ができる> 取引先に配慮したトーンで、ビジネス上の関係を崩さず協議を進められます。 <Word形式で編集・再利用が容易> 金額・期日・案件名を差し替えるだけで、さまざまな発注案件に対応できます。

-

取引先やお世話になった関係者に向けて、退職の旨と感謝の気持ちを伝えるための挨拶状テンプレートです。結婚を機とした例文となっており、ビジネスマナーに配慮した表現でまとめています。 ■退職のご挨拶とは 退職にあたってお取引先など関係者へこれまでの感謝を伝えるための通知文です。企業間の信頼関係を円満に保ちつつ、引き継ぎや後任案内にも使用します。 ■テンプレートの利用シーン <結婚や出産など、円満退職の際に> 個人のライフイベントに伴う退職に際して、これまでの感謝を伝えられます。 <営業担当者の交代や顧客関係者への通知時に> 得意先に配慮を示し、業務引き継ぎをスムーズに進める目的で使用できます。 <顧客対応部門・管理部門での退職連絡に> 社外への通知文として、メールや郵送での送付にも対応できます。 ■利用・作成時のポイント <過度な個人情報の記載を避ける> 住所・連絡先などは原則非公開とし、必要に応じて会社代表連絡先を記載します。 <文体は「謹啓」「敬具」で統一> 季節の挨拶と敬語表現を整えることで、丁寧かつ印象の良い文章になります。 <感謝の意を中心に簡潔にまとめる> 理由よりも感謝と再会への期待を中心に据えることで、好印象な書面となります。 ■テンプレートの利用メリット <Word形式で編集自由度が高い> 日付・社名・氏名・退職理由を差し替えるだけで、自分仕様の挨拶文に仕上がります。 退職手続きで忙しいなかでもスムーズな対応に繋がります。

取引先やお世話になった関係者に向けて、退職の旨と感謝の気持ちを伝えるための挨拶状テンプレートです。結婚を機とした例文となっており、ビジネスマナーに配慮した表現でまとめています。 ■退職のご挨拶とは 退職にあたってお取引先など関係者へこれまでの感謝を伝えるための通知文です。企業間の信頼関係を円満に保ちつつ、引き継ぎや後任案内にも使用します。 ■テンプレートの利用シーン <結婚や出産など、円満退職の際に> 個人のライフイベントに伴う退職に際して、これまでの感謝を伝えられます。 <営業担当者の交代や顧客関係者への通知時に> 得意先に配慮を示し、業務引き継ぎをスムーズに進める目的で使用できます。 <顧客対応部門・管理部門での退職連絡に> 社外への通知文として、メールや郵送での送付にも対応できます。 ■利用・作成時のポイント <過度な個人情報の記載を避ける> 住所・連絡先などは原則非公開とし、必要に応じて会社代表連絡先を記載します。 <文体は「謹啓」「敬具」で統一> 季節の挨拶と敬語表現を整えることで、丁寧かつ印象の良い文章になります。 <感謝の意を中心に簡潔にまとめる> 理由よりも感謝と再会への期待を中心に据えることで、好印象な書面となります。 ■テンプレートの利用メリット <Word形式で編集自由度が高い> 日付・社名・氏名・退職理由を差し替えるだけで、自分仕様の挨拶文に仕上がります。 退職手続きで忙しいなかでもスムーズな対応に繋がります。

-

取引先に対して、価格の見直しや値下げを丁寧にお願いするための依頼書テンプレート です。原価や諸経費の高騰、取扱商品の競争環境などを踏まえた構成となっており、一方的になりがちな価格交渉も、相手への配慮を重視した文面でまとめられます。 定型文をベースに必要箇所を差し替えるだけなので、交渉文書の作成に慣れていない方でも使いやすい書式です。 ■値引き依頼書とは 取引先に対し価格の引き下げを求める際、その理由と背景を明示して文書で依頼する社外文書です。 ■テンプレートの利用シーン <購買先・取引先に価格調整を依頼する際に> コスト高騰や販売戦略変更など、必要な根拠に基づいた値引き交渉を行う場面に最適です。 <見積り依頼・価格改定交渉の前段階として> 価格条件変更の趣旨を文書で共有し、協議開始の意思表明書として利用できます。 <書面交渉の証跡を残す目的で> 文書でやり取りすることで、交渉履歴を明確に残し、取引の透明性・公正性の証明にも役立ちます。 ■利用・作成時のポイント <合理的な値引き理由を必ず明示> 市場動向、原材料費、販売政策などの背景を具体的に説明し、依頼の正当性を補強します。 <「お願い」の形式で適正交渉を明示> 強要的な表現は避け、「ご高配のほどお願い申し上げます」など丁寧な依頼表現を使用します。 <記録・保存と社内承認を徹底> 書面発行前に社内稟議を経て、電子データとしての交渉履歴も保存しましょう。 ■テンプレートの利用メリット <取引先との信頼関係を維持> 感謝と配慮を示す構成で、交渉時の摩擦を最小限に抑えられます。 <文書管理・内部統制にも有効> 値引き依頼の経緯を明確に残すことで、コンプライアンス対策にも対応できます。

取引先に対して、価格の見直しや値下げを丁寧にお願いするための依頼書テンプレート です。原価や諸経費の高騰、取扱商品の競争環境などを踏まえた構成となっており、一方的になりがちな価格交渉も、相手への配慮を重視した文面でまとめられます。 定型文をベースに必要箇所を差し替えるだけなので、交渉文書の作成に慣れていない方でも使いやすい書式です。 ■値引き依頼書とは 取引先に対し価格の引き下げを求める際、その理由と背景を明示して文書で依頼する社外文書です。 ■テンプレートの利用シーン <購買先・取引先に価格調整を依頼する際に> コスト高騰や販売戦略変更など、必要な根拠に基づいた値引き交渉を行う場面に最適です。 <見積り依頼・価格改定交渉の前段階として> 価格条件変更の趣旨を文書で共有し、協議開始の意思表明書として利用できます。 <書面交渉の証跡を残す目的で> 文書でやり取りすることで、交渉履歴を明確に残し、取引の透明性・公正性の証明にも役立ちます。 ■利用・作成時のポイント <合理的な値引き理由を必ず明示> 市場動向、原材料費、販売政策などの背景を具体的に説明し、依頼の正当性を補強します。 <「お願い」の形式で適正交渉を明示> 強要的な表現は避け、「ご高配のほどお願い申し上げます」など丁寧な依頼表現を使用します。 <記録・保存と社内承認を徹底> 書面発行前に社内稟議を経て、電子データとしての交渉履歴も保存しましょう。 ■テンプレートの利用メリット <取引先との信頼関係を維持> 感謝と配慮を示す構成で、交渉時の摩擦を最小限に抑えられます。 <文書管理・内部統制にも有効> 値引き依頼の経緯を明確に残すことで、コンプライアンス対策にも対応できます。

-

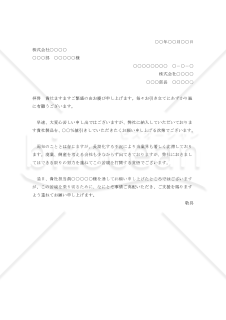

取引先やお世話になったお客様へ、退職の報告と感謝の気持ちを伝える挨拶状テンプレート(Word形式) です。一身上の都合による退職を想定した例文付きで、理由を詳細に記載せず、落ち着いた表現でまとめたい場合に便利です。 ■退職のご挨拶とは 退職にあたってお客様や取引先にこれまでの感謝を伝えるための文書です。 ■テンプレートの利用シーン <長年の取引先・顧客に退職を通知する際に> 長期間の感謝を伝え、社外関係を円満に終えるためのご挨拶として使用可能です。 <メールまたは郵送での退職連絡に> 文書送付・メール本文いずれにも使用いただけます。 ■利用・作成時のポイント <個人情報・社内規程に配慮> 必要に応じて会社代表先や後任担当者の連絡先を案内します。 <感謝と今後の健康を祈る文体に> 過度な説明を避け、「御礼」「御多幸」という言葉を中心に端正な表現でまとめましょう。 <日付と宛名を明確に> 複数の宛先に一斉通知の際は「お客様各位」を明記し、社外配布に対応できる文書として体裁を整えます。 ■テンプレートの利用メリット <形式に沿った社外文書> 敬語・挨拶文・構成が整っており、社外向けの礼節ある通知をスムーズに作成できます。 <幅広い退職理由に対応> 「一身上の都合」とすることで、個人的な事情を伏せながら柔らかく伝えられます。

取引先やお世話になったお客様へ、退職の報告と感謝の気持ちを伝える挨拶状テンプレート(Word形式) です。一身上の都合による退職を想定した例文付きで、理由を詳細に記載せず、落ち着いた表現でまとめたい場合に便利です。 ■退職のご挨拶とは 退職にあたってお客様や取引先にこれまでの感謝を伝えるための文書です。 ■テンプレートの利用シーン <長年の取引先・顧客に退職を通知する際に> 長期間の感謝を伝え、社外関係を円満に終えるためのご挨拶として使用可能です。 <メールまたは郵送での退職連絡に> 文書送付・メール本文いずれにも使用いただけます。 ■利用・作成時のポイント <個人情報・社内規程に配慮> 必要に応じて会社代表先や後任担当者の連絡先を案内します。 <感謝と今後の健康を祈る文体に> 過度な説明を避け、「御礼」「御多幸」という言葉を中心に端正な表現でまとめましょう。 <日付と宛名を明確に> 複数の宛先に一斉通知の際は「お客様各位」を明記し、社外配布に対応できる文書として体裁を整えます。 ■テンプレートの利用メリット <形式に沿った社外文書> 敬語・挨拶文・構成が整っており、社外向けの礼節ある通知をスムーズに作成できます。 <幅広い退職理由に対応> 「一身上の都合」とすることで、個人的な事情を伏せながら柔らかく伝えられます。

-

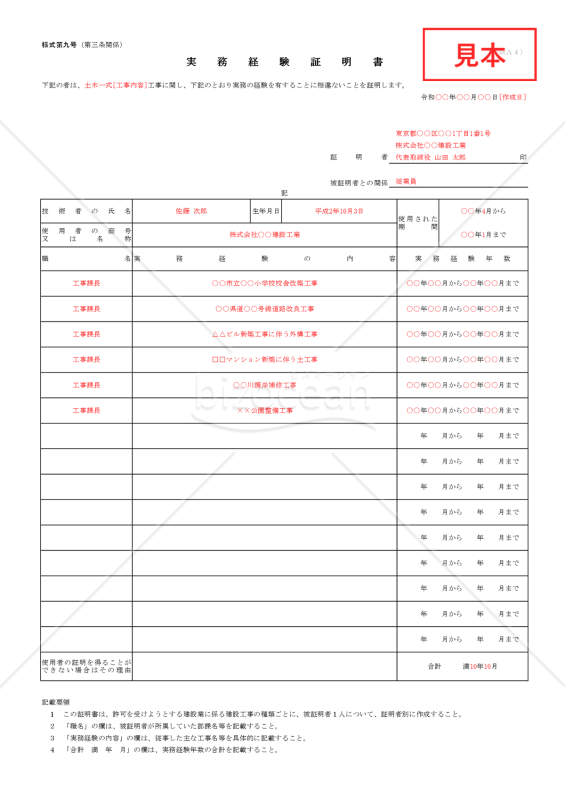

建設業許可の専任技術者(営業所技術者)要件を実務経験で証明する際に必要となる「実務経験証明書」です。建設業許可の新規申請時や、専任技術者(営業所技術者)を実務経験で証明する申請書類の一つです。見本付きのため、初めて作成される企業担当者の方にもお勧めです。 ■実務経験証明書とは 建設業許可の要件である専任技術者の資格を、国家資格ではなく実務経験によって証明するための公的書類です。一般建設業許可では10年以上、指定学科卒業者は3年または5年以上の実務経験が必要となるのが一般的で、その経験内容を証明者(雇用主等)が証明します。 ■テンプレートの利用シーン <建設業許可の新規申請時に> 国家資格を持たない技術者を専任技術者として配置する場合、実務経験による証明書類として使用できます。 <業種追加や更新申請の際に> 新たな業種の専任技術者を実務経験で証明する場合や、技術者の変更に伴う申請時に活用できます。 ■作成・利用時のポイント <工事内容は具体的かつ正確に記載> 従事した工事名や工事内容を具体的に記載し、許可を受けようとする建設業の種類に対応した工事経験であることを明確にします。 <証明者と使用者の関係を明記> 被証明者が在籍していた会社の代表者または個人事業主が証明者となるのが原則であり、使用者の証明を得られない場合はその理由を記載する欄も設けられています。 ■テンプレートの利用メリット <見本付きで記入がスムーズ> 初めて作成する担当者でも迷いにくく、業務の時短と効率化につながります。 <Excel形式で管理・印刷が容易> 社内での管理や保管がしやすく、必要に応じて複数枚の印刷や電子データでの保存が簡単に行えます。 ※出典:国土交通省関東地方整備局(https://www.ktr.mlit.go.jp/index.htm) ※本テンプレートの見本は、利用者の利便性向上を目的としてbizoceanが作成した参考例です ※申請先の都道府県や地方整備局により、添付書類や証明方法に独自ルールがある場合がありますので、各行政庁の手引きをご確認のうえご利用ください。

建設業許可の専任技術者(営業所技術者)要件を実務経験で証明する際に必要となる「実務経験証明書」です。建設業許可の新規申請時や、専任技術者(営業所技術者)を実務経験で証明する申請書類の一つです。見本付きのため、初めて作成される企業担当者の方にもお勧めです。 ■実務経験証明書とは 建設業許可の要件である専任技術者の資格を、国家資格ではなく実務経験によって証明するための公的書類です。一般建設業許可では10年以上、指定学科卒業者は3年または5年以上の実務経験が必要となるのが一般的で、その経験内容を証明者(雇用主等)が証明します。 ■テンプレートの利用シーン <建設業許可の新規申請時に> 国家資格を持たない技術者を専任技術者として配置する場合、実務経験による証明書類として使用できます。 <業種追加や更新申請の際に> 新たな業種の専任技術者を実務経験で証明する場合や、技術者の変更に伴う申請時に活用できます。 ■作成・利用時のポイント <工事内容は具体的かつ正確に記載> 従事した工事名や工事内容を具体的に記載し、許可を受けようとする建設業の種類に対応した工事経験であることを明確にします。 <証明者と使用者の関係を明記> 被証明者が在籍していた会社の代表者または個人事業主が証明者となるのが原則であり、使用者の証明を得られない場合はその理由を記載する欄も設けられています。 ■テンプレートの利用メリット <見本付きで記入がスムーズ> 初めて作成する担当者でも迷いにくく、業務の時短と効率化につながります。 <Excel形式で管理・印刷が容易> 社内での管理や保管がしやすく、必要に応じて複数枚の印刷や電子データでの保存が簡単に行えます。 ※出典:国土交通省関東地方整備局(https://www.ktr.mlit.go.jp/index.htm) ※本テンプレートの見本は、利用者の利便性向上を目的としてbizoceanが作成した参考例です ※申請先の都道府県や地方整備局により、添付書類や証明方法に独自ルールがある場合がありますので、各行政庁の手引きをご確認のうえご利用ください。

-

【法改正対応】データ漏洩報告書(リスク区分対応版)・Excel【見本付き】

- 件

-

【法改正対応】第三者提供記録簿(例外適用版)・Excel【見本付き】

-

【法改正対応】個人情報利用同意書(イベント参加者用)・Excel【例文付き】

-

マイナンバー取得記録簿(管理台帳)・縦【見本付き】

- 件

-

雇用保険喪失手続依頼書・Word【見本付き】

-

雇用保険喪失手続依頼書・Excel【見本付き】

-

マイナンバー取得記録簿(管理台帳)・横【見本付き】

- 件

-

雇用保険取得手続依頼書・Excel【見本付き】

-

雇用保険取得手続依頼書・Word【見本付き】

-

【法改正対応】発注書・Excel【見本付き】

-

【法改正対応】介護休業申出書(法律に基づく介護休業取得用のシンプルな書式)【見本付き】

-

【様式改定対応】建設業許可申請書(および添付書類)

-

【法改正対応】発注書・Word【見本付き】

-

退職の挨拶状03

- 件

-

値下げの依頼書002

-

値下げの依頼書003

-

退職の挨拶状01

- 件

-

値下げの依頼書001

-

退職の挨拶状02

- 件

-

実務経験証明書(建設業法施行規則様式第9号)【見本付き】