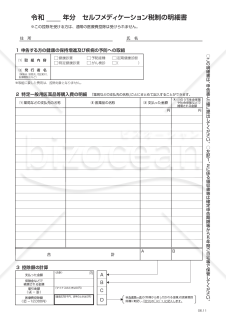

令和 年分セルフメディケーション税制の明細書【令和6年分以降用】

こちらは無料でダウンロードできる、「令和 年分セルフメディケーション税制の明細書【令和6年分以降用】」です。 セルフメディケーション税制の明細書とは、特定の医薬品購入費に関する所得控除を申請するための書類です。「セルフメディケーション税制」は、健康維持や疾病予防に取り組む個人が、一定の条件を満たす医薬品を購入した場合に、その購入費用の一部を所得から控除できる特例です。 なお、セルフメディケーション税制による控除を受ける場合には、通常の医療費控除を受けることができない点には注意が必要です(※通常の医療費控除との選択適用)。 セルフメディケーション税制の明細書の作成・提出により、「税負担の軽減」や「健康管理の促進」などのメリットがあります。 年間に購入した医薬品の合計が12,000円を超えた場合、その超過分(最大88,000円まで)が所得から控除されるため、実質的な税負担の軽減になります。 また、セルフメディケーション税制は、個人が自分の健康に責任を持ち、軽度な症状に対して自ら医薬品を選択し、使用することを促進します。これにより、医療機関への依存を減らし、健康維持に対する意識が高まります。 最新情報や詳細は、国税庁の公式ホームページをご参照ください。 ※出典:国税庁ホームページ(https://www.nta.go.jp/)

レビューを投稿

おすすめ書式テンプレート

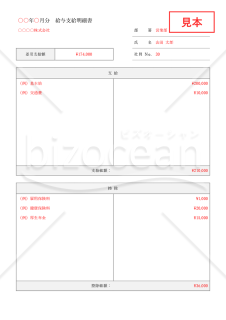

給与(支払)明細書【1人用】(上下分割版)・縦・Word 【見本付き】

給与(支払)明細書【1人用】(上下分割版)・縦・Word 【見本付き】

従業員1名分の給与明細を、Wordで手軽に作成できる無料テンプレートです。縦型レイアウトの上下分割形式で、印刷して手渡したり、紙で保管する運用に適しています。 「基本給・交通費などの支給項目」「保険料などの控除項目」「差引支給額」に加え、部署名・社員番号欄も備えており、中小企業の給与業務にそのまま使える構成です。専門ソフトがなくても、月次業務を効率化できます。 ■給与明細書とは 給与の支給・控除内訳を記載し、従業員へ通知する重要な書類です。労務管理や法令対応にも関わるため、正確な記載と適切な交付が求められます。 ■利用シーン <給与明細の定型業務に> 従業員ごとの給与データをもとに、明細作成が可能です。 <ソフト未導入の企業に> 給与ソフトがない企業や個人事業主でも、簡単に作成できます。 <紙での配布・管理に> 印刷・手渡しやファイリングに対応した紙向けレイアウトです。 ■利用ポイント <Wordで直接編集> 氏名や金額を入力するだけで簡単に作成できます。 <項目の自由な変更> 自社の給与項目に応じて自由に追加・削除が可能です。 ■メリット <無料で導入しやすい> テンプレートは無料でダウンロード可能。 <何度でも使えて効率的> ファイル名を変えて繰り返し利用できます。

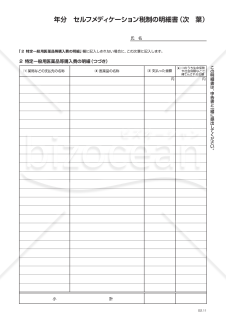

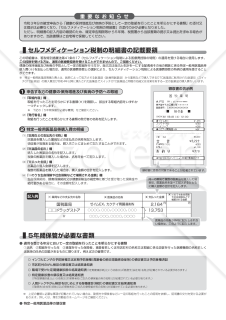

年分 セルフメディケーション税制の明細書(次葉)

年分 セルフメディケーション税制の明細書(次葉)

※セルフメディケーション税制の明細書に記載しきれない場合に使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

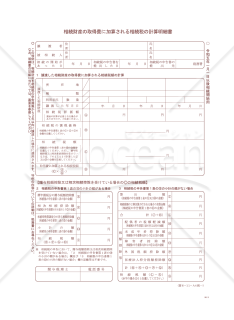

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】

こちらは無料でダウンロードできる、相続財産の取得費に加算される相続税の計算明細書【令和5年1月1日以後相続開始用】です。 相続財産の取得費に加算される相続税の計算明細書とは、相続税申告書の一部であり、相続した財産を将来売却する際の譲渡所得税の計算に役立つ重要な書類です。 本書類を作成するメリットは、相続税の一部を取得費に加算することで、譲渡所得を減少させ、結果的に譲渡所得税の負担を軽減する点にあります。譲渡所得税の負担の軽減により、相続人は手元に残る資産を増やすことが可能になります。 本書類の作成により、相続人は将来の財産売却時に適切な譲渡所得税の計算ができるだけでなく、相続税と譲渡所得税の関係を明確に把握することが可能になります。そのため、相続税申告の全体像を理解するうえでも、重要な役割を果たすと言えます。 最新の情報や詳細な内容に関しては、国税庁の公式ホームページをご確認ください。 ※出典:国税庁ホームページ(https://www.nta.go.jp/)

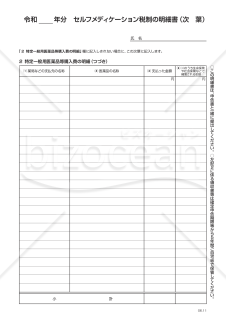

令和 年分セルフメディケーション税制の明細書(次葉)【令和6年分以降用】

令和 年分セルフメディケーション税制の明細書(次葉)【令和6年分以降用】

こちらは無料でダウンロードできる、「令和 年分セルフメディケーション税制の明細書(次葉)【令和6年分以降用】」です。 「次葉」は「次のページ」という意味であり、本書類は令和6年分以降にセルフメディケーション税制による医療費控除の特例の適用を受ける場合で、明細書に書ききれない場合に使用するものです。 健康維持や疾病予防に取り組む個人が、一定の条件を満たす医薬品を購入した場合に、その購入費用の一部を所得から控除できる特例が「セルフメディケーション税制」です。 セルフメディケーション税制が適用されると、年間に購入した医薬品の合計が12,000円を超えた場合、その超過分(最大88,000円まで)が所得から控除されるなどのメリットがあります。 ただし、通常の医療費控除との選択適用となり、セルフメディケーション税制による控除を受ける場合、通常の医療費控除を受けることはできません。 なお、最新情報や詳細については、国税庁の公式ホームページをご参照ください。 ※出典:国税庁ホームページ(https://www.nta.go.jp/)

給与・賞与明細書

給与・賞与明細書

給与・賞与明細書のテンプレートです。

減価償却

減価償却

使用または時の経過などによって生じる有形固定資産の価値の減少分を見積もり耐用年数に割り当て、費用として分配するための書類