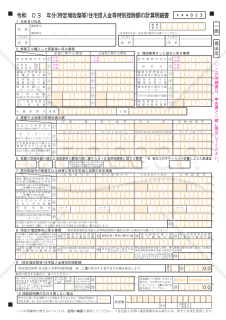

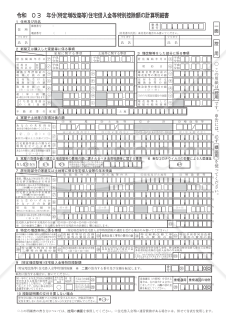

(特定増改築等)住宅借入金等特別控除額の計算明細書【令和3年分】

住宅借入金等特別控除額の計算明細書です。 なお、連帯債務による住宅借入金等を有する場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を併せて使用します。出典元:国税庁ホームページ(https://www.nta.go.jp)

レビューを投稿

おすすめ書式テンプレート

付表5-1 控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

付表5-1 控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

「付表5−1 控除対象仕入税額等の計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕」は、簡易課税制度を採用する事業者のための重要な書式です。基準期間の課税売上高が5,000万円以下の事業者が、税制改革や経過措置に関連する特定の譲渡等を行った場合に、正確な消費税計算を行うための支援ツールとして提供されています。この計算表を使用することで、税務上の正確性を確保し、適切な申告が可能となります。 出典元:国税庁ホームページ(https://www.nta.go.jp)

課税取引金額計算表(不動産所得用)

課税取引金額計算表(不動産所得用)

「課税取引金額計算表(不動産所得用)」テンプレートは、消費税等の確定申告書に使用する、不動産所得に関する課税取引金額計算表のテンプレートです。このテンプレートを利用することで、不動産所得に関連する計算を簡単に行い、確定申告のプロセスを効率化できます。最新の情報は、国税庁ホームページ(https://www.nta.go.jp)をご参照ください。このテンプレートを使用して、確実な申告書作成を行いましょう。

付表4-1 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

付表4-1 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕

「付表4−1 税率別消費税額計算表兼地方消費税の課税標準となる消費税額計算表〔経過措置対象課税資産の譲渡等を含む課税期間用〕」は、簡易課税用の消費税額計算表です。付表4-2を作成してから、付表4-1を作成してください。申告に係る課税期間に新税率(6.24%又は7.8%)が適用された取引のみを行っている場合は、付表4-3を使用してください。出典元:国税庁ホームページ(https://www.nta.go.jp)

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)

所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)は、上場株式等の売却で損失を出した方が、その損失を他の所得と相殺したり、翌年以降に繰り越したりするために必要な書類です。この書類には、以下の項目を記入する必要があります。 ・申告者の氏名や住所 ・上場株式等の譲渡損失や配当所得等の金額 ・損益通算や繰越控除の適用年度 ・損益通算や繰越控除の適用額 ・損益通算や繰越控除の適用前後の所得金額 ・申告者や代理人の署名 所得税及び復興特別所得税の確定申告付表(上場株式等に係る譲渡損失の繰越用)は、国税庁のホームページからダウンロードすることができます。また、損益通算や繰越控除の特例に関する詳しい説明も同じページにあります。これらを参考にして、正しく確定申告を行いましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

(特定増改築等)住宅借入金等特別控除額の計算明細書

(特定増改築等)住宅借入金等特別控除額の計算明細書

「(特定増改築等)住宅借入金等特別控除額の計算明細書」は、住宅借入金等特別控除額の計算明細書です。 なお、連帯債務による住宅借入金等を有する場合は、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」を併せて使用します。 詳細と最新情報につきましては、 国税庁公式ウェブサイトをご参照ください。 情報提供元: 国税庁公式ウェブサイト(https://www.nta.go.jp)

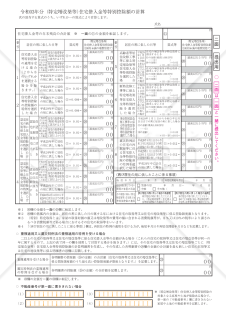

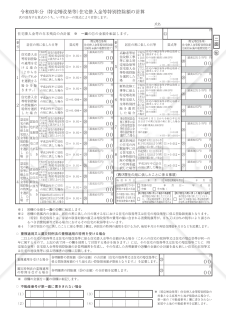

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)

(特定増改築等)住宅借入金等特別控除額の計算明細書(再び居住の用に供した方用)です。 なお、連帯債務による住宅借入金等を有する場合は、『(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書』を併せて使用します。 この明細書は、住宅の取得等をして居住の用に供していた方が、勤務先からの転任の命令に伴う転居その他これに準ずるやむを得ない理由に基因してその家屋を居住の用に供さなくなった後、その家屋を再び居住の用に供した場合で次に該当するときに使用します。 ・再び居住の用に供したことにより、(特定増改築等)住宅借入金等特別控除の再適用を受ける場合 ・再び居住の用に供したことにより、初めてその家屋に係る(特定増改築等)住宅借入金等特別控除の適用を受ける場合 出典元:国税庁ホームページ(https://www.nta.go.jp)