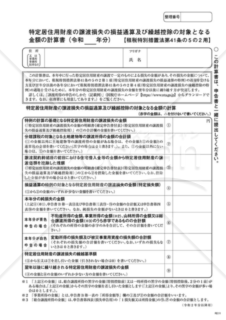

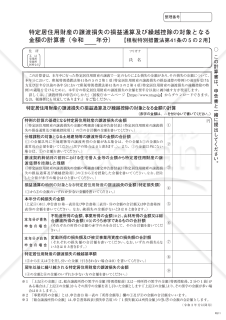

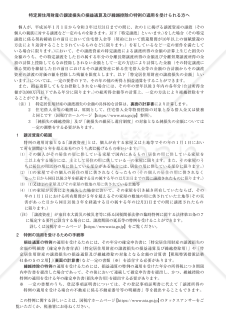

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【租税特別措置法第41条の5の2用】

「特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書2」は、税務処理の際に必要とされる詳細なデータの集約された文書です。この文書は、譲渡損失が発生した場合の金額の精査や、その後の損益通算、繰越控除の手続きを円滑に進めるための基盤を築くものとして重要視されています。国税庁の公式サイト(https://www.nta.go.jp)で配布されているこの文書は、具体的な計算方法や手順を示す参考資料としても有効です。無料でダウンロード可能です。ご活用ください。

レビューを投稿

おすすめ書式テンプレート

計算表5-(1) 課税資産の譲渡等の対価の額の計算表〔軽減売上割合(10営業日)を使用する課税期間用〕

計算表5-(1) 課税資産の譲渡等の対価の額の計算表〔軽減売上割合(10営業日)を使用する課税期間用〕

「計算表5-(1) 課税資産の譲渡等の対価の額の計算表〔軽減売上割合(10営業日)を使用する課税期間用〕」は、事業者が国内で行った課税資産の譲渡等について、異なる税率に基づいて税込価額を計算する際に使用されます。ただし、免税取引や旧税率(6.3%など)が適用される取引は除外されます。この計算表は、事業者が税率の異なる取引を区分して合計する場合に、手助けとなります。特に、税率の変更や適用期間中の取引の複雑さに対処する際に役立ちます。 出典:国税庁ホームページ(https://www.nta.go.jp/)

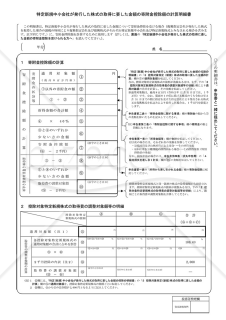

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書

「特定新規中小会社が発行した株式の取得に要した金額の寄附金控除額の計算明細書」は、特定の条件を満たす中小企業が新たに発行した株式を取得した際に、その取得に要した金額に基づく寄附金控除額を計算するための情報をまとめたものです。寄附金控除は、取得した株式の金額に応じて税金から差し引かれる制度で、中小企業の成長を支援するための仕組みです。 出典元:国税庁ホームページ(https://www.nta.go.jp)

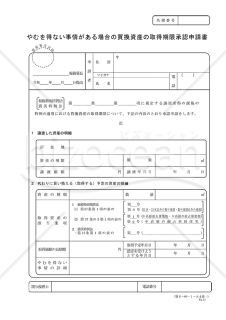

やむを得ない事情がある場合の買換資産の取得期限承認申請書

やむを得ない事情がある場合の買換資産の取得期限承認申請書

「やむを得ない事情がある場合の買換資産の取得期限承認申請書」は、租税特別措置法第37条第4項、第37条の5第2項又は震災特例法第12条第4項の規定に基づき、譲渡をした日の属する年の翌年中に買換資産の取得が困難である場合に、その取得期限の延長を申請するための書類です。 この申請書は、やむを得ない事情が存在し、取得期限を延長する必要性があることを明確に示すために利用されます。租税特別措置法や震災特例法に基づく特例的な状況に対応するため、正確かつ適切な手続きを行う際の補助となります。制度や法令の変更にも注意しながら、国税庁の公式サイトから最新の情報を取得し、スムーズな申請手続きを心がけましょう。 出典:国税庁ホームページ(https://www.nta.go.jp/)

居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5用】

居住用財産の譲渡損失の金額の明細書<確定申告書付表>【措法41の5用】

この明細書は、「居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除の特例(措法第41条の5)」の適用を受ける居住用財産の譲渡について、この特例の計算の基礎となる「居住用財産の譲渡損失の金額」を求めるために使用するものです。 出典元:国税庁ホームページ(https://www.nta.go.jp)

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【措法41の5の2用】

特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【措法41の5の2用】

「特定居住用財産の譲渡損失の損益通算及び繰越控除の対象となる金額の計算書【措法41の5の2用】」は、本年中に行った特定居住用財産の譲渡で一定のものによる損失の金額があり、その損失の金額について、本年分において、租税特別措置法第41条の5の2 第1項(特定居住用財産の譲渡損失の損益通算の特例)の適用を受ける方及び翌年分以後の各年分において租税特別措置法第41条の5の2第4 項(特定居住用財産の譲渡損失の繰越控除の特例)の適用を受けるために、本年分の特定居住用財産の譲渡損失の金額を翌年分以後に繰り越す方が使用します。 出典元:国税庁ホームページ(https://www.nta.go.jp)

計算表5-(3) 課税仕入れ等の税額の計算表〔小売等軽減売上割合を使用する課税期間用〕

計算表5-(3) 課税仕入れ等の税額の計算表〔小売等軽減売上割合を使用する課税期間用〕

軽減対象資産の譲渡(税率6.24%適用分)を行う事業者にとって、適用対象期間中に国内で行った卸売業および小売業に関連する課税仕入れに対する支払対価を異なる税率ごとに区分けし、総額を計算する必要がある場合、この計算表が役立ちます。国税庁ホームページ(https://www.nta.go.jp)から提供されたこの計算表は、事業者にとって貴重なツールとなり、税務申告の際に正確な税額を計算するのに重宝するでしょう。税務申告を円滑に進め、税金の正確な計算を確保するために、是非ご活用ください。